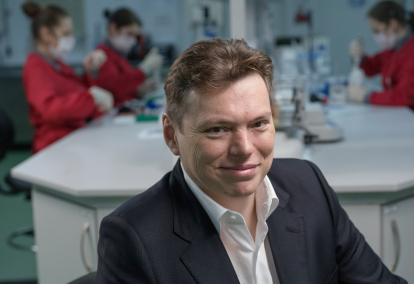

Жилье – единственная небизнесовая инвестиция президента компании Biopharma Константина Ефименко, 46. «Я предприниматель, – говорит он. – Все деньги, которые у меня есть, работают в моих компаниях». Бизнес – самый доходный, хотя и самый сложный из доступных в Украине вариантов приумножения капитала

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

Согласно консенсус-прогнозу Forbes, в 2022 году такая инвестиция может дать доходность в 18% годовых. Для сравнения: недвижимость, по оценкам аналитиков, принесет 8% годовых, ОВГЗ – 12%.

В Украине вполне реально получить и 50% годовых, полагает управляющий партнер адвокатского объединения Juscutum Артем Афян. «Сделать $50 000 из $20 000 можно, но вопрос – что делать с этими деньгами дальше?» – говорит он.

Поиск стабильного источника пассивного дохода, который защитил бы сбережения от инфляции, – глобальная проблема. Экономические последствия пандемии только обострили ее, добавив работы мировой индустрии wealth management.

2500 wealth-менеджеров из разных стран, опрошенные консультантами EY, утверждают, что самыми популярными клиентскими запросами в 2021 году были защита от инфляции и обеспечение «адекватной доходности». В 2019-м на первом месте в похожем опросе была налоговая оптимизация.

Потенциальные клиенты инвестиционных советников за период коронакризиса стали богаче, особенно в развитых странах. По подсчетам Credit Suisse, среднее состояние взрослого землянина достигло в 2020 году исторического максимума – $79 900.

В Украине сложнее решать задачи, которые состоятельные клиенты ставят своим управляющим за рубежом. Основные проблемы – ограниченный выбор инструментов и низкая финансовая грамотность даже среди людей с относительно высоким уровнем достатка.

Украинцы с доходами 30 000–50 000 грн в месяц слабее разбираются в финансах и инвестициях, чем их менее обеспеченные сограждане, зарабатывающие 20 000– 30 000 грн, свидетельствует исследование USAID и Info Sapience за сентябрь 2021-го. Лучше всего разбираются в финансах те, кто зарабатывает от 50 000 грн в месяц.

Как они инвестируют? Узнать не так просто. Большинство известных предпринимателей и топ-менеджеров украинских компаний, к которым обратился Forbes, не захотели говорить о своих инвестициях. «Мы ограничены по двум причинам. Во-первых, нехватка времени на инвестирование, – объясняет гендиректор «Укрпочты» Игорь Смелянский. – Во-вторых, топ-менеджерская позиция означает риск конфликта интересов или подозрений в использовании инсайдерской информации».

Вложения в активы в Украине для топ-менеджеров госкомпаний почти всегда связаны с конфликтом интересов, констатирует он. Семья Смелянского живет в США, инвестиции он делает там же. «Мы проговорили с инвестиционным менеджером наш риск-аппетит, сектора экономики и географические предпочтения: рынки США, Европы или Азии», – рассказывает глава «Укрпочты». Он верит в сферы логистики и биотех и не доверяет криптовалютам.

Важно иметь финальную цель инвестирования – сколько и к какому возрасту клиент хотел бы получить на выходе. Смелянский подробно обсуждал этот вопрос со своим инвестменеджером, затрагивая и другие параметры: желаемый чистый доход после налогов и расходов на wealth-менеджмент, а также ориентир по расходам на образование детей, месячный доход на пенсии и т. п.

Услуги профессиональных советников по инвестициям оплачиваются по-разному. Распространена модель success fees – процент от прибыли, которую сгенерирует управляющий активами, рассказывает Максим Корецкий, основатель Blackshield Capital. В прошлом он работал в wealth management – подразделении банка Barclays в Лондоне.

Альтернатива – фиксированные комиссии (management fees). «Management fees дают понятную монетизацию, – объясняет Корецкий. – Но при модели success fees эдвайзер максимально мотивирован работать на прибыль клиента».

Вице-президент IT-аутсорсера EPAM Юрий Антонюк, который управляет бизнесом компании в Центральной и Восточной Европе, не пользуется услугами профессиональных советников. Он разделяет мнение Смелянского и Афяна и предпочитает вкладывать деньги в понятные для себя инструменты. «Нужно инвестировать в то, в чем ты разбираешься», – повторяет Антонюк мантру Уоррена Баффетта.

Он инвестирует в фондовые активы, предпочитая индексы. «Это надежный подход, – рассказывает Антонюк. – С меньшей доходностью, но и с меньшими рисками». В декабре EPAM была включена в индекс крупнейших по капитализации компаний США S&P 500.

Людям с небольшим опытом в инвестициях Антонюк советует вкладываться в самообразование. «Это точно принесет дивиденды в будущем», – говорит он.

Афян из Juscutum активно занимается криптовалютами и недвижимостью, его компания сопровождала недавнюю сделку по покупке компанией Treeum приложения для торговли ценными бумагами Wotan.

Он не инвестирует в фондовые инструменты, в его портфеле нет ОВГЗ или, например, золота. «Мне не нравится фиксация на том, что деньги должны приносить деньги, – объясняет Афян. – Они должны создавать какое-то благо, что-то менять к лучшему. У золота, к примеру, этого нет».

Он не советует брать с себя пример и инвестировать в криптовалюты. Сначала нужно подробно разобраться в их механизмах. «Я понимаю, как это работает, и готов брать на себя риски», – говорит он.

Недвижимость для Афяна – семейный бизнес. Он инвестирует как физлицо, хотя и видит привлекательные предложения вложиться в фонды real estate. «Я хочу вкладываться в хорошую, «экологичную» недвижимость, – рассказывает Афян. – Но понимаю, что, возможно, из-за этого я зарабатываю меньше».

На финансировании чужого бизнеса в Украине можно получить до 20% годовых в валюте, добавляет Афян. «Но на этом нельзя построить стабильный источник пассивного дохода, – отмечает он. – Как и нет непосредственно рынка: нужно сотрудничать с друзьями или знакомыми бизнесменами. Это риск для репутации и взаимоотношений».

Самообразование? «Это не инвестиция, а логичные расходы, которые должен нести любой профессионал», – считает Афян. Если стоять на месте, в лучшем случае цена вашей экспертизы не изменится. В худшем – а это скорее всего – упадет.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.