IT-компания, структурированная с использованием работников, после перехода на «Дія City» получит колоссальную налоговую экономию. Но большая часть компаний в Украине структурирована через предпринимателей. В чем тогда интерес

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

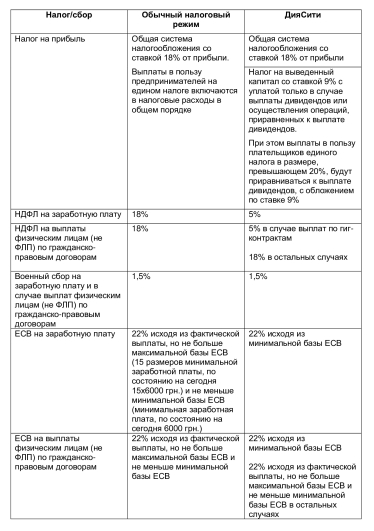

Налоги являются ключевым фактором, влияющим на принятие решения о вступлении в «Дія City». Сравним налоговую нагрузку «Дія City» с обычным налоговым режимом.

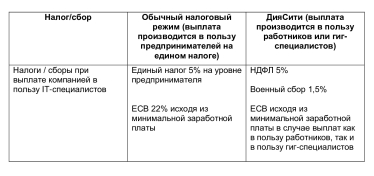

Более наглядным будет сравнение налоговой нагрузки в разрезе операций по выплате в пользу IT-специалистов – без перехода в режим «Дія City» (в этом случае выплаты производятся в пользу предпринимателей на едином налоге) и после перехода в режим «Дія City» (в этом случае выплаты будут в пользу работников или гиг-специалистов):

Сравнивая две таблицы, можно проследить закономерность:

- если IT-компания структурирована с использованием работников, то после перехода на «Дія City» она получит колоссальную налоговую экономию на зарплатных налогах/сборах.

Вместо НДФЛ 18% и ЕСВ 22% от фактического вознаграждения будет применяться НДФЛ 5% и ЕСВ 22% от минимальной заработной платы. Другое дело, что единицы IT-компаний в Украине так структурированы;

- если IT-компания структурирована с использованием предпринимателей (что свойственно для Украины – причем независимо от того, зарегистрирована в Украине компания или структура представлена лишь предпринимателями, а компания имеется только за рубежом), то после перехода в «Дія City» налоговая нагрузка в части зарплатных налогов/сборов даже немного увеличивается – на 1,5% военного сбора.

В чем тогда налоговый интерес перехода в «Дія City», если значительная часть IT-компаний в Украине структурирована через предпринимателей?

1) Снижение рисков, связанных с переквалификацией предпринимателей в наемных сотрудников со стороны налоговой службы и гоструда;

2) снижение рисков, связанных с отменой во время проверок налоговых расходов по вознаграждению в пользу IT-предпринимателей. Часто формальным предлогом для отмены таких расходов выступают ссылки на недостаточно детализированные акты/отчеты со стороны предпринимателей, что якобы не дает проверяющим возможность подтвердить реальность операции;

3) использование налога на выведенный капитал для переноса центра образования прибыли с иностранных структур в Украину.

Третий аспект может показаться недостаточно очевидным, поэтому остановимся на нем отдельно.

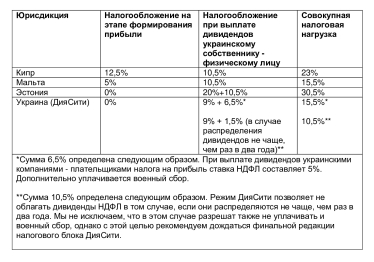

Как правило, IT-бизнес структурируется через иностранные структуры для близости к заказчикам / простоты заключения с ними контрактов (далеко не все заказчики готовы контрактоваться напрямую с украинскими компаниями) и для получения налоговой экономии. Это обусловлено тем, что за рубежом часто можно обеспечить более выгодный налог на прибыль, чем в Украине. Несколько примеров:

- Кипр. Ставка корпоративного налога 12,5%. Несмотря на то, что репутация Кипра за последние годы снизилась (Конвенция между Украиной и Кипром после изменений, которые вступили в силу с 2020 года, также позволяет получать гораздо меньше налоговых выгод, чем раньше), он остается популярным для структурирования IT-компаний, холдинговых структур, инвестиционных и финансирующих компаний;

- Эстония. Тут действует налог на выведенный капитал, он уплачивается только при выплате дивидендов. Ставка налога в случае выплаты дивидендов составляет порядка 20%;

- Мальта. В случае использования режима fiscal unit (был введен на Мальте относительно недавно) ставка корпоративного налога составляет порядка 5%;

Дополнительно, если собственник – физическое лицо (резидент Украины) желает получать дивиденды, то при их распределении нужно начислять в Украине НДФЛ и военный сбор в размере 9+1,5% (10,5%)*.

При этом, если сравнить украинскую компанию с «Дія City», уплачивающую налог на выведенный капитал, с описанными юрисдикциями, то украинская компания во многих случаях выйдет победителем:

Украинский режим «Дія City» с уплатой налога на выведенный капитал является интересным вариантом для пересмотра структур и переноса центра образования прибыли на украинские компании – особенно, если дивиденды не будут выплачиваться ежегодно.

Такой подход также позволит решить вопросы с контролируемыми иностранными компаниями (КИК), которые станут актуальными с 2022 года. Поскольку прибыль украинской компании не является объектом обложения по КИК. При этом мы не призываем отказываться от иностранных структур. Ведь в IT-индустрии создание иностранных структур было обусловлено не только налоговыми соображениями, но и бизнес-целями.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.