IT-компанія, структурована з використанням працівників, після переходу на «Дія City» отримає колосальну податкову економію. Але переважна більшість компаній в Україні структурована через підприємців. У чому тоді інтерес

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

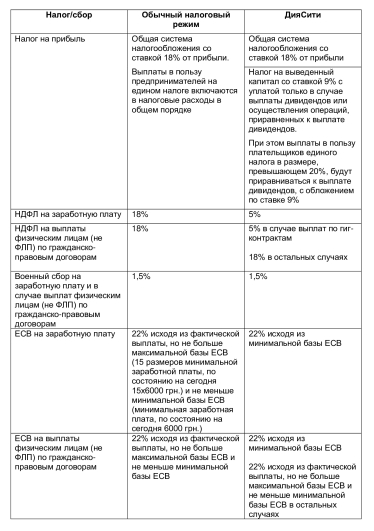

Податки є ключовим фактором, що впливає на ухвалення рішення про вступ у «Дія City». Порівняємо податкове навантаження «Дія City» зі звичайним податковим режимом.

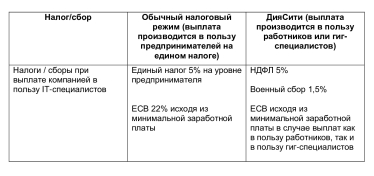

Більш наочним буде порівняння податкового навантаження в розрізі операцій по виплаті на користь IT-фахівців – без переходу в режим «Дія City» (в цьому випадку виплати здійснюються на користь підприємців на єдиному податку) і після переходу в режим «Дія City» (в цьому випадку виплати будуть на користь працівників або гіг-спеціалістів):

Порівнюючи дві таблиці, можна простежити закономірність:

- якщо IT-компанія структурована з використанням працівників, то після переходу на «Дія City» вона отримає колосальну податкову економію на зарплатних податках/зборах.

Замість ПДФО 18% і ЄСВ 22% від фактичної винагороди буде застосовуватися ПДФО 5% і ЄСВ 22% від мінімальної заробітної плати. Інша річ, що одиниці IT-компаній в Україні так структуровані;

- якщо IT-компанія структурована з використанням підприємців (що властиво для України – причому незалежно від того, зареєстрована в Україні компанія чи структура представлена лише підприємцями, а компанія є тільки за кордоном), то після переходу в «Дія City» податкове навантаження в частині зарплатних податків/зборів навіть трохи збільшується – на 1,5% військового збору.

У чому тоді податковий інтерес переходу в «Дія City», якщо значна частина IT-компаній в Україні структурована через підприємців?

1) Зниження ризиків, пов'язаних з перекваліфікацією підприємців у найманих співробітників з боку податкової служби та Держпраці;

2) зниження ризиків, пов'язаних зі скасуванням під час перевірок податкових витрат по винагороді на користь IT-підприємців. Часто формальним приводом для скасування таких витрат виступають посилання на недостатньо деталізовані акти/звіти з боку підприємців, що нібито не дає перевіряючим можливості підтвердити реальність операції;

3) використання податку на виведений капітал для перенесення центру утворення прибутку з іноземних структур в Україні.

Третій аспект може здатися недостатньо очевидним, тому зупинимося на ньому окремо.

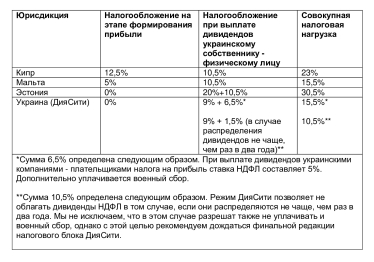

Як правило, IT-бізнес структурується через іноземні структури для близькості до замовників/простоти укладання з ними контрактів (далеко не всі замовники готові контрактувати безпосередньо з українськими компаніями) і для отримання податкової економії. Це обумовлено тим, що за кордоном часто можна забезпечити більш вигідний податок на прибуток, ніж в Україні. Кілька прикладів:

- Кіпр. Ставка корпоративного податку 12,5%. Незважаючи на те, що репутація Кіпру за останні роки знизилася (Конвенція між Україною і Кіпром після змін, які вступили в силу з 2020 року, також дозволяє отримувати набагато менше податкових вигод, ніж раніше), він залишається популярним для структурування IT-компаній, холдингових структур, інвестиційних компаній та тих, що фінансують;

- Естонія. Тут діє податок на виведений капітал, він сплачується тільки при виплаті дивідендів. Ставка податку в разі виплати дивідендів становить близько 20%;

- Мальта. У разі використання режиму fiscal unit (був введений на Мальті відносно недавно) ставка корпоративного податку становить близько 5%;

Додатково, якщо власник – фізична особа (резидент України) бажає отримувати дивіденди, то при їх розподілі потрібно нараховувати в Україні ПДФО і військовий збір в розмірі 9+1,5% (10,5%)*.

При цьому, якщо порівняти українську компанію з «Дія City», яка сплачує податок на виведений капітал, з описаними юрисдикціями, то українська компанія в багатьох випадках вийде переможцем:

Український режим «Дія City» зі сплатою податку на виведений капітал є цікавим варіантом для перегляду структур і перенесення центру утворення прибутку на українські компанії – особливо, якщо дивіденди не будуть виплачуватися щорічно.

Такий підхід також дозволить розвʼязати питання з контрольованими іноземними компаніями (КІК), які стануть актуальними з 2022 року. Оскільки прибуток української компанії не є об'єктом оподаткування по КІК. При цьому ми не закликаємо відмовлятися від іноземних структур. Адже в IT-індустрії створення іноземних структур було обумовлено не тільки податковими міркуваннями, а й бізнес-цілями.

Ви знайшли помилку чи неточність?

Залиште відгук для редакції. Ми врахуємо ваші зауваження якнайшвидше.