Законопроект – микс программы добровольного раскрытия активов и налоговой амнистии. Он должен увеличить доходы бюджета от дополнительно уплаченных налогов, вернуть капитал, перетекший в офшоры, а также укрепить налоговую мораль. Однако не все так очевидно

Купуйте річну передплату на шість журналів Forbes Ukraine за ціною чотирьох номерів. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас.

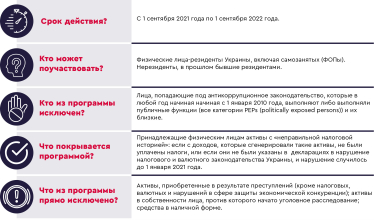

В феврале президент внес в Верховную Раду законопроект №5153 о единоразовом (специальном) добровольном декларировании активов физическими лицами. Верховная Рада 15 июня поддержала законопроект во втором чтении.

Как обычно проходят программы добровольного раскрытия активов и зачем они нужны

По данным Организации экономического сотрудничества и развития (ОЭСР) за 2015 год, 47 стран внедрили налоговые амнистии, 13 из этих стран совместили их с программами добровольного раскрытия капитала и репатриацией зарубежных активов.

- Категория

- Рейтинги

- Дата

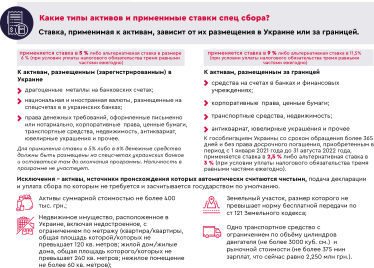

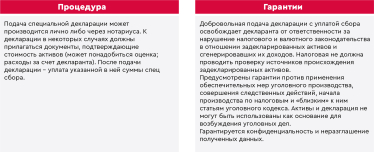

Обычно такие программы представляют собой ограниченное во времени предложение от государства налогоплательщикам. Суть его в том, чтобы заключить сделку. Добровольно подать декларации, исправить прошлые нарушения, связанные с уплатой налогов, начать с чистого листа, раскрыть активы и капитал. Зачастую часть налога/пени/штрафных санкций прощают или уплачивают по льготным ставкам. Участникам программы предоставляется иммунитет от уголовного преследования и гарантируется конфиденциальность и защита от необоснованного давления налоговых органов.

Основные цели государства – увеличение доходов бюджета от дополнительно уплаченных налогов, возврат капитала, перетекшего в офшоры, а также повышение налоговой прозрачности и укрепление налоговой морали.

Однако не все так очевидно. Особенно с налоговой моралью. Налоговые амнистии, особенно неоднократно повторяемые, способны серьезно подточить налоговую мораль общества, о чем пишут в исследованиях ОЭСР, МВФ, Transparency International.

Например, может быть задето чувство справедливости у добросовестных налогоплательщиков, которые до амнистии платили налоги сполна и аккуратно. Зачем регулярно платить подоходный налог по ставке 18%, если тот, кто не сделал это вовремя, получит льготную возможность уплатить по ставке 5%?

Кроме того, результативность амнистий напрямую зависит от способности государства выявить спрятанные активы и нарушителей. И от твердого намерения в будущем преследовать тех, кто не исправил нарушения добровольно. Или, как сказал коллега из Италии, в которой прошла амнистия, считающаяся успешной, дизайн сделки должен давать выбор между handshake or handcuffs (либо «рукопожатие и сотрудничество», либо «руки в наручниках»).

Успешные кейсы других стран

В качестве успешных кейсов налоговой амнистии обычно приводят примеры таких стран:

- Аргентина – в результате программы налоговая база расширилась на $100 млрд;

- Индонезия – на $321 млрд;

- Бразилия – на $16 млрд;

- ЮАР – на 7,8 млрд евро;

- Италия – дополнительные сборы от налогов и раскрытых активов составили 4 млрд евро.

Как показывает опыт других стран, успешные кейсы складываются, если проводятся накануне особых событий, перемещающих страну на новый уровень налоговой и банковской прозрачности:

- ужесточение комплаенса, требований финмониторинга и борьбы с отмыванием денежных средств;

- подключение страны к сети автоматического обмена информацией;

- усиленная двусторонняя кооперация с теми юрисдикциями, в которых спрятаны капиталы.

Именно так и произошло с Аргентиной. Там были подписаны договоры о налоговом сотрудничестве и обмене налоговой информацией со США и Швейцарией, в которых, по мнению властей, были спрятаны капиталы. Схожий пример с Индонезией (договор с Сингапуром) и Италией (договор со Швейцарией).

Какая программа предлагается в Украине

Название законопроекта, внесенного президентом, указывает на заявленные цели: стимулировать детенизацию, повысить налоговую культуру граждан и собрать в бюджет единоразовый сбор.

По сути, законопроект – микс программы добровольного раскрытия активов и налоговой амнистии.

Что это значит и что с этим делать

У нашего государства есть то самое окно возможностей и уникальные условия: затишье перед налоговым штормом. Мы находимся накануне запуска режима контролируемых иностранных компаний (КИК), который планируют ввести с 1 января 2022 года. Ориентировочно в 2022–2023 году произойдет присоединение Украины к сети автоматического обмена налоговой и банковской информацией в режиме CRS (Common Reporting Standard).

Момент запуска программы рассчитан весьма логично: перед «тектоническими сдвигами». Сама программа вполне отвечает «лучшим практикам» ОЭСР и рекомендациям МВФ.

Достигнет ли государство поставленных целей? Определенные соображения заставляют думать, что массового возврата капитала из-за рубежа не произойдет. Капитал часто находится за рубежом по соображениям, выходящим за рамки налогов: инвестиционный климат, защита права собственности, справедливый суд.

Получится ли выполнить фискальный компонент и собрать налоговые доходы в бюджет от амнистированных активов? Здесь тоже есть сомнения: для массового участия граждан в программе необходимо доверие. С доверием к власти, особенно к налоговой, все не очень хорошо. Не добавляют оптимизма и уголовные дела, возбужденные после так называемого налогового компромисса 2014–2015 годов, несмотря на заверения и гарантии тогдашней власти.

Влияние программы на налоговую мораль общества в долгосрочной перспективе просчитать непросто. Многое зависит от коммуникационных усилий правительства. Пока их не видно, а сроки начала программы озвучены амбициозные: с 1 сентября 2021 года.

Интересно, что по сравнению с предыдущей версией законопроекта, период времени для квалификации PEPs (чиновников) как таковых, что не имеют права принять участие в Программе, сужено. В окончательной редакции речь идет о PEPs, которые Занимаюсь должности в любой год, начиная с 2010. В предыдущих редакциях — с 2005.

Что это значит для потенциальных декларантов

Стоит рационально посмотреть на свои активы и их налоговую историю. Узнать, какая сумма дохода и уплаченных налогов числится по счету в налоговой. Эти данные есть у налоговой начиная примерно с 2000-х, и сделать такой запрос довольно легко. Сделать SWOT-анализ: определить бенефиты и возможности, а также расходы и риски участия в программе. Оцифровать их и исходя из этого принять взвешенное решение.

Существуют обстоятельства, которые усложняют программу и делают ее менее привлекательной для потенциальных пользователей.

1. Полномасштабный, без каких-либо поблажек, финмониторинг: банк должен идентифицировать клиента и установить источник происхождения средств в обычном порядке. Каждый, кто хоть раз сталкивался с финмониторингом в украинских и зарубежных банках, понимает размер боли. Однако это красные линии, за которые не даст выйти ни FATF, ни МВФ.

2. Исключение из программы наличности.

3. Размещение денег на специальных счетах украинских банков до конца действия программы, что требует доверия к банковской системе и правительству.

4. Затраты на сбор и подготовку документов, которые подтверждают стоимость активов.

5. Пределы, ниже которых государство считает справедливым или эффективным не перепроверять собственных граждан (400 тыс. грн, одна квартира, одна машина и т.п.), довольно-таки низкие.

Взвешивать стоит не только риски-бенефиты участия в программе, но и неучастия тоже.

Введение программы с большой вероятностью означает усиление общего режима комплаенса – закручивание гаек. Некоторые элементы мы знаем наверняка: уже упомянутый режим КИК и автоматический обмен информацией в режиме CRS.

Кроме того, есть неявные элементы. Текст законопроекта ничего не говорит о непрямых методах: доходы рассчитываются исходя из фактических расходов и необъясненная разница облагается налогом. Возможно, по повышенной ставке.

В предыдущих попытках подойти к налоговой амнистии такие методы уже были предложены. Об этом прямо упоминает МВФ в отчете миссии за 2019 год. И их дух витает между строк законопроекта.

Иначе зачем в законопроекте есть пункт, что все, кто имел право поучаствовать в программе, но не сделал этого, своим неучастием заявляют государству, что у них нет активов с неправильной налоговой историей? Иначе зачем правительству поручено в течение девяти месяцев разработать и внести законопроект об усилении контроля за полнотой налогообложения доходов физических лиц?

Стоит принимать решение, сделав краш-тест и посмотрев, пройдет ли ваша налоговая история испытание сопоставлением расходов (активов) и доходов.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.