Законопроект – мікс програми добровільного розкриття активів і податкової амністії. Він має збільшити доходи бюджету від додатково сплачених податків, повернути капітал, який перетік в офшори, а також зміцнити податкову мораль. Однак не все так очевидно

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

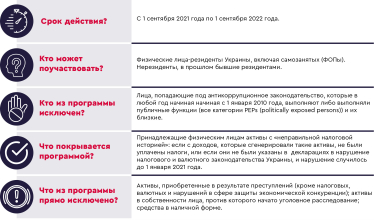

У лютому президент вніс до Верховної Ради законопроєкт №5153 про одноразове (спеціальне) добровільне декларування активів фізичними особами. Верховна Рада 15 липня підтримала законопроект у другому читанні

Як зазвичай проходять програми добровільного розкриття активів і навіщо вони потрібні

За даними Організації економічного співробітництва та розвитку (ОЕСР) за 2015 рік, 47 країн запровадили податкові амністії, 13 із цих країн поєднали їх із програмами добровільного розкриття капіталу та репатріацією зарубіжних активів.

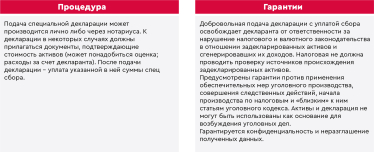

Зазвичай такі програми є обмеженою в часі пропозицією від держави платникам податків. Суть її в тому, щоб укласти угоду. Добровільно подати декларації, виправити минулі порушення, повʼязані зі сплатою податків, почати з чистого аркуша, розкрити активи й капітал. Найчастіше частина податку/пені/штрафних санкцій прощають або сплачують за пільговими ставками. Учасникам програми надається імунітет від кримінального переслідування й гарантується конфіденційність і захист від необґрунтованого тиску податкових органів.

Основні цілі держави – збільшення доходів бюджету від додатково сплачених податків, повернення капіталу, що перетік в офшори, а також підвищення податкової прозорості та зміцнення податкової моралі.

Однак не все так очевидно. Особливо з податковою мораллю. Податкові амністії, особливо ті, що неодноразово повторювалися, здатні серйозно підточити податкову мораль суспільства, про що пишуть у дослідженнях ОЕСР, МВФ, Transparency International.

Наприклад, це може зачепити почуття справедливості в сумлінних платників податків, які до амністії платили податки повністю та акуратно. Навіщо регулярно платити прибутковий податок за ставкою 18%, якщо той, хто не зробив це вчасно, отримає пільгову можливість сплатити за ставкою 5%?

Окрім того, результативність амністій безпосередньо залежить від здатності держави виявити приховані активи й порушників. І від твердого наміру в майбутньому переслідувати тих, хто не виправив порушення добровільно. Або, як сказав колега з Італії, в якій відбулася амністія, яка вважається успішною, дизайн угоди має давати вибір між handshake or handcuffs (або «рукостискання та співробітництво», або «руки в наручниках»).

Успішні кейси інших країн

Як успішні кейси податкової амністії зазвичай наводять приклади таких країн:

- Аргентина – у результаті програми податкова база розширилася на $100 млрд;

- Індонезія – на $321 млрд;

- Бразилія – на $16 млрд;

- ПАР – на 7,8 млрд євро;

- Італія – додаткові збори від податків і розкритих активів склали 4 млрд євро.

Як свідчить досвід інших країн, успішні кейси складаються, якщо їх проводять напередодні особливих подій, що переміщають країну на новий рівень податкової і банківської прозорості:

- посилення комплаєнсу, вимог фінмоніторингу та боротьби з відмиванням грошових коштів;

- підключення країни до мережі автоматичного обміну інформацією;

- посилено двосторонню кооперацію з тими юрисдикціями, в яких заховано капітали.

Саме так і сталося з Аргентиною. Там було підписано договори про податковий співробітництво та обмін податковою інформацією зі США та Швейцарією, в яких, на думку влади, було заховано капітали. Схожий приклад з Індонезією (договір із Сінгапуром) і Італією (договір зі Швейцарією).

Яку програму пропонують в Україні

Назва законопроекту, внесеного президентом, вказує на заявлені цілі: стимулювати детінізацію, підвищити податкову культуру громадян і зібрати в бюджет одноразовий збір.

По суті, законопроект – мікс програми добровільного розкриття активів і податкової амністії.

Що це означає і що з цим робити

У нашої держави є те саме вікно можливостей та унікальні умови: затишшя перед податковим штормом. Ми знаходимося напередодні запуску режиму контрольованих іноземних компаній (КІК), який планують ввести з 1 січня 2022 року. Орієнтовно в 2022–2023 році відбудеться приєднання України до мережі автоматичного обміну податковою і банківською інформацією в режимі CRS (Common Reporting Standard).

Момент запуску програми розрахований досить логічно: перед «тектонічними зрушеннями». Сама програма цілком відповідає «найкращим практикам» ОЕСР і рекомендаціям МВФ.

Чи досягне держава поставлених цілей? Певні міркування змушують думати, що масового повернення капіталу з-за кордону не відбудеться. Капітал часто знаходиться за кордоном з міркувань, які виходять за рамки податків: інвестиційний клімат, захист права власності, справедливий суд.

Чи вдасться виконати фіскальний компонент і зібрати податкові доходи до бюджету від амністованих активів? Тут також є сумніви: для масової участі громадян у програмі необхідно мати довіру. З довірою до влади, особливо до податкової, все не дуже добре. Не додають оптимізму й кримінальні справи, порушені після так званого податкового компромісу 2014–2015 років, незважаючи на запевнення та гарантії тодішньої влади.

Вплив програми на податкову мораль суспільства в довгостроковій перспективі прорахувати непросто. Багато чого залежить від комунікаційних зусиль уряду. Поки що їх не видно, а терміни початку програми озвучено амбітні: з 1 вересня 2021 року.

Цікаво, що порівняно із попередньою версією законопроекту, період часу для кваліфікаціі PEPs (чиновників) як таких, що не мають права прийняти участь у програмі, звужено. В остаточній редакції мова йде про PEPs, які займали посади в будь-який рік, починаючи з 2010. В попередніх редакціях – з 2005.

Що це означає для потенційних декларантів

Варто раціонально подивитися на свої активи і їхню податкову історію. Дізнатися, яка сума доходу і сплачених податків числиться за рахунком в податковій. Ці дані є в податкової починаючи приблизно з 2000-х, і зробити такий запит досить легко. Зробити SWOT-аналіз: визначити пільги та можливості, а також витрати й ризики участі в програмі. Оцифрувати їх і, враховуючи це, прийняти зважене рішення.

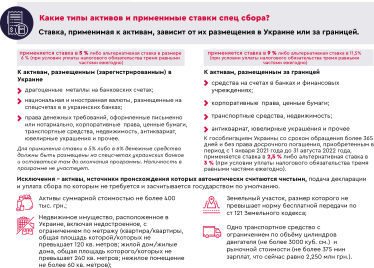

Існують обставини, які ускладнюють програму і роблять її менш привабливою для потенційних користувачів.

1. Повномасштабний, без будь-яких поблажок, фінмоніторинг: банк має ідентифікувати клієнта й встановити джерело походження коштів у звичайному порядку. Кожен, хто хоч раз стикався з фінмоніторингом в українських і зарубіжних банках, розуміє розмір болю. Однак це червоні лінії, за які не дасть вийти ні FATF, ні МВФ.

2. Виключення з програми готівки.

3. Розміщення грошей на спеціальних рахунках українських банків до кінця дії програми, що вимагає довіри до банківської системи і уряду.

4. Витрати на збір і підготовку документів, які підтверджують вартість активів.

5. Межі, нижче яких держава вважає справедливим або ефективним не перевіряти власних громадян (400 тис. грн, одна квартира, одна машина і т.п.), досить-таки низькі.

Зважувати варто не тільки ризики-пільги участі в програмі, але й неучасті також.

Введення програми з великою ймовірністю означає посилення загального режиму комплаєнсу – закручування гайок. Деякі елементи ми знаємо напевно: вже згаданий режим КІК і автоматичний обмін інформацією в режимі CRS.

Окрім того, є неявні елементи. Текст законопроекту нічого не говорить про непрямі методи: доходи розраховуються із врахуванням фактичних витрат і непояснена різниця оподатковується. Можливо, за підвищеною ставкою.

У попередніх спробах підійти до податкової амністії такі методи вже було запропоновано. Про це прямо згадує МВФ в звіті місії за 2019 рік. І їхній дух витає між рядків законопроєкту.

Інакше навіщо в законопроєкті є пункт, що всі, хто мав право взяти участь в програмі, але не зробив цього, своєю неучастю заявляють державі, що у них немає активів з неправильною податковою історією? Інакше навіщо уряду доручено протягом девяти місяців розробити та внести законопроект щодо посилення контролю за повнотою оподаткування доходів фізичних осіб?

Варто приймати рішення, перед цим зробити краш-тест і подивитися, чи пройде ваша податкова історія випробування зіставленням витрат (активів) і доходів.

Ви знайшли помилку чи неточність?

Залиште відгук для редакції. Ми врахуємо ваші зауваження якнайшвидше.