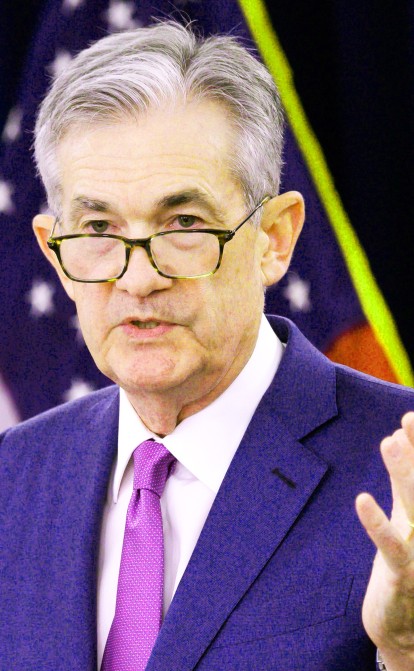

Для финансовых рынков пандемия стала периодом непрекращающегося роста или, как говорят сами финансисты, «бычьего тренда». Уже на этой неделе глава Федеральной резервной системы США Джером Пауэлл, вероятно, развернет его вспять

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

Заседание ФРС состоится 2–3 ноября. Пауэлл, как ожидают финансисты, опрошенные Reuters, объявит о поэтапном сокращении программы количественного смягчения, которая поддерживала экономику США в период пандемии.

Это знаковое событие для фондовых рынков, которые в октябре продолжили ставить новые рекорды. Dow Jones и S&P 500 обновили исторические максимумы, одно из ярчайших последствий – рыночная капитализация Tesla превысила $1 трлн. Теперь компания входит в «клуб триллионников» вместе с Apple, Microsoft, Saudi Aramco, Alphabet и Amazon.

Чем выше поднимаются котировки фондовых рынков, тем сильнее приближающееся заседание ФРС заставляет инвесторов и финансистов нервничать. «У многих есть ощущение, что рынок близок к коррекции, – говорит финансовый аналитик компании ICU Михаил Демкив. – Почти год мы наблюдаем безостановочное ралли, которое подпитывалось триллионами долларов, напечатанных центробанками ведущих стран».

Причина – в инфляции.

Неустойчивая осень

Мировые финансовые рынки неоднозначно провели первые два месяца осени.

В сентябре индекс S&P500 потерял 3,7%, Nasdaq – 6,9%. «Больше всех пострадали технологические (-5,1%) и телекоммуникационные компании (-6,2%), – рассказывает основатель First Kyiv Investment Club Иван Компан. – В выигрыше оказалась нефтегазовая индустрия (+17,1%) благодаря стремительному росту цен на энергоносители».

Сентябрьская волатильность рынков сменилась ростом в октябре. Причина – хорошие показатели квартальной отчетности, компаний, которые публикуются как раз в этот период. Финансовые результаты более 80% компаний, которые входят в индекс S&P500, превысили прогнозы аналитиков: такого не было с 1993 года. Важное дополнение – корпорации не просто показывают хорошие результаты, но и дают положительные прогнозы на ближайшие несколько кварталов, отмечается в отчете компании ICU.

Во второй половине октября, кроме рекордов Dow Jones, S&P 500 и Tesla, рост показали многие технологические компании. Например, акции PayPal выросли на 2,7%. Подорожали даже бумаги Facebook, несмотря на новую серию публикаций Facebook Papers.

На фоне всплеска на рынке акций доходность 10-летних казначейских облигаций США упала с начала октября почти на два базисных пункта – до 1,636%. Некоторые аналитики даже начали повышать прогнозы динамики доходности фондовых индексов в 2021-м и 2022 годах, говорится в отчете ICU. «Это всегда актуальный вопрос: могут ли акции расти дальше, если все рекорды уже побиты?» – говорит партнер iPlan.ua и частный инвестор Любомир Остапив.

Черный лебедь инфляции

Решение ФРС может отодвинуть позитив от публикации отчетов на второй план. «Успешная квартальная отчетность помогла инвесторам несколько отвлечься от переживаний о высокой инфляции и более жесткой политике центробанков», – отмечает глава департамента по корпоративному анализу компании ICU Александр Мартыненко.

Негатива на рынке достаточно. Один из рисков, который обострился в последние месяцы, – ситуация на рынке недвижимости Китая, отмечает Демкив из ICU. «Это недемократичная, непрозрачная страна, и сложно сказать, что именно происходит внутри, – говорит аналитик. – Все еще есть риск того, что дефолт Evergrande Group запустит процесс по спирали и это зацепит большое количество инвесторов».

Другие негативные факторы? Рост ВВП Китая в третьем квартале замедлился сильнее ожиданий, секторы промышленного производства и недвижимости США показали новые признаки охлаждения, продолжается рост мировых цен на энергоносители, напряженность на многих региональных рынках природного газа и угля сохраняется, отмечается в отчете ICU.

Американский центробанк на своем последнем заседании в сентябре ухудшил экономический прогноз на 2021 год. ФРС считает, что ВВП США по итогам года может вырасти на 5,9% вместо ожидаемых ранее 7%. Существенное замедление темпов роста экономики может обернуться началом рецессии. Все это – на фоне растущей инфляции. По прогнозу ФРС, индекс потребительских цен в США в этом году увеличится до 4,2% (предыдущий прогноз – 3,4%).

Именно растущая инфляция больше всего беспокоит инвесторов. «Я работаю как долгосрочный инвестор на американском рынке с 2017 года и привык игнорировать новостной шум, – говорит Остапив из iPlan.ua. – Но долларовая инфляция выглядит действительно угрожающе».

По его мнению, ФРС должна отойти от своей нынешней позиции «это временно, цены скоро стабилизируются». Рост цен на энергоресурсы, сырье и рабочую силу провоцирует инфляцию, которая уже превысила все целевые показатели, соглашается Иван Компан из First Kyiv Investment Club.

По оценке Федерального резервного банка Нью-Йорка, инфляция в США достигнет 5,3% в следующем году и будет оставаться на уровне около 4,2% в течение следующих трех лет – это самые высокие показатели с 2013 года. Инфляционные ожидания в еврозоне также достигли максимума 8,5 лет. Американский бизнес ожидает, что темпы роста цен в перспективе пяти и 10 лет будут находиться в пределах 2,4–2,5%, что выше целевого показателя ФРС в 2%, отмечает Компан.

Как себя вести инвесторам

Игнорировать риски ФРС, скорее всего, не будет. «Перед нами – риск повторения сценария 1970-х годов, когда инфляция доллара была двузначной», – говорит Остапив из iPlan.ua.

В своем последнем выступлении 22 октября глава ФРС Джером Пауэлл отметил растущий риск затяжной и высокой инфляции. «Никто не должен сомневаться в том, что мы будем использовать наши инструменты, чтобы снизить инфляцию до 2%», – сказал Пауэлл.

По итогам сентябрьского заседания ФРС мнения чиновников разделились поровну между теми, кто считал, что ставки придется повысить минимум один раз в 2022 году, и теми, кто уверен, что этого не потребуется до 2023-го.

Повышение ставки – плохой сигнал для рынка акций. «Нужно быть реалистами: доходность инвестиций в течение следующих 24 месяцев не будет соответствовать той, которая была в последние 12 месяцев», – предупреждает своих клиентов компания HSBC Asset Management.

Что делать инвесторам? В долгосрочной перспективе диверсифицированный глобальный портфель акций все равно остается лучшим инструментом для семейного пенсионного портфеля, считает Остапив.

«Я бы рекомендовал вложить в биржевые фонды 50% своих активов», – говорит управляющий партнер инвесткомпании HUG’S Эрик Найман. Остальное он рекомендует держать на гибких депозитных счетах в надежном банке.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.