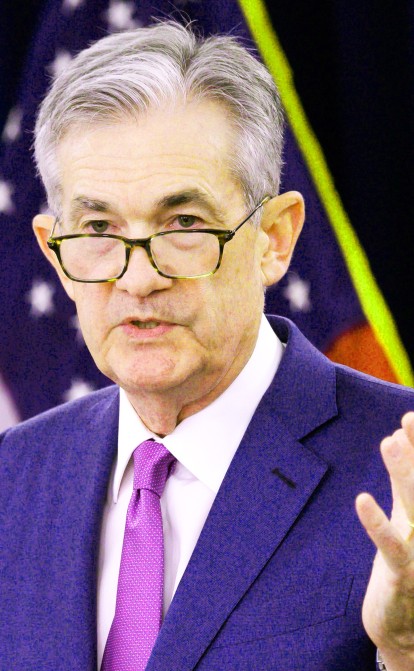

Для фінансових ринків пандемія стала періодом безперервного зростання або, як кажуть самі фінансисти, «бичачого тренду». Вже цього тижня глава Федеральної резервної системи США Джером Пауелл, ймовірно, поверне його назад.

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

Засідання ФРС відбудеться 2–3 листопада. Пауелл, як очікують опитані Reuters фінансисти, оголосить про поетапне скорочення програми кількісного пом'якшення, яка підтримувала економіку США в період пандемії.

Це знакова подія для фондових ринків, які в жовтні продовжили ставити нові рекорди. Dow Jones та S&P 500 оновили історичні максимуми, один із найяскравіших наслідків – ринкова капіталізація Tesla перевищила $1 трлн. Тепер компанія входить до «клубу трильйонників» разом із Apple, Microsoft, Saudi Aramco, Alphabet та Amazon.

Чим вище піднімаються котирування фондових ринків, тим сильніше майбутнє засідання ФРС змушує інвесторів і фінансистів нервувати. «У багатьох є відчуття, що ринок близький до корекції, – каже фінансовий аналітик компанії ICU Михайло Демків. – Майже рік ми спостерігаємо безперервне ралі, яке підживлювалося трильйонами доларів, надрукованих центробанками провідних країн».

Причина — в інфляції.

Нестабільна осінь

Світові фінансові ринки неоднозначно провели перші два місяці осені.

У вересні індекс S&P500 втратив 3,7%, Nasdaq – 6,9%. «Найбільше постраждали технологічні (-5,1%) та телекомунікаційні компанії (-6,2%), – розповідає засновник First Kyiv Investment Club Іван Компан. – У виграші опинилася нафтогазова індустрія (+17,1%) завдяки стрімкому зростанню цін на енергоносії».

Вереснева волатильність ринків змінилася зростанням у жовтні. Причина – добрі показники квартальної звітності компаній, які публікуються якраз у цей період. Фінансові результати понад 80% компаній, що входять до індексу S&P500, перевищили прогнози аналітиків: такого не було з 1993 року. Важливе доповнення – корпорації не просто показують хороші результати, а й дають позитивні прогнози на найближчі кілька кварталів, наголошується у звіті компанії ICU.

У другій половині жовтня, крім рекордів Dow Jones, S&P 500 і Tesla, зростання показали багато технологічних компаній. Наприклад, акції PayPal зросли на 2,7%. Подорожчали навіть папери Facebook, незважаючи на нову серію публікацій Facebook Papers.

На тлі сплеску на ринку акцій прибутковість 10-річних казначейських облігацій США впала з початку жовтня майже на два базові пункти – до 1,636%. Деякі аналітики навіть почали підвищувати прогнози динаміки прибутковості фондових індексів у 2021-му та 2022 роках, йдеться у звіті ICU. «Це завжди актуальне питання: чи можуть акції зростати далі, якщо всі рекорди вже побито?» – каже партнер iPlan.ua та приватний інвестор Любомир Остапів.

Чорний лебідь інфляції

Рішення ФРС може відсунути позитив від публікації звітів на другий план. «Успішна квартальна звітність допомогла інвесторам дещо відволіктися від переживань про високу інфляцію та більш жорстку політику центробанків», – зазначає голова департаменту з корпоративного аналізу компанії ICU Олександр Мартиненко.

Негативу на ринку достатньо. Один із ризиків, який загострився в останні місяці, – ситуація на ринку нерухомості Китаю, зазначає Демків з ICU. «Це недемократична, непрозора країна, і важко сказати, що саме відбувається всередині, – каже аналітик. – Усе ще є ризик того, що дефолт Evergrande Group запустить процес по спіралі і це зачепить велику кількість інвесторів».

Інші негативні фактори? Зростання ВВП Китаю в третьому кварталі сповільнилося сильніше за очікування, сектори промислового виробництва та нерухомості США показали нові ознаки охолодження, продовжується зростання світових цін на енергоносії, напруженість на багатьох регіональних ринках природного газу та вугілля зберігається, зазначається у звіті ICU.

Американський центробанк на своєму останньому засіданні у вересні погіршив економічний прогноз на 2021 рік. ФРС вважає, що ВВП США за підсумками року може зрости на 5,9% замість очікуваних раніше 7%. Істотне уповільнення темпів зростання економіки може обернутися початком рецесії. Все це – на тлі інфляції, що зростає. За прогнозом ФРС, індекс споживчих цін у США цього року збільшиться до 4,2% (попередній прогноз – 3,4%).

Саме зростаюча інфляція найбільше турбує інвесторів. «Я працюю як довгостроковий інвестор на американському ринку з 2017 року і звик ігнорувати шум новин, – каже Остапів з iPlan.ua. – Але доларова інфляція має справді загрозливий вигляд».

На його думку, ФРС має відійти від своєї нинішньої позиції «це тимчасово, ціни скоро стабілізуються». Зростання цін на енергоресурси, сировину та робочу силу провокує інфляцію, яка вже перевищила всі цільові показники, погоджується Іван Компан із First Kyiv Investment Club.

За оцінкою Федерального резервного банку Нью-Йорка, інфляція в США досягне 5,3% наступного року і залишатиметься на рівні близько 4,2% протягом наступних трьох років – це найвищі показники з 2013 року. Інфляційні очікування у єврозоні також досягли максимуму за 8,5 років. Американський бізнес очікує, що темпи зростання цін у перспективі п'яти і 10 років будуть перебувати в межах 2,4–2,5%, що вище за цільовий показник ФРС у 2%, зазначає Компан.

Як поводитися інвесторам

Ігнорувати ризики ФРС, найімовірніше, не буде. «Перед нами – ризик повторення сценарію 1970-х років, коли інфляція долара була двозначною», – каже Остапів з iPlan.ua.

У своєму останньому виступі 22 жовтня голова ФРС Джером Пауелл зазначив зростання ризику затяжної та високої інфляції. «Ніхто не має сумніватися в тому, що ми використовуватимемо наші інструменти, щоб знизити інфляцію до 2%», – сказав Пауелл.

За підсумками вересневого засідання ФРС, думки чиновників розділилися порівну між тими, хто вважав, що ставки доведеться підвищити мінімум один раз у 2022 році, і тими, хто впевнений, що в цьому не буде потреби до 2023-го.

Підвищення ставки – поганий сигнал для ринку акцій. «Потрібно бути реалістами: прибутковість інвестицій протягом наступних 24 місяців не буде відповідати тій, яка була останні 12 місяців», – попереджає своїх клієнтів компанія HSBC Asset Management.

Що робити інвесторам? У довгостроковій перспективі диверсифікований глобальний портфель акцій все одно залишається найкращим інструментом для сімейного пенсійного портфеля, вважає Остапів.

«Я рекомендував би вкласти в біржові фонди 50% своїх активів», – каже керуючий партнер інвесткомпанії HUG'S Ерік Найман. Решту він рекомендує тримати на гнучких депозитних рахунках у надійному банку.

Ви знайшли помилку чи неточність?

Залиште відгук для редакції. Ми врахуємо ваші зауваження якнайшвидше.