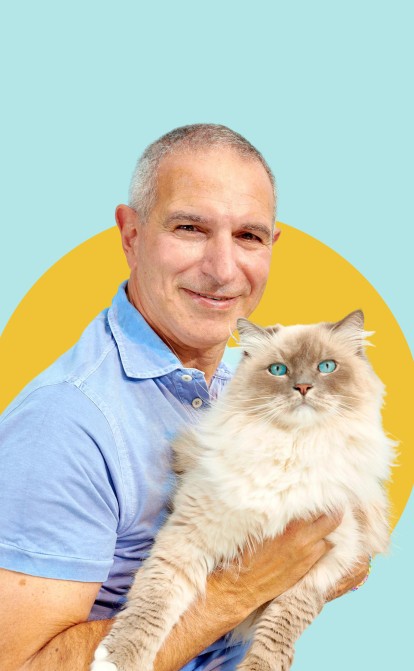

Стандартная схема работы инвестиционных компаний: занять, купить и радикально сократить расходы. Но потрясающий успех инвестиций в Petsmart и Chewy научил Рэймонда Свайдера, 59, что иногда вдвое увеличить риски – это лучший вариант действий

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

Рэймонд Свайдер, глава инвесткомпании BC Partners, вспоминает, под каким давлением был перед Рождеством 2017 года. PetSmart, традиционный ритейлер пищи для домашних любимцев и самая большая инвестиция компании, шел ко дну. Его устаревшие технологии надо было обновить; расходы были огромными.

Свайдер разрывался между офисом BC Partners на Мэдисон-авеню на Манхэттене и штаб-квартирой PetSmart в Фениксе, где исполнял обязанности гендиректора. Облигации PetSmart приносили чуть более 60 центов с доллара.

Когда он приехал в Феникс, то услышал от директора по информационным технологиям PetSmart, что компания перестала нанимать новых работников в целях экономии. Но из-за этого вынуждена была полагаться на услуги подрядчиков, и это получалось дороже. «Не знал, что действовал такой запрет», – вспоминает Свайдер. Он сразу его отменил, и это дало возможность директору по информационным технологиям нанять 35 новых сотрудников. «Надо быть ловким и гибким, – говорит Свайдер. – Иногда жесткие правила заставляют людей поступать неправильно».

В то время Свайдер охотно нарушал традиционные правила бизнеса и инвестиций. Гений левериджевых выкупов, который вырос в Париже, получил диплом магистра электроинженерии одной из французских «больших школ» и диплом MBA Университета Чикаго, выполнял двойные обязанности. Два дня в неделю он управлял инвесткомпанией с активами на $40 млрд, а остальные три дня работал в компании PetSmart, которая имела 1650 магазинов; BC Partners заплатила за нее $8,7 млрд в 2014-м.

С $6 млрд долга и $800 млн невыплаченных дивидендов PetSmart стремительно приближалась к банкротству. Владельцы животных стали больше покупать онлайн. Стандартная схема в таких случаях требовала радикального сокращения расходов, чтобы найти деньги для кредиторов. Но Свайдер решил вложить в компанию еще больше.

Он нашел лазейки в соглашениях с кредиторами PetSmart, что позволило занять еще больше денег (это их разозлило, но деньги дали). Дополнительное финансирование Свайдер потратил на покупку некоммерческого онлайн-ритейлера пищи для животных Chewy. Свайдер знал миллиардера и основателя Chewy Райана Коэна; за годы их знакомства тот достиг всех финансовых целей, которые ставил перед собой. И хотя Chewy не была прибыльной, по мнению Свайдера, она тратила деньги мудро. В своей категории Chewy была впереди Amazon. Это был отличный способ улучшить ситуацию с онлайн-продажами PetSmart.

Начав с предложения в $1 млрд, Свайдер в итоге заплатил $3 млрд за Chewy, обойдя Petco в апреле 2017 года. Скептики забили тревогу, цены на облигации упали, и на компанию посыпались иски. Но после четырех лет работы и пандемического бума на домашних животных рискованная ставка Свайдера сыграла и стала лучшим результатом в истории его BC Partners.

Chewy теперь котируется на бирже и стоит более $31 млрд; ее выручка выросла почти в 10 раз – в 2021-м компания планирует получить $9 млрд. Сама PetSmart сокращает долю заемных средств после рефинансирования долга в январе. Инвесторы Свайдера неожиданно наткнулись на «золотую жилу». «Надо действовать решительно и быстро, чтобы адаптироваться в любом бизнесе, ведь каждый день мир меняется так, как ты и представить не мог. Глубокая вера в дело – это очень важно», – говорит Свайдер с сильным французским акцентом. Он дает интервью из своего имения в Гемптонсе, откуда работает дистанционно вместе с женой, тремя детьми и двумя котами – Кашемиром и Перлом.

Инвестор-самоучка

Свайдер получил свой старт во время бума левериджевых выкупов в 1980-х. В 1989-м его наняли сразу с университетской скамьи легенды индустрии Брюс Вассерштайн и Джо Перелла. Три года спустя он перешел в парижский офис Baring Capital Investors, небольшого подразделения, занимавшегося левериджами лондонского Barings Bank.

В 1995-м трейдер-проходимец Ник Лисон потерял более $1 млрд, сделав 300-летний банк неплатежеспособным. ING, конкурент банка, купил Barings за бесценок. Это оказалось удачей для Свайдера, который работал с соучредителем подразделения. Baring Capital стал спинофом с новым именем – BC Partners.

В начале 2000-х Свайдер переехал в Лондон, чтобы разорвать соглашения с телекоммуникационными компаниями, ведь рынок был нерегулируемый. А в 2007-м, когда BC Partners расширилась в Северную Америку, он стал у руля компании.

Первой крупной сделкой BC Partners в США стало поглощение спутникового оператора Intelsat за $16 млрд, который имел значительные долги. Этот актив сразу стал проблемным, а в 2020-м компания подала заявление на защиту от банкротства. Однако количество удачных сделок Свайдера значительно преобладало над неудачными.

Среди других его отличает готовность делать дерзкие ставки. Так было и с GFL Environmental, фирмой из Торонто, которую основал канадский предприниматель Патрик Довиджи и которая занимается управлением отходами. В 2018-м BC Partners сделала рекапитализацию компании при оценке ее стоимости в $2 млрд; фирма закрепила за собой 40% акций, а GFL попыталась выйти на американский рынок.

Когда наступил коронакризис, GFL работала над выходом на биржу; Свайдер посоветовал Довиджи не останавливаться из-за нестабильности рынка. GFL оценила свои акции по $19 за штуку и стала одной из пяти компаний, вышедших на биржу в марте 2020-го. Свайдер был убежден, что статус публичной компании поможет GFL сыграть на нестабильности рынка.

Сначала акции продавались по $13, но цена выросла почти втрое после того, как GFL купила активы «Системы управления отходами Хьюстона» и других конкурентов. Доля BC Partners в GFL теперь стоит около $5 млрд, что почти втрое больше ее начальной инвестиции. «У Рэймонда есть прекрасный дар отбросить лишнее и видеть цельную картину», – говорит Довиджи.

Несмотря на давнюю привычку инвесткомпаний как можно скорее забирать свои доходы, Свайдер, похоже, не слишком спешит продавать Chewy. И это несмотря на то, что с середины августа ее акции упали с $96 до $75, то есть компания потеряла $7 млрд прибыли из-за замедления рынка продуктов для домашних животных во время пандемии.

У BC Partners 76% акций компании, которые стоят почти $25 млрд.

Свайдер может сделать еще один победный шаг в секторе домашних животных – выход на биржу PetSmart, которую могут оценить в $10 млрд. Выручка когда-то проблемного ритейлера выросла на 17% во втором квартале – до $2,3 млрд, а в первой половине года свободный денежный поток составил $342 млн.

Домашние животные живут в 70% домохозяйств США, а в 2020 году их владельцы потратили на них рекордные $103 млрд, что на 7% больше, чем в 2019-м, говорит Скотт Гелфштайн, директор отдела тематических стратегий инвестирования в ProShares. По его подсчетам, Chewy – лидер онлайн-продаж. Среди других крупных игроков индустрии – Zoetis, гигант лекарств для животных, IDEXX Laboratories, лидер диагностического оборудования, и Dechra Pharmaceuticals, производитель вакцин.

Свайдер настаивает, что рынок домашних животных, а также рынок ухода за их здоровьем остается недооцененным. Собирается ли он выйти из бизнеса на пике? «Мы никуда не спешим», – говорит Свайдер.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.