Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

В самом центре мира финансовых услуг кроется острое противоречие. Менеджеры инвестиционных фондов (mutual funds) активно выбирают области, в которых обеспечат вкладчику доходность выше рыночной. В 92% случаев они этого не достигают, их усилия дают доходность на 1% (или более) ниже рыночной.

Стоимость их услуги? Традиционно это 1–1,5% от активов вкладчика. Итак, когда рыночная доходность равна 10%, вкладчик получает чистую доходность 8%. Или меньше. Эти данные выглядят невероятными. Но это правда, которая десятки раз проверена и доказана.

Молодой Джон Богл заглядывал прямо в глаза этим фактам и не мог поверить. Как может существовать такое положение вещей, да еще и в таком большом масштабе? Ведь речь идет о сотнях миллиардов активов. Богл смотрел на это пристально, не мигая. Четкое, отважное видение действительности – одна из невероятно мощных сил космоса.

Борясь с этим прозрением, Богл понял: если он хочет служить вкладчику, а не самому себе, разгадка ясна. Надо создать индекс-фонд, который бы отражал среднюю доходность целого рынка.

Четкое видение проблемы часто приводит к четкому решению. Богл понимал, что этот замысел нужно воплотить по безумно низкой стоимости и всегда помнить, что оперируете не своими деньгами, а средствами вкладчиков.

Он так и сделал. Но сделал это неожиданным образом. В 1975-м он создал не акционерное общество, а компанию, владельцами которой были сами вкладчики – кооператив под названием Vanguard. Верите или нет, это все происходило в самом центре мира финансовых акул.

Сотрудники Vanguard фокусировались на максимальном снижении средств в пользу своих вкладчиков. Сегодня цена услуг Vanguard равна 0,1%.

В сумме что это означало для вкладчика?

В традиционных фондах, когда рынок дает 10%, вкладчик получает чистые 8%. За 10 лет $10 000 возрастают на $21 600. В Vanguard вкладчик получает чистые 9,9%. За 10 лет $10 000 увеличиваются на $25 703. Для малого вкладчика это важная разница. За 20 лет эта разница будет еще более поразительной.

Когда Богл начинал дело, над ним подшучивали, его высмеивали. Но, если вы мыслите против течения, можете все видеть четче. Если вы ставите клиента на первое место, то можете творить чудеса.

Проверим. Vanguard начал свою деятельность в 1975 году. Активы у них росли так:

- 1995 – $56 млрд;

- 2005 – $992 млрд;

- 2019 – $5,6 трлн.

Это лучший результат в финансовой отрасли. Никто не создал большего роста.

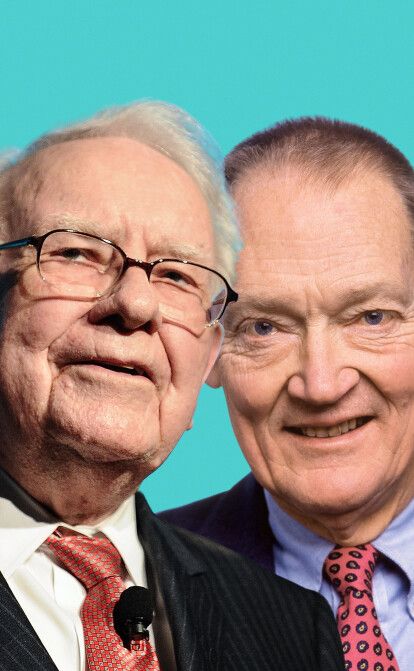

Репутацию лучшего инвестора нашего времени получил Уоррен Баффетт, и это вполне заслуженно. Интуитивно также чувствуем, что Богл внес огромный вклад. Возможно ли их сравнить?

Богл умер в 2019-м. Его личное имущество составляло $80 млн. У Баффетта личное имущество – $80 млрд, в 1000 раз больше. Но зададим другой вопрос: кто добавил большую стоимость системе и вкладчикам?

Как сравнить добавочную стоимость Баффетта и Богла? Баффетт создал для своих вкладчиков стоимость примерно $500 млрд – это рыночная стоимость Berkshire Hathaway (Berkshire не выплачивает дивидендов).

У Богла есть три составляющие.

Благодаря низким издержкам компания Vanguard за последние 10 лет сэкономила своим вкладчикам более $400 млрд.

Рост капитала мелких инвесторов, которые стали инвесторами только благодаря модели Vanguard, – более $600 млрд.

Снижение цен и рост модели индекс-фондов и ETF в целой отрасли сэкономило другим вкладчикам более $300 млрд за последние 10 лет.

Деятельностью одной фирмы – Vanguard – Богл реформировал целую отрасль, снижая цены и прибавляя больше доходности всем вкладчикам, а не только совладельцам Vanguard. Так же, как Tesla в своей области, компания Vanguard – это модель, которая меняет всю индустрию.

Уравнение Богл = Баффетт, пожалуй, слишком приблизительное. Точнее, это Богл = 2 х Баффетт, или даже больше. Эти вычисления касаются американских фондов. Если учесть глобальную перспективу, стоимость, добавленная для всех вкладчиков, гораздо больше.

Если вы мыслите против течения, можете все видеть четче. Если вы ставите клиента на первое место, то можете творить чудеса

О Баффетте пишут сотни статей ежегодно, и это вполне заслуженно. О Богле пишут мало. Нам стоит это уравновесить. Почему? Потому что, если смотреть на дело системно, Богл может нас научить даже большему, чем Баффетт.

Если подход Джона Богла и его системной добавочной стоимости понять до конца, это может иметь коренное влияние на реформы многочисленных отраслей.

Созвучность Богла с принципами Андрея Шептицкого – совершенно поразительна:

- Качественный товар (доходность на уровне рынка).

- Честная цена (0,1%).

- Кооперация.

- Будь собственником.

Интересно, почему больше людей еще не пошли по стопам Богла: не адаптировали его четко прозорливого мышления, настойчивого осуществления замыслов и глубоко этических ценностей? Может, сейчас самый подходящий момент начать?

Если ответить на вопрос, скольким людям и семьям он помог улучшить финансовое благосостояние, помог сэкономить и инвестировать с уверенностью, по низкой стоимости и с низкими рисками, количество нас ошеломит. У Vanguard 30 млн вкладчиков. Благодаря Vanguard десятки миллионов семей стали совладельцами американского хозяйства. В 1980-м 6% семей были вкладчиками инвестиционных фондов. Во многом благодаря стараниям Vanguard удалось демократизировать инвестирования. Сегодня 46% семей являются владельцами инвестфондов. Мы должны Джону больше, чем просто признание. Мы должны ему также несколько часов наших усилий, чтобы изучить его: что он совершил и как он это сделал; чтобы понять дух этичности, который он привнес в мир финансов. Но более всего мы обязаны перенять этот дух этичности и великолепного воплощения, четкого видения и разумного приложения к каждому клочку бизнес-мира или любой другой сферы нашей жизни.

Джон Богл ушел от нас, когда ему было 90. Он оставил после себя много добра для людей. Если бы и была премия этического бизнеса имени Андрея Шептицкого, Джон Богл – in memoriam – был бы одним из первых кандидатов.

Код Шептицкого:

- Качественный товар.

- Честная цена.

- Честная оплата.

- Обучение.

- Кооперативы.

- Будь собственником.

Опубликовано в седьмом номере журнала Forbes (январь-февраль 2021)

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.