Не только фондовый, но и криптовалютный рынки недавно испытали значительную волатильность, вызванную макроэкономическими, политическими, геополитическими и специфическими для криптовалют факторами. Несмотря на эти вызовы, Кирилл Хомяков, региональный глава Binance в СЭЭ, Центральной Азии и Африке, не рассматривает это как признак долгосрочной негативной тенденции крипторынка. И объясняет, что произошло и чего ждать

Покупайте годовую подписку на шесть журналов Forbes Ukraine по цене четырех. Если вы цените качество, глубину и силу реального опыта, эта подписка именно для вас.

В конце июля крипторынок испытал значительные трудности, ведь большинство основных токенов упали на двузначные проценты. С 4 по 5 августа 2024 года общая рыночная капитализация криптовалют снизилась почти на 20% – с $2,16 трлн до $1,76 трлн, согласно данным Coinmarketcap. Это последний этап в более широкой нисходящей тенденции, которая началась 29 июля.

С этого времени общая рыночная капитализация криптовалют упала с $2,48 трлн до текущего уровня в $1,76 трлн, что составляет снижение на 28% за неделю.

Рис. 1. После более чем пяти месяцев ценовой консолидации общая рыночная капитализация криптовалют упала на 28% в течение одной недели. Данные на 5 августа 2024 года Фото Coinmarketcap

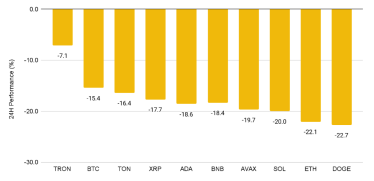

Анализируя результаты лучших токенов по рыночной капитализации, становится очевидным одно: ни один из них не избежал недавнего спада.

Среди топ-10 активов, не являющихся стейблкоинами и производными, криптовалюта DOGE показала худший результат за последние 24 часа, снизившись на 22,7%, согласно данным Coinmarketcap. TRON напротив продемонстрировала наибольшую стойкость, снизившись всего на 7,1% за день.

Рис. 2. Среди топ-10 активов по рыночной капитализации криптовалюта DOGE испытала наибольшее падение за 24 часа, снизившись на 22,7%. Данные на 5 августа 2024 года Фото Coinmarketcap

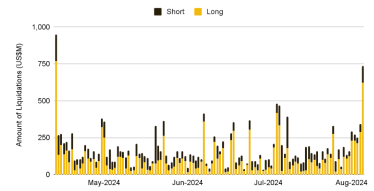

Снижение цены токенов также повлекло за собой значительные их ликвидации. 5 августа трейдеры на основных биржах подверглись ликвидациям на сумму свыше $819 млн (примерно $688 млн в лонгах и $131 млн в шортах). Это наибольший дневной объем ликвидаций с 13 апреля 2024 года.

Рис. 3. Трейдеры на основных биржах подверглись ликвидациям на сумму свыше $819 млн 5 августа 2024 года Фото Coinglass

Факторы ослабления рынка

Ослабление фондового рынка могли повлечь четыре фактора.

Макроэкономическая слабость и ее влияние

Глобальные фондовые индексы значительно снизились за последние несколько торговых дней. Растущие опасения по поводу жесткого экономического замедления в США и значительного спада на фондовых рынках Токио держат инвесторов в напряжении. Настроения избежания рисков перекинулись на криптовалютный рынок, поскольку инвесторы проявили осторожность и вывели свои активы с рынка.

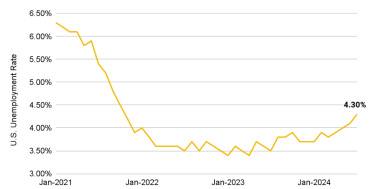

Опасения по поводу рецессии в США выросли после публикации данных о занятости, которые оказались слабее, чем ожидалось. Уровень безработицы в стране вырос до 4,3%, что является самым высоким показателем с октября 2021 года. А рост количества рабочих мест в июне был ниже ожиданий (количество рабочих мест вне сельского хозяйства выросло на 114 000 против ожидаемых 175 000).

Как следствие – широкая распродажа акций компаний в США. Причем Nasdaq стал первым из основных фондовых индексов США, вошедшим в зону коррекции, снизившись более чем на 10% от своего рекордного максимума в 18,647.45 пункта, достигнутого 10 июля 2024 года.

В целом плохие данные вызвали опасения среди инвесторов, что Федеральная резервная система США может быть слишком медленной в снижении процентных ставок для предотвращения рецессии.

Рис. 4. Уровень безработицы в США вырос до самого высокого уровня с октября 2021 года. Данные на 2 августа 2024 года Фото Бюро статистики труда США

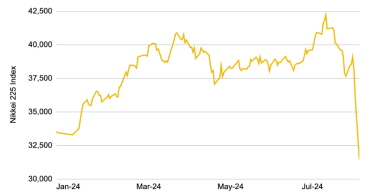

Фондовые рынки в Азии также испытали значительный спад, поскольку индекс MSCI Asia Pacific Index снизился на 6,7%, потеряв большинство своих достижений. Особенно пострадала Япония, оказавшаяся в эпицентре распродажи после того, как ее фондовый рынок вошел в медвежью территорию. Индекс Nikkei 225 упал на 12,4% в понедельник, что стало его самым плохим показателем с 1987 года.

Рис. 5. Индекс Nikkei 225 снизился на 12,4% за один торговый день, что стало его худшим показателем со времен «черного понедельника» 1987 года. Данные на 5 августа 2024 года Фото Yahoo Finance

Токийские фондовые рынки испытали влияние из-за укрепления национальной валюты Японии, поскольку японская иена выросла примерно на 12% с середины июля. Это произошло после повышения процентной ставки Банком Японии, которое фактически повлекло много болей для инвесторов, что нанесло серьезный ущерб инвесторам, использовавшим стратегию carry trade (одалживая иену, которая имела низкую процентную ставку, и реинвестируя средства в валюту с более высоким уровнем доходности, например, доллар США).

Сильная иена также повлекла за собой давление на продажу со стороны упомянутых инвесторов, выплачивающих свои долги в иенах, что стало одним из факторов снижения цен на акции США.

Рис. 6. С середины июля курс JPY укрепился почти на 12% по отношению к доллару США. Данные на 5 августа 2024 года Фото Yahoo Finance

Противодействующие факторы со стороны США

В политических новостях вице-президент США Камала Харрис набирает популярность среди избирателей как потенциальный кандидат на предстоящих выборах в США. Децентрализованная платформа прогнозирования Polymarket оценивает ее шансы на победу в 44%, выросшие с примерно 30% после того, как действующий президент Джо Байден отказался от участия в выборах и поддержал ее как свою преемницу. Тем не менее Харрис пока не сравнилась с недавней прокриптовалютной риторикой кандидата в президенты США Дональда Трампа на конференции Bitcoin 2024 о возможности создания стратегического резерва Bitcoin в случае его избрания, что может вызвать беспокойство у некоторых инвесторов.

Кроме того, последние данные показали, что в прошлом квартале компания Уоррена Баффета Berkshire Hathaway продала почти половину своей доли в компании Apple вместе с другими акциями, увеличив свои денежные резервы до рекордных $276,9 млрд. Решение Баффета увеличить денежные резервы может вызвать беспокойство у некоторых инвесторов по поводу будущей динамики цен на акции, особенно на технологические и растущие компании.

Геополитическое напряжение

Напряженность ситуации на Ближнем Востоке, особенно конфликт между Ираном и Израилем, кажется, усугубляется и вызывает серьезную обеспокоенность.

Участники рынка, несомненно, могут быть озабочены потенциальными макроэкономическими и геополитическими последствиями этого противостояния. К примеру, акции американского оборонного производителя Lockheed Martin выросли примерно на 20% за последний месяц, поскольку инвесторы ожидают дальнейшего обострения напряженности.

Растущий страх и геополитическая неопределенность, вероятно, заставляют инвесторов проявлять осторожность по отношению к рисковым активам, что еще больше способствует спаду на рынке.

Большие транзакции на блокчейне

Кроме макроэкономических и политических факторов, на рынке также наблюдается определенное напряжение, связанное непосредственно с криптовалютами.

Было несколько сообщений о том, что Jump Crypto, криптоподразделение Jump Trading, ликвидирует многие свои позиции, особенно Ethereum (ETH). Ходят слухи, что Jump может выйти из бизнеса маркетмейкинга на крипторынке, из-за чего постепенно закрывает свои позиции. Хотя это не подтверждено, данные из ончейн-кошельков, отслеженные аналитическим сервисом Arkham Intelligence, показывают значительную активность, в том числе продажи примерно $300 млн в стейкованных ETH из одного кошелька.

Спотовые ETF на эфир в США также показали слабую динамику с момента запуска, зафиксировав притоки средств только в течение трех из девяти торговых дней. Общий чистый поток составляет отток в размере $511 млн.

Эти факторы могли способствовать волатильности, особенно новости о Jump Crypto, учитывая их размер и влияние на рынок. Поскольку эти новости относятся преимущественно к ETH, они, вероятно, также способствовали относительному отставанию ETH по сравнению с другими основными токенами.

На фоне резких падений на фондовых рынках и слабых экономических данных внимание направлено на следующее решение Федеральной резервной системы США по поводу монетарной политики. В настоящее время рынки учитывают возможность нескольких снижений ставок в течение оставшегося года, в частности, возможное снижение на 0,5% в сентябре, что значительно отличается от ожиданий июльской встречи ФРС.

Кроме того, данные рынка облигаций указывают на растущее количество трейдеров, ожидающих экстренного снижения ставок, с 60% вероятностью уменьшения на четверть пункта уже на следующей неделе.

В любом случае, настроения по рисковым активам, таким как акции и криптовалюты, могут оставаться уязвимыми, поскольку рынок ожидает будущих снижений ставок и взвешивает перспективы мягкой посадки экономики США или рецессии.

Взгляд в будущее

Масштабное снижение цен на активы как на традиционных, так и на криптовалютных рынках было быстрым и болезненным. Поскольку мы находимся только на начальных этапах этого рыночного спада, следует ожидать продолжения волатильности. Мы продолжим следить за следующими аспектами:

- Динамика фондового рынка: корреляция между глобальными фондовыми индексами и криптовалютным рынком выросла. Без восстановления состояния здоровья глобального рынка криптоактивам будет сложно вернуться к росту. В то же время укрепление фондового рынка является положительным сигналом для рисковых активов, таких как криптовалюты.

- Политика центральных банков: хотя следующее заседание Федеральной резервной системы запланировано только на сентябрь, стоит обратить внимание на ожидания трейдеров по поводу возможных снижений ставок ФРС. Вероятность понижения на 0,5% возросла в последние дни (в отличие от 0,25%). Также некоторые участники рынка высказывают предположение о возможном экстренном заседании до сентября.

- Движения на блокчейне крупных игроков: крупные участники рынка обладают способностью влиять на рынок. Любые покупки или продажи могут оказать значительное влияние на цены, а могут являться и показателем их видения рынка.

Текущая рыночная ситуация, несомненно, сложная. В такие времена следует следить за последними событиями, чтобы принимать более обоснованные решения.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.