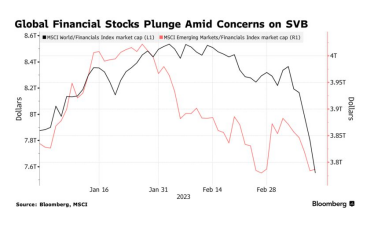

Совокупная рыночная стоимость компаний, включенных в MSCI World Financials Index и MSCI EM Financials Index, с пятницы, 10 марта, упала примерно на $465 млрд, пишет Bloomberg. Самый большой удар пришелся на региональные банки США.

Купуйте річну передплату на шість журналів Forbes Ukraine за ціною чотирьох номерів. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас.

Ключевые факты

- Ущерб во вторник, 14 марта, увеличился: индекс MSCI Asia Pacific Financials Index снизился на 2,7%, до самого низкого уровня с 29 ноября.

- Mitsubishi UFJ Financial Group Inc. потеряла 8,3% в Японии, а южнокорейская Hana Financial Group Inc. упала на 4,7%, а австралийская ANZ Group Holdings Ltd. потеряла 2,8%.

- Категория

- Рейтинги

- Дата

- Доходность казначейских облигаций упала в понедельник, 13 марта, на фоне ожиданий, что Федеральная резервная система США отложит повышение ставок из-за потрясений банковской системы.

- Региональные банки США оказались среди наиболее пострадавших, поскольку индекс региональных банковских операций KBW упал на 7,7%, что явилось резким падением с июня 2020 года. Акции First Republic Bank упали почти на 73% за три сессии и стали лидерами потерь по индикатору MSCI World Financials за этот период. Moodyʼs поставило все долгосрочные рейтинги кредитора на пересмотр с целью снижения.

- Акции европейских банков и страховщиков также упали 13 марта. Акции Credit Suisse Group AG упали на целых 15% нового рекордно низкого уровня, а стоимость страхования ее облигаций от дефолта поднялась до рекордно высокого уровня на фоне опасений относительно более широкого потрясения банковской отрасли из-за краха SVB.

- По данным о 130 кредиторах Азиатско-Тихоокеанского региона с активами более $5 млрд, собранным Bloomberg, японские банки занимают ведущее место среди самых высоких коэффициентов нереализованных убытков к собственному капиталу в регионе. Jimoto Holdings Inc., Tsukuba Bank Ltd. и Fukushima Bank Ltd. относятся к тем, кто имеет соотношение нереализованных убытков к собственному капиталу не менее 9%. Все три учреждения, рыночная капитализация каждой из которых ниже $150 млн, упали более чем на 10% за три дня.

Контекст

11 марта стало известно, что в США обанкротился Silicon Valley Bank (SVB). Это стало крупнейшим банкротством со времен экономического кризиса 2008 года и вторым по величине в истории США. SVB занимал 16-е место по активам в США и был одним из самых известных кредиторов в области технологических стартапов. Проблемы в банке начались после закрытия аналогичной кредитной организации, инвестирующей в стартапы, – Silvergate Bank. Это вызвало обеспокоенность на рынке и стремительную распродажу инвесторами отраслевых акций.

Накануне в США обанкротился другой крупный банк – Signature Bank. Член правления банка Барни Фрэнк сказал, что Signature пострадал от утечки средств клиентов на миллиарды долларов. По его словам, обеспокоенность клиентов по вложениям Signature в криптовалюту возросла после краха SVB. Клиенты говорили, что чувствуют себя более комфортно в гигантских банках, таких как JPMorgan Chase & Co. «Это была паника, вызванная SVB. Мы были в порядке до последних двух часов пятницы», – сказал он.

Регулирующие органы заверили, что клиенты SVB и Signature получат все свои депозиты, включая деньги, превышающие лимит в $250 000 для федерального страхования депозитов.

Президент США Джо Байден, комментируя крах SVB и Signature Bank, заверил, что банковская система США безопасна, граждане «могут быть уверены», пишет Bloomberg. Байден отметил, что министр финансов Джанет Йеллен и другие банковские регуляторы прибегли к немедленным действиям. Налогоплательщики не будут платить за банкротства банков, деньги поступят из сборов страхового фонда, подчеркнул президент США.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.