За первое полугодие 2022 года вклады населения в банках выросли почти на 60 млрд грн, или более чем на 8%. Это хорошо или плохо? И то, и другое.

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

Стали ли украинцы во время войны больше доверять банкам? Нет.

То, что во время войны депозиты украинцев растут, это хорошо. Казалось бы, стоит ожидать, что украинцы будут держать больше денег под матрацами, на всякий случай. Тем более когда имеем массовую эмиграцию и отток денег за границу.

Другая сторона медали. За счет чего растут вложения украинцев? Главным образом увеличиваются объемы текущих счетов. Вкладов до востребования. Те деньги, которые население может снять в любой момент.

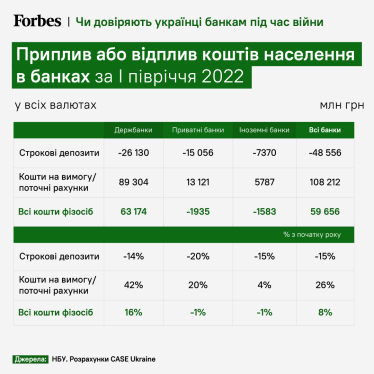

Данные НБУ за первое полугодие: вклады населения до востребования с начала года выросли почти на 110 млрд грн. Более чем на четверть.

Между тем срочные депозиты, напротив, упали почти на 50 млрд грн, или на 15%.

Другой разрез – приток или отток денег населения по группам банков: государственные, частные украинские и иностранные банки. Из них только государственные банки увеличили депозиты населения. В то время как из частных и даже иностранных банков украинцы преимущественно забирали деньги.

Еще один момент. Активно растут банковские вклады населения в гривне. В то время как валюту украинцы из банков забирают. Причем даже из государственных. Срочные валютные депозиты в банках с начала года упали более чем на четверть, минус 27%. Больше всего – в частных банках. Но и в госбанках тоже. В целом население с начала года (читай: с начала полномасштабной войны) забрало из банков валюты почти на $1,3 млрд, минус 13% всех валютных счетов в начале года.

Почему так происходит? Основной приток средств в банки – это государственные выплаты. В первую очередь, зарплаты военнослужащим, врачам, педагогам, бюджетникам. Плюс помощь временно перемещенным лицам и потерявшим работу в результате российской агрессии. Поэтому растут именно вклады до востребования. И, прежде всего, в государственных банках, через которые идет львиная доля бюджетных выплат.

В остатке депозиты растут. Но в основном в госбанках, и это не классические депозиты, а вклады до востребования. Из других банков население забирает средства. Особенно валюту.

Что это значит? Говорить о росте доверия украинцев к банкам рано. О доверии речь пойдет, когда будут увеличиваться именно срочные депозиты. И когда прекратится отток валютных вложений.

Самое очевидное решение этой проблемы – поднимать ставки по банковским депозитам. Как минимум, снизить риск мгновенного оттока денег из банков. В этом заинтересованы и сами банки.

Сейчас больше половины обязательств банков – е-средства по требованию. Это вредит прежде всего тем же банкам, потому что делает их очень уязвимыми к информационным атакам. И это риск не просто для отдельных банков, но и для банковской системы в целом.

Поднимать ставки – легче сказать, чем сделать. У банков упали доходы от кредитов и будут падать в дальнейшем. Также необходимо признавать убытки, которые банки фактически получили 24 февраля, с началом полномасштабной агрессии.

Что же делать, чтобы ставки по депозитам поднимались, объемы депозитов росли и банки стали менее уязвимыми

- Банкам – быстрее поднимать ставки. Даже несмотря на временное понижение доходности. Если начнется паника, а это может произойти в любое время, и население снова начнет забирать деньги, как это было в первые месяцы войны, ущерб будет больше.

- НБУ – стимулировать банки к привлечению срочных депозитов. Как «вербальными интервенциями», то есть постоянными напоминаниями о том, что вкладчики могут забрать денежные средства. Так и экономическими методами, стимулами, которые делали бы повышение ставки выгодным для банков. В частности, вернуть норматив NSFR (Net Stable Funding Ratio), который стимулирует банки к тому, чтобы привлекать «длинные» депозиты. В настоящее время санкций за нарушение этого норматива нет. Их следует возвращать, если НБУ предпочитает, чтобы банки работали более стабильно и не были уязвимы для мгновенного оттока депозитов. Безусловно, сам норматив также следует адаптировать к военному времени.

- Правительству, в частности Министерству финансов, – повышать ставки по внутренним заимствованиям (ОВГЗ) до «рыночного» уровня, это как минимум 18–20%. Это будет стимулировать банки покупать ОВГЗ и, следовательно, привлекать средства населения на более длительный срок (сопоставимый со сроком погашения ОВГЗ – три месяца, полгода, год).

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.