В 2022 году «Нобелевскую премию по экономике» получили три американских экономиста – Дуглас Даймонд, Филипп Дибвиг и Бен Бернанке – «За исследование банков и финансовых кризисов». Из их работ начала 80-х годов возникла вся нынешняя концепция банковского дела.

Покупайте годовую подписку на шесть журналов Forbes Ukraine по цене четырех. Если вы цените качество, глубину и силу реального опыта, эта подписка именно для вас.

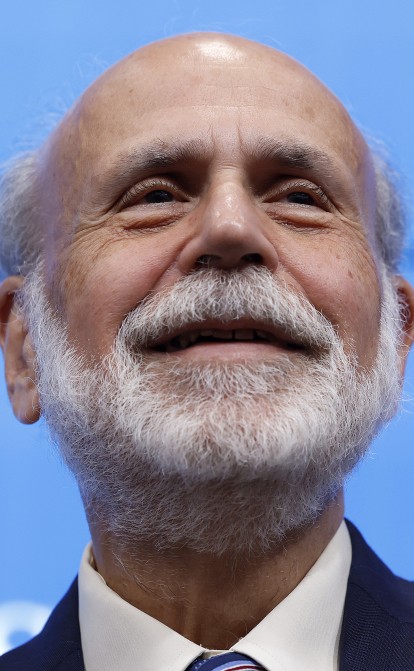

Двое первых, Даймонд и Дибвиг известны, прежде всего, как исследователи банков и банковского дела. Бернанке более узнаваем и вне академического сообщества: он возглавлял Федеральную резервную систему США в 2006–2013 годах и имел возможность воплощать выводы собственных исследований непосредственно на практике.

Премию – кстати, не «каноническую» Нобелевку, а премию по экономическим наукам Шведского Риксбанка по экономическим наукам памяти Альфреда Нобеля; это официальное название премии, которую с 1969 года присуждает Нобелевский комитет (сам отец-основатель такой премии не предусматривал) – выдали не за руководство Центробанком США, как иногда называют ФРС, и не за практические упражнения, а за работы-исследования банков, опубликованные еще в начале 80-х. Три работы, которые, цитируя Нобелевский комитет, «значительно улучшили наше понимание роли банков в экономике, в частности во время финансовых кризисов. Их анализ имел значительную практическую важность в регулировании финансовых рынков и преодолении финансовых кризисов».

Что такого открыли экономисты

Около года назад Владимир Федорин, редактор-основатель украинского Forbes, спросил в своем Facebook: «Зачем нужны банки?». Именно на этот вопрос отвечают новые нобелевские лауреаты.

Краткий ответ в формате 30 секунд на чтение.

1. Банки очень важны и нужны.

2. Банки – это финансовые посредники «во времени». Их уникальная функция – «трансформация срочности» (maturity transformation): банки одалживают деньги у вкладчиков на краткий срок и вкладывают эти деньги в более долгосрочные проекты. Фактически банки перераспределяют средства не только в пространстве, но и во времени.

3. Другая важная функция банка – оценка рисков прожектов и вложений денег от имени владельцев этих денег. Обычные вкладчики не могут или не в состоянии оценить риски и возможности долгосрочных бизнес-планов. Это либо дорого, либо не хватает информации или банально знаний. Вместо них это делает банк.

4. Из-за того, что вкладчики дают деньги на короткий срок (в основном даже по требованию), а банки вкладывают эти деньги в долгосрочные проекты, банки очень чувствительны к массовым оттокам средств. Другими словами, не могут вернуть все средства одномоментно.

5. Следовательно, банки крайне уязвимы к панике и публичным информационным атакам. Те же, в свою очередь, могут привести к bank runs – коллапсам банковской системы чисто из-за паники и бегства вкладчиков. Даже когда для этой паники нет экономических оснований.

6. Банкротства банков, в свою очередь, приводят к значительному углублению экономических кризисов. Это происходит из-за потери доверия к банкам – у тех нет средств, чтобы достаточно профинансировать проекты во время восстановления после кризиса.

7. Поэтому очень важна роль регулятора. Вернее, регуляторов. Поддержка банков ликвидностью, страхование вкладов, гарантии сохранения вкладов населения/бизнеса – необходимые регуляции, которые должны быть, чтобы смягчить влияние кризисов и стимулировать рост.

8. Именно поэтому банки очень важны и нужны, как и регулировка и регуляторы.

Это все. С главного.

Банально? Если смотреть с 2022 года – конечно. По этим принципам банки и регуляторы развитых стран (и Украины тоже) работают уже много лет. Все эти вещи давно известны едва ли не каждому учащему банкинг студенту, а наиболее дотошные студенты могут с ними и поспорить.

Но сейчас 2022-й. Работы же, за которые ученые получили свежую Нобелевку, датированы 1983-м и 1984-м годами. Тогда эти «банальности» были не столь очевидны. Тогдашняя экономическая наука никак не связывала банковские кризисы с оттоком средств вкладчиков, точнее, оттоки считались следствием кризисов, а не причиной или катализатором кризиса. Тогда считалось, что экономические агенты – бизнес и обычные люди – полностью рациональны, понимают все возможные риски, способные самостоятельно оценивать устойчивость банков. Считалось, что люди вкладывают и забирают из банков средства по сугубо экономическим соображениям. Считалось, что банкротства банков – результат лишь плохого управления, что здоровый банк не может обанкротиться ни при каких условиях.

Ученые доказали, что это не так.

К тому же, тогда банки считались лишь обычными финансовыми посредниками, которые просто собирают деньги у тех, у кого их много, и предоставляют тем, кому их не хватает. Обходились вниманием «трансформация срочности» и открытость для широких слоев населения и бизнеса. То, что недоступно, например, большинству инвестбанков, инвестфондов, хедж-фондов и других «альтернатив классическому банкингу».

И это тоже не так. И именно поэтому – благодаря доступности и трансформации ликвидности во времени – классический банкинг не просто остается «на плаву», но еще и доминирует в финансовом мире. Несмотря на многочисленные пророчества о смерти банков, которых должны заменить то инвестфонды, то фондовые рынки, то ли криптовалюты – в зависимости от обстоятельств времени и личности очередного «пророка».

Из этих работ, за которые сейчас Дуглас Даймонд, Филипп Дибвиг и Бен Бернанке получили премию, появилась, по правде говоря, вся нынешняя концепция банковского дела. Равно как и банковского регулирования. На этих исследованиях и их выводах в значительной степени основывались классические работы Матиаса Дьюатрипонта и (особенно) Жана Тироля, из которых с течением времени выросла вся современная концепция банковского надзора. В первую очередь известны многим, по крайней мере, в нашей банковской сфере, «Основные принципы эффективного банковского надзора», опубликованные Базельским комитетом по надзору в 1997 году. Кстати, и сам «Базель» совсем молодой – работа над первой его версией, Basel I, началась в 1979 году, а сам документ увидел свет в 1988-м.

То, что кажется нам монументальным, древним и вековым, часто на самом деле бывает достаточно молодым. По крайней мере, в банковском деле, которое очень быстро развивается.

И основы современного банкинга были заложены именно теми работами, за которые трое американцев получили долгожданную премию.

Надеюсь, они смогли ответить на этот вопрос.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.