2022 року «Нобелівську премію з економіки» отримали три американські економісти – Дуглас Даймонд, Філіп Дібвіг та Бен Бернанке – «За дослідження банків та фінансових криз». З їхніх робіт початку 80-х постала вся нинішня концепція банківської справи.

Купуйте річну передплату на шість журналів Forbes Ukraine за ціною чотирьох номерів. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас.

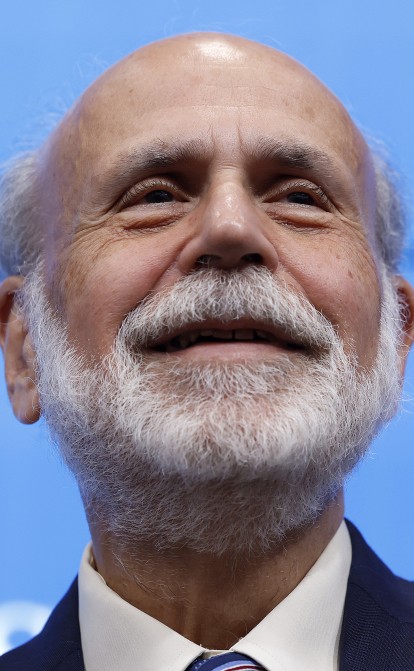

Двоє перших, Даймонд та Дібвіг відомі насамперед як дослідники банків та банківської справи. Бернанке більш упізнаваний і поза академічною спільнотою: він очолював Федеральну резервну систему США у 2006–2013 роках та мав змогу втілювати висновки власних досліджень безпосередньо на практиці.

Премію – до речі, не «канонічну» Нобелівку, а премію з економічних наук Шведського Ріксбанку з економічних наук памʼяті Альфреда Нобеля; це офіційна назва премії, яку з 1969 року присуджує Нобелівський комітет (сам батько-засновник такої премії не передбачав) – видали не за керівництво «Центробанком США», як іноді називають ФРС, і не за практичні вправи, а за роботи-дослідження банків, опубліковані ще на початку 80-х. Три роботи, які, цитуючи Нобелівський комітет, «значно покращили наше розуміння ролі банків в економіці, зокрема під час фінансових криз. Їх аналіз мав значну практичну важливість у регулюванні фінансових ринків та подолання фінансових криз».

Що такого відкрили економісти

Близько року тому Володимир Федорін, редактор-засновник українського Forbes, запитав у своєму Facebook: «Навіщо потрібні банки?». Саме на це запитання й відповідають нові нобелівські лауреати.

Коротка відповідь, у форматі 30 секунд на читання.

1. Банки дуже важливі та потрібні.

2. Банки – це фінансові посередники «в часі». Їхня унікальна функція – «трансформація строковості» (maturity transformation): банки позичають гроші у вкладників на короткий термін та вкладають ці гроші у значно більш довгострокові проєкти. Фактично банки перерозподіляють кошти не тільки у просторі, а й у часі.

3. Інша важлива функція банку – оцінка ризиків прожектів та вкладень грошей від імені власників цих грошей. Звичайні вкладники не можуть чи не мають змоги оцінити ризики й можливості довгострокових бізнес-планів. Це або дорого, або бракує інформації чи банально знань. За них це робить банк.

4. Через те, що вкладники дають гроші на короткий термін (здебільшого навіть на вимогу), а банки вкладають ці гроші в довгострокові проєкти, банки дуже чутливі до масових відпливів коштів. Іншими словами, не можуть повернути всі кошти одномоментно.

5. Відтак, банки вкрай вразливі до паніки та публічних інформаційних атак. А ті, своєю чергою, можуть спричинити до bank runs – колапсів банківської системи суто через паніку та втечу вкладників. Навіть коли для цієї паніки немає економічних підстав.

6. Банкрутства банків, своєю чергою, призводять до значного поглиблення економічних криз. Це відбувається через втрату довіри до банків – ті не мають коштів, щоб достатньо профінансувати проєкти під час відновлення після кризи.

7. Тому дуже важлива роль регулятора. Точніше, регуляторів. Підтримка банків ліквідністю, страхування вкладів, гарантії збереження вкладів населення/бізнесу – це необхідні регуляції, які мають бути, щоб помʼякшити вплив криз та стимулювати зростання.

8. Саме тому банки дуже важливі й потрібні, так само як і потрібне регулювання та регулятори.

Це все. З головного.

Банально? Якщо дивитися з 2022 року – авжеж. За цими принципами банки та регулятори розвинених країн (і України також) працюють уже багато років. Усі ці речі давно відомі ледь не кожному студентові, що вчить банкінг, а найбільш доскіпливі студенти можуть з ними й посперечатися.

Але зараз 2022-й. Роботи ж, за які вчені отримали свіжу Нобелівку, датовано 1983-м та 1984-м роками. Тоді ці «банальності» були геть не такими очевидними. Тодішня економічна наука ніяк не пов’язувала банківські кризи з відпливом коштів вкладників, точніше, відпливи вважалися наслідком криз, а не причиною чи то пак каталізатором кризи. Тоді вважалося, що економічні агенти – бізнес та звичайні люди – повністю раціональні, розуміють усі можливі ризики, здатні самостійно оцінювати стійкість банків. Вважалося, що люди вкладають та забирають з банків кошти суто з економічних міркувань. Вважалося, що банкрутства банків – результат лише поганого управління, що здоровий банк не може збанкрутувати за жодних умов.

Вчені довели, що це не так.

До того ж тоді банки вважалися лише звичайними фінансовими посередниками, які просто збирають гроші в тих, у кого їх забагато, та надають тим, кому їх бракує. Оминалися увагою «трансформація строковості» й відкритість для широких верств населення та бізнесу. Те, що недоступне, наприклад, більшості інвестбанків, інвестфондів, хедж-фондів та інших «альтернатив класичному банкінгу».

І це також не так. І саме через це – доступність і трансформацію ліквідності в часі – класичний банкінг не просто залишається «на плаву», а ще й домінує у фінансовому світі. Попри численні пророцтва про смерть банків, яких мають замінити чи то інвестфонди, чи то фондові ринки, чи то криптовалюти – залежно від обставин часу й особи чергового «пророка».

З цих робіт, за які нині Дуглас Даймонд, Філіп Дібвіг та Бен Бернанке отримали премію, і з’явилася, правду кажучи, вся нинішня концепція банківської справи. Так само як і банківського регулювання. На цих дослідженнях та їхніх висновках значною мірою ґрунтувалися класичні роботи Матіаса Д’юатріпонта і (особливо) Жана Тіроля, з яких з часом виросла вся сучасна концепція банківського нагляду. Насамперед відомі багатьом, принаймні в нашій банківській сфері, «Основні принципи ефективного банківського нагляду», опубліковані Базельським комітетом з нагляду у 1997 році. До речі, й сам «Базель» зовсім молодий – робота над першою його версією, Basel I, розпочалася 1979 року, а сам документ побачив світ у 1988-му.

Те, що здається нам монументальним, стародавнім і віковічним, часто насправді буває досить молодим. Принаймні в банківській справі, яка дуже швидко розвивається.

І основи сучасного банкінгу було закладено саме тими роботами, за які нині троє американців отримали довгоочікувану премію.

Сподіваюся, вони змогли відповісти на те запитання.

Ви знайшли помилку чи неточність?

Залиште відгук для редакції. Ми врахуємо ваші зауваження якнайшвидше.