Несколько дней швейцарский банк Credit Suisse пытается заглушить слухи в соцсетях о своих финансовых проблемах и убедить инвесторов и клиентов в том, что падение цен на акции и рост кредитных дефолтных свопов не являются реальными показателями здоровья банка. The Financial Times собрал ключевые факты в лаконичном гиде – Forbes перевел материал.

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

6 жовтня. Онлайн-конференція Forbes «Без рожевих окулярів»

Що ви дізнаєтесь: Правила розвитку бізнесу в умовах абсолютної невизначеності; Як отримати в клієнти й співпрацювати з Міноборони – найбільшим замовником у країні; Як «воєнні» інновації можуть допомогти вашому бізнесу; 2023-й у цифрах від Мінфіну й НБУ.

Квитки на конференцію за посиланням

20 спікерів: Олексій Резніков, Сергій Марченко, Михайло Федоров, Олександр Конотопський, Алекс Ліссітса, Сергій Ніколайчук, Юлія Бадрітдінова, Тарас Чмут та інші.

Коли: 6 жовтня, з 10:00 до 16:00

Больше всего инвесторов и комментаторов рынка волнует состояние капитала Credit Suisse, который отражает его способность справляться с убытками, и его уровень ликвидности, который испытывают периоды кратковременного стресса.

- В прошлом месяце аналитики Deutsche Bank оценили жесткие меры швейцарского банка и пришли к выводу, что ему предстоит найти дополнительные ₣4 млрд (швейцарских франков) на реструктуризационные расходы, развитие других бизнес-линий и удовлетворение требований регуляторов по укреплению коэффициентов капитала.

- В пятницу аналитики Keefe, Bruyette & Woods спрогнозировали, что Credit Suisse понадобится уже ₣6 млрд. Они утверждают, что после распродажи активов банку придется просить у инвесторов ₣4 млрд, чтобы «выполнить план развития и/или иметь сбережения на непредвиденные события, такие как судебные иски или реакцию клиентов на потенциальные потери».

- Рыночная капитализация Credit Suisse снизилась до ₣10 млрд за последние несколько недель после падения цены на акции на 25%.

- Банк планирует продать части своего инвестиционного банка и собрать на этом до ₣2 млрд.

- Кредитные дефолтные свопы (CDS) на пять лет в понедельник опустились более чем на 100 пунктов, что привело к историческому падению акций ниже ₣3,60 за единицу.

Ответ банка

Банк настаивает, что ликвидность и капитал у него в норме, и приводит следующие аргументы:

- Если сравнивать с другими европейскими банками, то у Credit Suisse коэффициент CET1 близок к коэффициентам UBS, HSBC, Deutsche Bank и BNP Paribas.

- У банка еще есть ₣15,7 млрд дополнительного капитала первого уровня (АТ1) благодаря выпуску специальных облигаций, которые можно превратить в капитал во времена стресса.

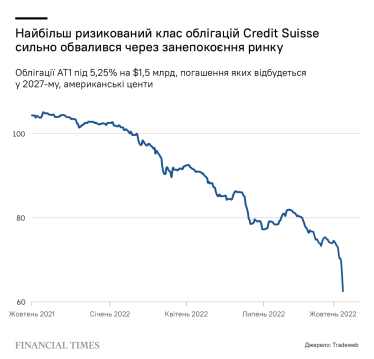

- Летом банк еще привлек $1,5 млрд капитала АТ1, выпустив облигации с доходностью 9,75% – сейчас их доходность оценивается в 12,5%.

- Вдобавок ко всему этому, согласно требованиям регуляторов, у банка есть ₣44,2 млрд капитала «на черный день», который поможет поглотить потери и не дать случиться банкротству.

- Коэффициент покрытия ликвидностью (LCR) Credit Suisse составляет 191%, что значительно выше, чем у большинства других банков.

«Нам нужно будет потерять ₣97 млрд капитала, прежде чем что-нибудь случится с нашими клиентами и работниками, – сказал один исполнительный директор Credit Suisse, ссылаясь на все дополнительные подушки безопасности банка. – Во время финансового кризиса UBS потерял миллиарды и его спасли. У нас пока такой проблемы нет».

Реакция других банков

«Мы бы не спешили проводить параллели с банками в кризис 2008-го и Deutsche Bank в 2016-м», – сказал аналитик Citigroup Эндрю Кумс в ответ на сравнение ситуации швейцарского банка с вышеупомянутыми событиями.

«С нашей точки зрения, если посмотреть на результаты банка после второго квартала, мы видим: капитал и ликвидность Credit Suisse находятся на хорошем уровне», – заявил аналитик JPMorgan Киан Абухоссейн.

Что сейчас?

К концу понедельника акционеры банка, похоже, прислушались к сообщению аналитиков и успокоились. Перед закрытием биржи в Цюрихе акции Credit Suisse вернулись почти на тот же уровень, с которого начинали день, – ₣4.

А бизнесовый журналист издания ABC в Австралии, который в воскресенье написал в Twitter о том, что крупный международный инвестиционный банк «уже на грани», удалил свой пост, собравший много ретвитов, и получил «нагоняй» от работодателя.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.