Десять років тому Dell вважали «живим мерцем», якому немає місця у світі мобільних пристроїв і хмарних технологій. Компʼютерного гіганта врятували кілька угод, кожна з яких гідна окремої глави в підручниках із бізнесу. Через роки Майкл Делл поділився з Forbes їхніми деталями.

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

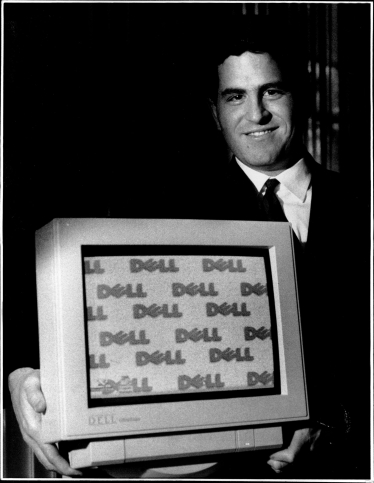

Із першопрохідцем компʼютерного ринку Майклом Деллом, 56, я зустрічаюся у штаб-квартирі його благодійного фонду в Остіні, штат Техас. Саме цього ранку і саме в цьому штаті засновник Amazon Джефф Безос полетів у космос на кораблі Blue Origin. За запуском спостерігали мільйони глядачів у всьому світі. «Мені й тут, на Землі, добре», – усміхається Делл, знизуючи плечима.

За тиждень до того інший володар статку з девʼятьма нулями, Річард Бренсон, дав старт космічній гонитві мільярдерів. Для одних це історія про інновації та цілеспрямованість, для інших – про зарозумілість і гонор. Делл розгледів можливість.

«Ми продаємо наші продукти багатьом аерокосмічним стартапам, – буденно каже він. – Інженерні прориви неможливі без величезних обчислювальних потужностей, даних і штучного інтелекту».

Останні десять років Делл майже не давав інтервʼю. Бізнесмен чи то не хотів розголошувати нюанси жорстких переговорів про злиття, чи то не бажав світитися. За нього говорив його бізнес. Девʼять років тому Кремнієва долина і Волл-стріт списали Делла та його компанію з рахунків. Аналітики вважали, що вона намертво привʼязана до гаснучого ринку персональних компʼютерів і повторить долю Palm або BlackBerry, котрі «проспали» появу більш передових технологій. Але навіть тоді Делл розгледів можливість. У 2013-му наперекір скептикам він заручився підтримкою фонду прямих інвестицій Silver Lake та його гендиректора Егона Дурбана і знову зробив Dell приватною. Угода на суму $24,9 млрд стала найбільшим в історії галузі викупом акцій за кредитні гроші. За три роки Делл і Дурбан зібрали $67 млрд на придбання гіганта IT-інфраструктури EMC. Загалом Делл влив у свою імперію астрономічну суму в $70 млрд і обтяжив її такими боргами, яких корпоративна Америка ще не бачила.

Результат вражає. Автомобілебудування, телекомунікації, енергетика, охорона здоровʼя й логістика стали цифровими. Вони генерують дедалі більше інформації, яку потрібно обробляти і зберігати. Делл стоїть біля керма найбільшої у світі компанії-постачальника IT-інфраструктури. «Обсяг створюваних у світі даних просто дивує, – каже бізнесмен. – Він подвоюється що сім-вісім місяців».

Капіталізація Dell Technologies досягла $75 млрд. Компанія сьогодні вчетверо дорожча, ніж до викупу акцій. За підрахунками Forbes, завдяки позикам Делл, Дурбан та інші інвестори заробили загалом $40 млрд. Статки Делла зросли до $50 млрд. Багато в чому саме він був архітектором найбільшого в історії викупу акцій.

«Угода не здавалася мені ризикованою», – згадує бізнесмен. Скептики не бачили загальної картини. У Dell була купа грошей і цінного софту на продаж. Дешеві гроші створювали ідеальні умови для фінансування капітального ремонту корпорації.

«Майкл ніякий не технар. Його коник – фінанси», – говорить Джордж Робертс, мільярдер, співзасновник гіганта прямих інвестицій KKR і першопроходець в операціях з викупу акцій на позикові кошти. Робертс у захваті від угоди: «Він викупив компанію в потрібний час. Вважаю, він обрав просто ідеальний момент».

Делл – останній з могікан. Це єдиний засновник гігантської компʼютерної компанії, який досі самостійно управляє своїм дітищем. Інші технологічні мільярдери, як-от Білл Гейтс, Ларрі Еллісон та Стів Балмер, переключились на благодійність або полювання за трофеями на кшталт островів на Гаваях і баскетбольних команд.

Технотитани в молодості. На PC Forum 1992 року в Аризоні (зліва направо): Білл Ґейтс розмовляє із 27-річним Деллом і співзасновником Sun Microsystems Біллом Джойем, в той час як Дойн Фармер з Prediction Company веде жваву бесіду із редакторкою впливового інформаційного видання про технології і організаторкою конференції Естер Дайсон. Фото Getty Images

Незабаром Делл очолить дві публічні компанії: Dell Technologies – гіганта ринку персональних компʼютерів і ІТ-інфраструктури, і Vmware – ключового гравця в сегменті інфраструктури хмарних обчислень. В обох компаній прийнятний рівень боргу і досить ресурсів для зростання й поглинань.

«Люди не зводять очей з Amazon, Microsoft і Google, – міркує друг Делла, співзасновник Salesforce мільярдер Марк Беніофф. – Вони не усвідомлюють, що Dell непомітно відхопила величезну частку корпоративного IT-ринку».

Делл починав зі спритних фінансових маневрів і підвищення ефективності. Ці навички, відточені з дитинства, допомогли йому налагодити збирання і продаж компʼютерів на замовлення за наднизькими цінами. У 13 років Делл розпочав свій перший бізнес у рідному домі в Хʼюстоні. Він публікував списки поштових марок, продавав їх на аукціоні і відсилав поштою. Солідний заробіток у $2000 без особливих початкових вкладень здивував батька-стоматолога й мати – біржового брокера. Підлітком Делл продавав передплату на газети й ретельно прочісував окружні архіви в пошуках адрес пар, які нещодавно побралися. Молодята, на його думку, охочіше ставали передплатниками. У 16 він накопичив на компʼютер Apple II і розібрав його, щоб зрозуміти, як він влаштований.

У 1983-му, вступивши до медичного факультету Техаського університету в Остіні, Делл зробив ставку на персональні компʼютери. Він продавав жорсткі диски й мікросхеми памʼяті ентузіастам ПК, які шукали дешеві компоненти. У січні 1984-го хлопець зʼясував, що місцевим дистрибʼюторам IBM доводиться купувати занадто великі партії ПК. Він скуповував надлишки зі знижкою 10–15% і вигідно їх перепродавав. До кінця першого курсу Делл заробляв $80 000 на місяць. На превеликий жаль батьків, особливо матері, він покинув навчання.

Делл зʼясував: якщо грамотно управляти складськими запасами і використовувати модель прямих продажів, можна змінювати комплектацію компʼютерів IBM і економити на компонентах до 40%. Делл приймав замовлення поштою і телефоном, потім збирав ПК і за один – три тижні відправляв їх клієнтам. Він вів бізнес за власні кошти, зароблені на замовленнях. У 1986-му, коли Деллу виповнився 21 рік, виторг його компанії досяг $34 млн. Йому було 23, коли в червні 1988-го він вивів Dell на біржу, заробив на акціях $30 млн і став мультимільйонером.

Делла охрестили «технологічним вундеркіндом» і поставили в один ряд зі Стівом Джобсом і Біллом Гейтсом у клубі «до 30». Разом вони зробили персональні компʼютери мейнстримом. У 1991-му 26-річний Делл увійшов до списку 400 найбагатших американців Forbes зі статком $300 млн. Покупцям подобалися індивідуальний підхід, якість обслуговування й низькі ціни. Продажі стрімко зростали, і за десять років компанія стала найбільшим у світі виробником персональних компʼютерів, а Делл – володарем статку в $16 млрд.

А потім імперія почала геть розпадатися. Почасти причина була в самому Деллі, який розвʼязав цінову війну, що підірвала рентабельність на ринку ПК. У 2004-му він пішов у відставку, але перед фінансовою кризою повернувся. У компанії панувало сумʼяття, вона переживала наслідки скандалу зі звітністю і відставала у швидко зростаючому сегменті ноутбуків. Поява iPhone, iPad і дешевих ноутбуків Chromebook робило її майбутнє ще більш туманним. Ринок вважав її сервери та системи зберігання даних застарілими. Dell почала метатися, даремно витративши на поглинання $14 млрд.

Продажі ПК падали, а хмарні обчислення набирали обертів. Dell усе частіше порівнювали з корпоративними динозаврами на кшталт Nokia. Потрібно було змінювати формулу. Делл вирішив, що за аналогією з ранніми моделями компʼютерів Dell компанію прийшов час перезібрати і знову зробити цінним активом. «Це була можливість, – згадує він. – Ми могли взяти користь зі складної ситуації».

Понад десятиліття Делл вливав мільярди в сімейний фонд прямих інвестицій MSD Capital. Одним із його ранніх вкладень був фонд Silver Lake. До 2012-го у фірмі змінилися партнери, і молодому честолюбному керівнику зі злиттів Егону Дурбану кортіло інвестувати по-крупному. Дурбан розшукав Делла на конференції в Аспені та попросив про зустріч на Гаваях, де обидва мали будинки.

Делл погодився поговорити в його улюбленому форматі – під час пішої прогулянки. Дурбан почав із розпитувань про дрібні активи Dell, проте за три хвилини виклав карти на стіл. «Ви маєте зробити компанію приватною, – заявив він. – Узагалі-то для цього вам навіть не потрібні гроші Silver Lake: Dell дуже недооцінена». І додав трохи лестощів: «Різниця між вами і Біллом Гейтсом у тому, що на коробках із продуктами Dell є ваше імʼя».

Хитрість спрацювала. Після дзвінка своєму другові Джорджу Робертсу з KKR Делл вирішив, що ідея цілком здійсненна. Він повідомив раді директорів, що хоче організувати перший у технологічній галузі мегавикуп акцій за кредитні гроші. Небачений крок для індустрії, яка відома тим, що її гравці сидять на купах вільної готівки й бездумно кидаються нею.

У 2013-му викуп акцій Dell спричинив запеклі сутички на Волл-стріт. Інвестор-активіст Карл Айкан очолив гучну бригаду противників угоди. Насправді ніхто, крім Делла й Дурбана, не хотів купувати Dell, визнаючи тим самим, що ринок ПК живий. Опоненти просто вважали, що на недооцінених активах Dell ще можна поживитися.

«Майкл – особлива людина. Він ладен іти на виправданий ризик. Причому робити це так, щоб гарантувати успіх, – каже Дурбан. – Він не з тих, хто нерозважливо кидає долари в топку».

Момент був ідеальним. «Якщо у вас є надлишок заощаджень, гроші дешеві, а на балансі тонни готівки, гріх не спробувати примножити те, що маєш, – каже Делл. – Вам же ніхто не пропонує викуповувати технологічну компанію, обтяжену величезними боргами. Навпаки, якщо в неї передбачуваний грошовий потік, то викуп – виграшна стратегія».

На початку квітня 2015-го Дурбан повертався додому приватним літаком із наради в розкішному особняку Делла в Остіні (за неприступні околиці його прозвали «замком»). Делл і Дурбан зустрічалися там із топменеджментом корпорації EMC в надії підготувати грунт для масштабного поглинання.

EMC з її цінними програмними розробками, підрозділами хмарних обчислень і найбільшим у світі бізнесом систем зберігання даних була ласим шматком. Інтерес до неї підігрівав інший потенційний покупець – Hewlett-Packard. Делл багато років прагнув отримати EMС. Він безуспішно намагався придбати компанію ще під час фінансової кризи 2008-го, щоб заволодіти її великими корпоративними клієнтами, а також дорогоцінними софтверними і хмарними активами. Падіння цін на акції EMС відкривало блискучу можливість.

Кілька місяців Делл і Дурбан зустрічалися з керівниками EMC по всьому світу, але це не наблизило їх до угоди. Тоді Делл запросив у гості гендиректора EMC Джо Туччі, члена ради директорів Білла Гріна і ще одного топменеджера EMC – Гаррі Ю. Зволікати було не можна: поглинанню могла завадити швидка відставка Туччі і втручання інвесткомпанії Elliott Management, яка придбала велику частку в EMC. Очевидним рішенням була б купівля EMC з премією до поточної ціни акцій. Проблема – Дурбану і Dell потрібно було знайти $65 млрд.

Дурбан і Ю летіли разом і обговорювали угоду. Ю почав малювати схему на серветці. Найціннішим активом EMC була 81-відсоткова частка в гіганті інфраструктури хмарних обчислень VMware. Решта 19% торгувалися на Нью-Йоркській фондовій біржі, капіталізація дорівнювала $35 млрд. Виглядало так, що Деллу доведеться викуповувати всю EMC за готівку. Але Ю повідомив, що EMC розглядала можливість розмістити свою частку в VMware на біржі, випустивши цільові акції. Ю навіть зустрівся з фінансовим генієм-мільярдером Джоном Мелоуном, аби переконатися, що повністю розуміє цю ідею. Обмалювавши серветку стрілками, Ю показав Дурбану, як зманеврувати, щоб знизити витрати Dell на поглинання. Після приземлення Дурбан зателефонував Деллу сказати, що рішення знайдено.

На початок вересня угода вартістю понад $60 млрд набула реальних обрисів. Делл і Дурбан прилетіли в Нью-Йорк і чекали початку зібрання ради директорів EMC у холі юридичної фірми Skadden Arps. До них приєднався гендиректор найбільшого американського банку JPMorgan Chase мільярдер Джеймі Даймон. Деллу треба було переконати скептично налаштованих директорів у тому, що в нього вистачить енергії і грошей на управління обʼєднаною фірмою з річним виторгом $75 млрд.

Коли директори EMC зібралися, Делла запросили виступити. Дурбан і Даймон залишалися на підхваті. У своїй щирій техаській манері Делл поклявся зберегти культуру EMC і не розривати компанію на частини. Деякі директори опиралися угоді. Один зі скептиків поставив під сумнів мотивацію Делла: «Невже з усіма вашими мільярдами вам не хочеться на пенсію, на пляж?» Делл посміхнувся: «Мої близнюки поїхали вчитися до коледжу, тож у мене тепер набагато менше роботи по господарству, – сказав він під загальний сміх. – Я буду дуже зосередженим».

Зайшла мова про гроші. «Грошей вистачить, – сказав Даймон. – Ми профінансуємо угоду».

За місяць підписали угоду про поглинання за $67 млрд. Воно передбачало, що Dell залучить $50 млрд, обваливши інвестиційний рейтинг EMC до сміттєвого. Партнери випустили цільові акції на частку VMware у розмірі 53%, що дозволило заощадити понад $12 млрд.

«Ніхто при здоровому глузді не сумніватиметься в цілеспрямованості Делла, його здатності боротися і перемагати, – каже Даймон. – Я іноді сміюся над людьми з кредитними моделями. Річ ще й у характері ваших партнерів. Делл і Дурбан – неординарні хлопці».

Схема, намальована на серветці, не тільки допомогла заощадити. VMware стала найціннішою заставою, під яку JPMorgan і синдикат із більш ніж 100 банків у всьому світі видали кредити. За роки, що минули з моменту поглинання, компанія подорожчала на $50 млрд і стала для Делла і Дурбана справжнім верстатом для друкування грошей.

У 2018-му вони викачали з VMware $9 млрд на викуп цільових акцій. Партнери поводились агресивно: спочатку вони спробували заплатити акціонерам по 60 центів за кожен долар ціни акції. Це обурило інвесторів-активістів з Elliott Management і давнього опонента Делла Карла Айкана. Той порівняв гендиректора Dell з Макіавеллі й назвав його дії «тоталітарними». Інвестори виторгували більш справедливу суму – $14 млрд (по 80 центів за долар). Під час цього маневру Делл вивів свою компанію на біржу під назвою Dell Technologies.

Дебют спочатку не задався. Біржові котирування показували, що обтяжена боргами Dell (за винятком її частки в Vmware) нічого не варта. Делл вирішив, що найпростіший вихід – виділити VMware в окрему компанію. Це потішило б акціонерів, а його самого зробило б значно багатшим. Коли ринок дізнався про угоду, яка має завершитися цієї осені, акції Dell зросли вдвічі, принісши Деллу $20 млрд. У рамках угоди Dell отримає від VMware ще $9 млрд на погашення кредитів, витрачених на викуп акцій.

«До його честі він усе зробив правильно, – говорить партнер Elliott Management Джессі Кон. – Він виграв цю роздачу».

Тепер Делл – господар своєї долі. До викупу він володів 15,6% акцій своєї компанії на суму менше $4 млрд. Завдяки дивам фінансової інженерії йому належатимуть 52% акцій Dell і 42% паперів VMware. Його сукупна частка в Dell оцінюється в $40 млрд.

«Майкл зосередив напрочуд велику частку в компанії, – захоплюється Марк Беніофф. – Не пригадую жодної підприємницької історії успіху такого масштабу».

За вражаючим поверненням Майкла Делла стоїть один надважливий факт: у вирішальний момент він правильно прорахував, куди рухається технологічна галузь.

Персональний компʼютер аж ніяк не помер. Навпаки, кількість замовлень різко зросла: під час пандемії працівники почали масово створювати домашні офіси. Минулого кварталу продажі ПК зросли на 20%, до $13,3 млрд. Незважаючи на гучний успіх, публічні хмарні сервіси типу Amazon Web Services і Microsoft Azure не стали неподільними володарями IT-світу. Корпорації надають перевагу диверсифікованому підходу: використовують публічні хмарні платформи, але зберегли потужну локальну IT-інфраструктуру для зберігання даних, а на додаток створюють приватні хмари. Купівля EMC зробила Dell лідером в обслуговуванні інфраструктури обробки даних – одного з найбільш зростаючих сегментів на технологічному ринку.

Деллу завжди подобалося продавати обладнання корпоративним замовникам: завʼязавши з ними відносини, він пропонував додаткові сервіси. Його компанія – найбільший у світі виробник систем зберігання даних, серверів і «гіперконвергентної» інфраструктури. Dell лідирує в продажах настільних компʼютерів і моніторів у Північній Америці. Спираючись на ці ринкові позиції, компанія планує стати «супермаркетом» для задоволення всіх потреб корпоративних IT-підрозділів.

Персональний компʼютер аж ніяк не помер. Минулого кварталу продажі ПК зросли на 20%, до $13,3 млрд. Фото Getty Images

«Ви вже купуєте у нас вісім з 20 потрібних вам продуктів, – каже Делл про свою пропозицію великим та середнім підприємствам. – Чому б вам не придбати в нас усі 20? І, до речі, на вигідніших умовах».

Ще більше перспектив у нового підписного сервісу для управління даними і хмарними ресурсами Dell Apex. Мета Apex – перетворити разові продажі на регулярні. У 2021-му Dell, за прогнозами, отримає виторг $94 млрд за операційного грошового потоку $13 млрд. У найближчі роки виторг Apex зростатиме вдвічі швидше, ніж світовий ВВП, підрахувала компанія. Делл упевнений, що найбільші можливості відкривають «граничні обчислення» – концепція обробки даних ближче до місця їх створення. В міру диджиталізації енергетики, транспорту, охорони здоровʼя та телекомунікаційної інфраструктури потреба в системах для граничних обчислень зростатиме на 17% на рік, вважає бізнесмен.

«За оцінкою Gartner, через пʼять років 75% даних оброблятимуться в граничних системах, – говорить він. – Всю інформацію в хмару не перенесеш». Інші потенційні точки зростання – обладнання для мобільних мереж 5G і віртуальні робочі столи для компаній, які створюють гібридні мережі після пандемії.

Цьогоріч Dell планує виплатити $16 млрд за кредитами й отримати рейтинг інвестиційного рівня. Завдяки цьому компанія зможе повернутися на ринок корпоративних облігацій і розширити свій кредитний підрозділ. Це допоможе їй фінансувати більше клієнтів, відвойовуючи частку в таких конкурентів, як Hewlett-Packard Enterprise. Є плани й на VMware – перлину імперії Майкла Делла. Після виокремлення з Dell Technologies компанія почне прокладати власний курс і планувати поглинання. «Чи варто чекати мегаугод найближчим часом? Швидше за все, ні», – попереджає Делл, хоча й не виключає такої можливості.

З Остіну, чий горизонт утиканий незліченними підйомними кранами, Делл повертається на вершину технологічної галузі. Його дружина Сьюзан готує подарункові набори для армії топменеджерів з Кремнієвої долини, які переїхали в Остін за низькими податками і більш високою якістю життя. У подружжя фонд в $1,8 млрд (розподілено $2,25 млрд), інвестиційна компанія з $19 млрд в управлінні та сімейний офіс. Їхньої поради запитують нові технологічні мільярдери, які на хвилі бурхливого зростання ринків вивели свої компанії на біржу.

Чи думає Делл про пенсію на курорті, яким він володіє у Флориді? «Мене охопила б нудьга і, можливо, депресія», – каже підприємець. На відміну від Безоса, Гейтса, Еллісона та інших колег, котрі з головою поринули у філантропію, гедонізм або захоплюючі космічні подорожі, Делл не планує кидати бізнес: «У мене попереду ще дуже довгий шлях».

Ви знайшли помилку чи неточність?

Залиште відгук для редакції. Ми врахуємо ваші зауваження якнайшвидше.