Японський гігант Hitachi не поскупився на IT-компанію у спробі наздогнати майбутнє. Що це говорить про капіталізацію українських аутсорсерів?

Купуйте річну передплату на шість журналів Forbes Ukraine за ціною чотирьох номерів. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас.

21 березня японська корпорація Hitachi оголосила про покупку аутсорсингової компанії GlobalLogic за $9,6 млрд. Це третій за розміром IT-роботодавець України. За даними DOU.UA, у чотирьох офісах компанії працюють понад 5700 фахівців. Угоду планують закрити у липні 2021 року. Поглинання йде за надзвичайно високою для індустрії оцінкою. Forbes запитав аналітиків, чому японці так розщедрилися.

Учасники та умови угоди

Hitachi – японський конгломерат, який випускає споживчу електроніку, важке будівельне обладнання, проводку, хімікати і багато чого ще. В останнє десятиліття компанія, в якій працює 300 000 осіб, дрейфує у бік IT-бізнесу і розробок для інтернету речей, продаючи непрофільні активи – наприклад, металургійне виробництво та заводи з випуску телевізорів.

- Категорія

- Рейтинги

- Дата

Виручка Hitachi у 2020 році знизилася на 8%, до $80,4 млрд. Близько $11 млрд припало на IT-підрозділ Lumada. Саме у нього інтегрують GlobalLogic через дочірню компанію Hitachi Vantara. Покупець заплатить $8,5 млрд, ще понад $1 млрд піде на погашення боргів і супутні платежі.

Предтечу GlobalLogic – аутсорсера IndusLogic – у 2000 році заснували у Каліфорнії четверо друзів: Раджул Гарг, Манодж Агарвала, Санджай Сінгх і Тарун Упадхйай. У 2006 році їхня компанія поглинула американську Bonus Technology і отримала нинішню назву. Після угоди штат компанії налічував приблизно 1500 співробітників.

Півтора десятиліття по тому в GlobalLogic працює понад 20 000 програмістів. Основний центр розробки в Індії, друга за важливістю локація – Україна. Всього у компанії офіси у 14 країнах і понад 400 клієнтів. Серед інших аутсорсер виконує замовлення для Oracle, Volvo, Adobe.

Чому так дорого

Головна особливість поглинання – висока ціна. Традиційно компанії у сфері аутсорсу або аутстафу купують за мультиплікатором від одного до трьох до виручки. «Вище – велика рідкість. Адже це легко повторюваний бізнес», – пояснює засновник інвесткомпанії InsoftPartners Віталій Горовий.

Логіку підкріплюють ринкові приклади. У січні 2019 року американська DXC Technology купила аутсорсера Luxoft, у якого було близько 4000 співробітників в Україні і 13 000 по світу, за $2 млрд. На момент угоди виручка компанії за попередні чотири квартали склала $911 млн.

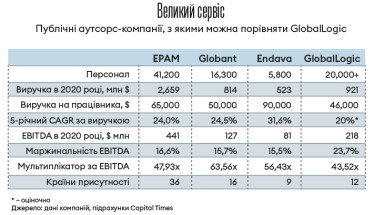

У нинішньому поглинанні Hitachi діяли куди більш щедро. За минулий рік GlobalLogic заробила $921 млн при EBITDA у $218 млн. У 2021-му компанія отримає виручку в $1,2 млрд і збереже EBITDA близько 20%, прогнозує Hitachi. Сконцентруватися варто саме на цьому показникові, пояснює віце-партнер Capital Times Євген Кудрицький.

Він зіставний і навіть нижчий, ніж аналогічні показники у конкуруючих сервісних компаній, які торгуються на біржі. Крім того, у японців великі плани на майбутнє. За їхнім прогнозом, до 2028 року EBITDA поглиненого аутсорсера повинна вирости до $1 млрд. «Дивитися настільки далеко, звичайно ж, дуже амбітно, – сперечається Горовий. – Будь-який аутсорсер піддається ризикам, повʼязаним із життєвим циклом клієнтів та конкуренцією».

«Hitachi фокусується на збільшенні прибутку, а не виручки, – пояснює засновник венчурного фонду Digital Future Олексій Вітченко. – IT-напрямок за маржі близько 10% вже забезпечує половину операційного прибутку холдингу».

Підрозділ Hitachi Vantara, куди формально увійде GlobalLogic, надає рішення для цифрової трансформації великого бізнесу. По суті – спеціалізується на дата-центрах і гібридних системах зберігання і процесингу даних, пояснює Каїм Хаїров, колишній фахівець з M&A у Luxoft. «Зараз це андердог, який за рахунок ресурсів материнської групи купив собі перепустку до вищої ліги софтверної розробки», – каже Хаїров.

У Hitachi може бути розрахунок і на те, щоб за допомогою інженерних ресурсів створити нові продукти або поліпшити існуючі, передбачає Горовий. «За доступ до хорошого R&D можна заплатити будь-яку ціну», – говорить він.

В українському представництві GlobalLogic детально не відповіли на питання Forbes. Але запевнили, що компанія збереже незалежність. «Ми будемо працювати як раніше, але отримаємо більше можливостей для розвитку», – відповіли у пресслужбі. Іншої відповіді чекати було не варто. «В угодах таких розмірів інтеграція займає в середньому два-три роки», – розповідає Олег Стадник, голова відділу M&A та стратегічних інвестиції компанії Intellias.

Чому не як у Luxoft

Опитані Forbes експерти пояснюють різницю у вартості двох угод макроекономічними і локальними причинами.

- Перегрітий грошима ринок. Великі економіки репаються від капіталу, випущеного через пандемію. IT-сектор на цьому тлі відзначився більше за інших. За 2020 рік найбільші технологічні компанії Америки подорожчали майже вдвічі.

- Здоровий стан бізнесу. За рік до угоди з DXT Luxoft практично не зростав у штаті, а його операційна маржинальність впала з 18% до 11%, підраховують у Capital Times. Компанія була сильно залежна від двох найбільших клієнтів із фінансового сектора – Deutsche Bank і UBS генерували понад половину її виручки. Бізнес GlogalLogic диверсифікований набагато краще.

- Експансія і штат. За останні три роки GlobalLogic найняв більше 7000 інженерів і поглинув чотири компанії. Все це – без перекосів у наймі. GlobalLogic має як сильну присутність в Індії (найбільший ринок талантів з 4 млн розробників), так і зростає в Україні. Luxoft, створений росіянином Анатолієм Карачинським, був щільно сконцентрований у Східній Європі.

- Крос-продажі для Hitachi. Бюджети на IT-розробки до 2025 року будуть у середньому зростати на 19%, підраховує аналітична компанія Zinnov. «Преміум за покупку можна пояснити ще й тим, що Hitachi може продавати свої рішення багатому набору клієнтів GlobalLogic», – каже Хаїров.

Хто виграв і що це означає для інших

«Це точно вдала угода для продавця», – каже Кудрицький з Capital Times. Важко не погодитися.

До поглинання 90% акцій GlobalLogic були навпіл поділені між канадським пенсійним фондом CPPIB і швейцарським фондом прямих інвестицій Partners Group. У капітал аутсорсера вони увійшли у 2017 і 2018 роках відповідно за оцінки до $2 млрд. Не прогадали. Чистий прибуток канадців за підсумками операції складе $ 3,8 млрд, заявила компанія у пресрелізі.

Ставки підвищуються і для інших гравців аутсорс-ринку – наприклад, другого за розміром українського IT-роботодавця, львівської SoftServe. Але знайти покупця на ті ж умови, що GlobalLogic, у неї навряд чи вийде, впевнені у Capital Times.

Компанія, заснована Тарасом Кіцмеєм і партнерами, має понад 8000 співробітників, переважна більшість працюють в Україні. «Для SoftServe варто говорити про показники угоди по Luxoft через ставки на інженерів з одного регіону», – каже Кудрицький.

Чи чекати на нове поглинання? У першу чергу потрібно стежити за сервісними компаніями, які розміщені на біржі, каже Віталій Горовий. Щоб не збити котирування, вони будуть публікувати все більш амбітні плани зі зростання. «Швидко нарощувати доходи органічним шляхом не так уже й легко, – пояснює він, – тому в хід явно підуть поглинання».

Так само угоду Hitachi з GlobalLogic пояснює і Bloomberg. Купівля аутсорсера дозволить Lumada у 2022 році показати виручку в $18 млрд. «Недешево, але це можна профінансувати за рахунок подальшого продажу дочірніх компаній», – резюмують у записці для видання аналітики Такеші Кітара і Ян Ма. Цифрова трансформація, яка для великих корпорацій довго залишалася маркетинговим терміном, тепер стає ринковою потребою. І ціна на неї тільки зростає.

Ви знайшли помилку чи неточність?

Залиште відгук для редакції. Ми врахуємо ваші зауваження якнайшвидше.