NASDAQ и S&P взлетели за время пандемии – точно так же, как перед крахом dotcom bubble в нулевых. Значит ли это, что перегретый фондовый рынок близок к коллапсу?

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

13 марта 2020 года на американских фондовых рынках случился крупнейший дневной обвал c 1987-го.

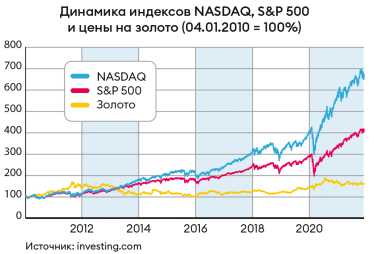

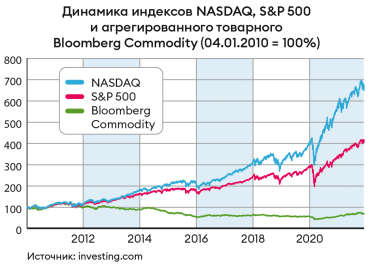

Инвесторов так шокировала пандемия коронавируса. Но ненадолго. Уже к декабрю 2021-го ведущие индексы S&P 500 и NASDAQ без малого удвоились по сравнению с мартом 2020-го: рост на 73% и 97% соответственно.

2022-й рынки начали с новых исторических рекордов. Последующая коррекция пока не настолько заметна, чтобы перекрыть рост прошлого года, когда в мире подорожали практически все классы активов. Индекс Bloomberg Commodities (отображает цены на товарных рынках) вырос с начала пандемии на 51%. Золото, которое резко подорожало весной 2020-го, прибавило в цене 18%.

Из-за неравномерных темпов роста фондовых индексов и цен на традиционные активы разрыв между NASDAQ, S&P и Bloomberg Commodities достиг максимального уровня с момента создания последнего в 1991 году.

В аналитической записке, опубликованной в конце января, экономисты Bank of America уверенно называют ситуацию на рынках «эйфорией». Основная причина роста действительно не совсем рыночная, говорит финансовый аналитик ICU Михаил Демкив: в мире стало больше денег. Каждый второй доллар в обращении, отмечает он, создан во время пандемии. За два года баланс Федеральной резервной системы США вырос с $4 до $8 трлн.

«Вливания центральных банков, которыми они пытались погасить последствия кризиса, фактически перетекли на финансовые рынки, в том числе через частных инвесторов», – добавляет главный экономист Dragon Capital Елена Белан.

Эпохи-братья, но не близнецы

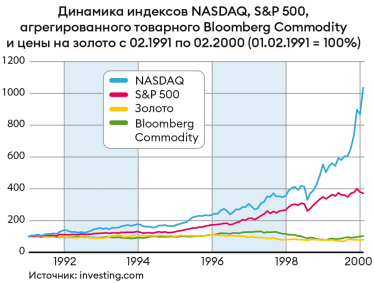

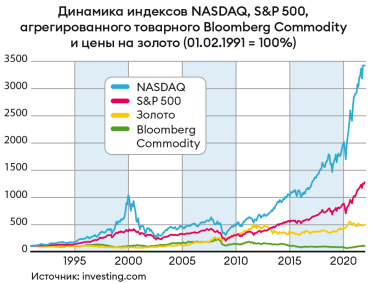

За последние 30 лет рынки второй раз наблюдают подобную картину. С 1991-го по 2000-й NASDAQ вырос более чем на 1000%, S&P 500 – на 400%. Динамика NASDAQ и S&P 500, начиная с 2010-го, – 672% и 415% соответственно.

Может ли сценарий начала нулевых повториться сейчас?

После длительного периода роста в 90-х в начале нулевых (март 2000-го) рынки пережили так называемый dotcom crash – стремительный обвал NASDAQ. Основу индекса тогда составляли быстрорастущие интернет-компании, многие из которых обанкротились. В числе немногих выживших – Amazon и eBay.

Аналитики BofA приводят четыре схожести нынешней ситуации с крахом начала нулевых. Одна из ключевых вещей – рост S&P 500 не прекращался даже несмотря на то, что финансовые показатели американских компаний, торгующихся на биржах, ухудшаются уже три квартала подряд.

Основные общие черты, говорит глава департамента по корпоративному анализу группы ICU Александр Мартыненко, – не только мощный виток развития информационных технологий, но и снижение ставок (в 90-х – от двухзначных чисел до уровня 4% в США), резкое увеличение доли IT-компаний в фондовых индексах и высокая рыночная стоимость компаний в сравнении с их прибылью.

«Рост S&P 500 во многом обеспечил бум капитализации технологических компаний, – отмечает глава аналитического департамента Adamant Capital Константин Фастовец. – Когда что-то растет настолько быстро, можно предположить, что рынок действительно переоценен».

Все ли однозначно? Мартыненко из ICU считает ситуацию начала 2020-х гораздо более здоровой. Прежде всего – инвестиции в IT, говорит он, сейчас приносят серьезные доходы благодаря тому, что компании способны зарабатывать, тогда как в нулевых большинство проектов получали деньги большим авансом.

«Даже если рыночная оценка нынешних акций и завышена, она выглядит гораздо более оправданной по сравнению с эрой dotcom, – считает Мартыненко. – Текущий коэффициент рыночной капитализации IT-сектора к прибылям составляет 25, по сравнению с 62 на конец 1999-го».

Одна из причин коррекции на мировых фондовых рынках начала этого года – сложная ситуация с инфляцией и готовность ФРС реагировать на это повышением учетной ставки уже в марте.

Для рынков это может означать новый виток глубокой коррекции. Ужесточение политики ФРС (повышение ставок, отказ от выкупа ценных бумаг) может охладить перегретый рынок IT, в том числе и в Украине, считает Демкив из ICU. «Без дешевых денег инвесторы будут осторожнее», – говорит он.

Другой возможный тренд 2022 года в связи с рисками коррекции или даже обвала рынка – переток капитала из акций роста (например, Tesla) в акции стоимости (в том числе сырьевых компаний). В 2022-м защитные активы могут снова войти в моду, полагает Фастовец.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.