После 60 лет во главе Berkshire Hathaway инвестор Уоррен Баффет, 94, объявил о том, что покидает пост CEO конгломерата. Его преемником станет действующий вице-президент Грег Абель, 62. Ему придется не только возглавить империю стоимостью свыше $1,1 трлн, но и определять новую стратегию ее работы. Справится ли Абель? Главное из разборов WSJ и The Economist

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

3 мая, во время ежегодного собрания акционеров Berkshire Hathaway в Омахе, Уоррен Баффет объявил, что в конце 2025 года он покинет пост CEO конгломерата. В конце встречи на экране появилось сообщение: «Предупреждение: осталось пять минут». Со сдержанностью Баффет сказал: «Настал момент, когда Грег должен стать CEO компании в конце года».

Рядом сидел вице-президент Berkshire Hathaway Грег Абель и, по его словам, впервые услышал это. Так завершилось 60-летнее правление одной из самых легендарных фигур в истории инвестирования.

В ожидании перемен

Баффет тщательно готовил Абеля к этой роли: еще в 2018 году передал ему контроль над большинством дочерних бизнесов, сделал публичные общие инвестиции, а в 2021-м впервые официально назвал его преемником. Но кое-что Баффет оставлял за собой до последнего, в частности управления инвестиционным портфелем и капиталом Berkshire Hathaway.

Этот шаг давно ждали, но большинство акционеров считали, что он наступит только после смерти Баффета. Его уход теперь официально закрепляет переход Berkshire от спасавшей Wall Street в кризис компании к гигантской операционной структуре.

Что побудило Баффета осуществить этот шаг? Все указывает на комбинацию факторов: от смерти его многолетнего партнера Чарли Мангера до смены весовых акцентов внутри самой Berkshire, пишет WSJ.

Баффет просто решил, что Абель готов, отметил член совета директоров Berkshire Hathaway Рон Олсон. «Он готовился к этому пять-шесть лет, и, думаю, Баффет решил, что пора повысить Абеля», – говорит он.

Грег Абель и Андреа Абель на конференции Allen & Company Sun Valley 14 июля 2023 года в Сан-Вэлли, штат Айдахо Фото Getty Images

Стратегия непубличности Абеля

Грег Абель был еще ребенком, когда Баффет возглавил в 1965 году Berkshire Hathaway. Он родился в Канаде и сделал карьеру в энергетическом подразделении Berkshire, а также отвечал за несколько больших поглощений конгломерата. К моменту, когда Berkshire Hathaway инвестировала в MidAmerican Energy в 1999 году, Абель уже был президентом этой компании в Айове.

Хотя Абель не раз выходил на сцену рядом с Баффетом на ежегодных встречах акционеров Berkshire Hathaway, он не подражает медийности своего звездного предшественника. Абель, вероятно, будет действовать как более привлеченный управленец, напрямую управляя портфелем компаний Berkshire, пишет WSJ. «Было бы огромной ошибкой пытаться быть Уорреном Баффетом, и он это понимает, – говорит Уилл Даноф, управляющий фондами Fidelity, для которого Berkshire является одним из ключевых активов. – Акционеры хотят, чтобы Абель был лучшей версией самого себя».

Абель уже давно занимает ключевую руководящую роль в Berkshire Hathaway. В письме к акционерам в начале 2024 года Баффет написал, что Абель «со всех сторон уже готов стать CEO хоть завтра». А в феврале Баффет ясно дал понять, что передача власти приближается.

«Мне 94, поэтому недолго осталось до того момента, когда Грег Абель заменит меня в должности CEO и начнет писать ежегодные письма акционерам, – писал Баффет. – Грег разделяет кредо Berkshire: «отчет» – это то, что CEO компании каждый год должен ее владельцам. И он понимает: если начнешь обманывать акционеров, то вскоре поверишь в ложь и начнешь обманывать самого себя».

Баффет также пошутил: «Грег будет успешнее, чем я, и если я скажу иначе, мой нос вырастет».

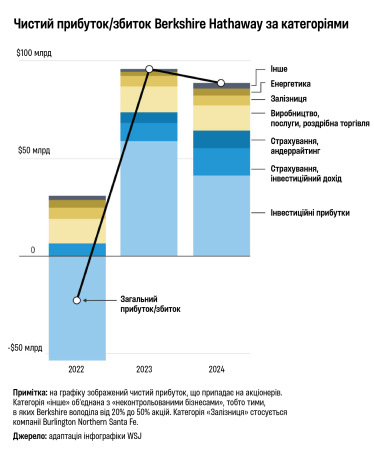

Чистая прибыль и убыток Berkshire Hathaway в течение 2022–2024 годов Фото Адаптация с WSJ/Анастасия Решетник

Позиция Berkshire на рынке

Berkshire Hathaway была текстильной компанией, когда Баффет приобрел ее в 1965 году. Впоследствии он превратил ее в огромную страховую компанию и конгломерат с интересами в энергетике, сахарных изделиях и других сферах, пишет The Economist. Баффет применял стратегию инвестирования в ценные бумаги, недооцененные по сравнению с их реальной стоимостью.

С 1965 года до конца 2024-го рыночная стоимость Berkshire Hathaway выросла более чем на 5,5 млн процентов, со среднегодовой доходностью почти 20%. Для сравнения, общая прибыль индекса S&P 500 за этот период составила 39 000%.

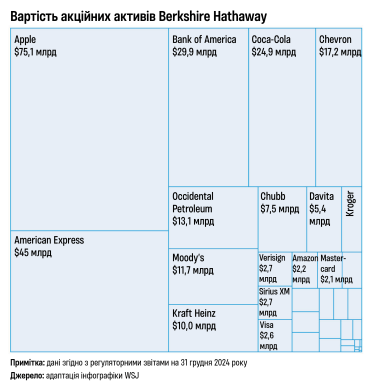

Сегодня рыночная капитализация Berkshire составляет $1,16 трлн. Однако г-н Баффет оставил своему преемнику сложную задачу. В последнее время он агрессивно выходил из фондового рынка и накопил рекордные $348 млрд в наличных деньгах и T-bills – больше, чем инвестировано в акции – отчасти потому, что масштабных сделок или инвестиций было немного.

Наибольшим успехом Баффета в последнее десятилетие стало формирование большой доли в Apple, которую он впоследствии существенно сократил. Berkshire также потратила миллиарды на обратный выкуп собственных акций, но сейчас держит 5% всего рынка облигаций США, опережая по масштабу Швейцарию и Индию.

Инвестиционную стратегию Berkshire становится все труднее реализовать. Поэтому задача Абеля выходит за рамки простого выполнения роли инвестиционного «оракула» Баффета.

Перед ним стоит стратегический выбор, пишет The Economist. Один путь – активизировать международные инвестиции, в частности в Японии, куда Баффет уже инвестировал через Mitsubishi и Sumitomo. Другой – отказаться от строгого принципа value investing. Но это рискованный и потенциально токсичный шаг для бренда Berkshire.

А пока ни одна из этих моделей не реализована, конгломерату остается одно – ждать очередного кризиса, чтобы воспользоваться случаем, как это много раз делал Баффет.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.