Найбільший акціонер і засновник агрохолдингу Kernel Андрій Веревський пропонує раді директорів Kernel, яку він очолює, провести делістинг акцій з Варшавської біржі. Інші інвестори мають змогу недорого продати свої акції. Можливо, іншого варіанту у них немає.

Найбільший акціонер і засновник агрохолдингу Kernel Андрій Веревський Фото DR

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

Найкрупніший акціонер агрохолдингу Kernel – кіпрська компанія Namsen Limited, яка належить Андрію Веревському, 51, – надіслала членам ради директорів Kernel листа з пропозицією провести делістинг компанії з Варшавської фондової біржі. Лист було опубліковано 6 березня.

Також Namsen Веревського пропонує міноритарним акціонерам викупити їхні акції Kernel. Namsen, який володіє 41,29% Kernel, готовий заплатити інвесторам 18,5 злотих за акцію (6 березня ціна була близько 20 злотих). Ціна викупу на пів процента більша, ніж середня вартість акцій за останні пів року. З початку російського вторгнення папери компанії подешевшали втричі, зараз ринкова капіталізація найбільшого українського агрохолдингу – $330 млн. Менше, ніж у воєнний час, акції Kernel коштували лише на піку фінансової кризи 2008-2009 року – близько 12 злотих.

Правила Варшавської біржі забороняють проводити делістинг без рішення акціонерних зборів (90%+ голосів від присутніх на зборах), але у Веревського здається є вагомі аргументи, як змусити міноритарних власників акцій повернути йому Kernel.

Навіщо це Веревському

У листі до ради директорів Namsen (Веревський) дуже розлого пояснює причини, які призвели до цього рішення. Якщо коротко, у Kernel мало переваг від публічності, компанія вже 11 років не залучає фінансування на біржі, аналітики не цікавляться українськими компаніями, ліквідність низка, міноритарії відмовились фінансово підтримати компанію, до того ж публічність – це прямі та непрямі видатки.

Нижче більш розгорнута версія.

Чому Веревський хоче забрати Kernel з біржі

Forbes вибрав основне (скорочено й відредаговано без втрати змісту):

– Відсутність переваг від розміщення на Варшавській фондовій біржі. У 2007-му Kernel зробив IPO аби мати спрощений доступ до ринків капіталу. У 2008, 2010 та 2011 роках для фінансування розвитку компанія робила дорозміщення. Але ситуація змінилася, останні 11 років Kernel не залучав капітал через біржу.

– Обмежені інструменти для покращення видимості акцій та ліквідності.

Компанією цікавляться 3-4 аналітичні компанії з Польщі та України, хоча пʼять років тому було вдвічі більше, у тому числі з США та Великобританії. Відсутність інтересу з боку аналітиків призводить до зниження ліквідності акцій Kernel. Чисельні спроби зацікавити аналітиків і розширити базу акціонерів не дали значних результатів.

– Після IPO 80% акцій у вільному обігу були у власності польських акціонерів. Зараз менше 15% акціонерів є інвесторами з Польщі. Зміна дизайну пенсійної реформи призвела до того, що пенсійні фонди менше купують акції компаній.

– У вересні 2022 року Kernel запропонував акціонерам збільшити установчий капітал, що дало б змогу компанії залучити фінансування, необхідне для подолання наслідків війни. «Ініціатива зіткнулася з величезним опором від міноритарних акціонерів, про що свідчить рекордна висока відвідуваність (71% усіх акцій, що голосують, брали участь у зустрічі), а значна більшість міноритаріїв проголосували проти», – зазначається у листі.

– Ринкова оцінка протягом тривалого часу не відображає внутрішньої вартості компанії порівняно з аналогічними компаніями, що котируються на інших фондових біржах.

– Обов’язкові нормативні вимоги щодо розкриття інформації підривають конкурентну перевагу компанії. До того ж прямі та непрямі витрати на лістинг перевищують пільги, і зараз настав гарний час вивести компанію з біржі. Приватна власність дасть змогу Kernel бути менш вразливою до потенційних негативних умов фондового ринку.

Аргументи Namsen мають сенс. «Веревський правий, що зараз ціна акцій і ліквідність на біржі є низькими, але ця проблема спільна для усіх публічних українських компаній», – каже старша аналітикиня Dragon Capital Наталія Шпигоцька.

Але проблеми Kernel не унікальні, МХП торгується на Лондонській біржі, але в них також незначне покриття інвесторами й невелика оцінка, порівнює Андрій Нестерук, голова департаменту стратегії лондонського фінтех стартапу Finteum.

Причини, вказані в листі, це лише привід аби викупити акції компанії за найнижчою ціною, вважає Нестерук. «Веревський побачив гарну можливість і пробує використати її», – додає він.

Це не так просто.

По-перше, Веревський пропонує майже мінімально можливу ціну викупу. Польське законодавство дозволяє інвестору поставити ціну за акції за формулою – не менше, ніж середня за останні 3-6 місяців. Через війну акції компанії впали на 60% та торгувалися останні місяці приблизно на рівні 18,4 злотих. Тобто ціна 18,5 злотих за акцію не порушує законодавство, але дуже близька до мінімальної. За такої вартості акцій всі частки міноритаріїв коштуватимуть Веревському близько $193 млн. Це менше, ніж EBITDA за жовтень-грудень 2022-го – $277 млн, при виторгу $1,2 млрд (під час IPO у 2007 році інвестори оцінили у рази менший Kernel у майже $515 млн).

У центральному офісі Kernel відмовились від коментарів ситуації, щодо делістингу та викупу.

«Найбільші акціонери Kernel використовують поточну ринкову конʼюнктуру для викупу акцій у міноритарних акціонерів по низькій ціні. Для них це Good Deal», – зазначає керуючий партнер інвесткомпанії Capital Times Сергій Гончаревич.

Наразі це виглядає, як примусовий викуп акцій у міноритаріїв за низькою ціною, погоджується засновник інвестиційної компанії Blackshield Capital AG Максим Корецький.

При цьому аналітики не вбачають чогось екстранезвичного у бажанні Веревського викупити акції своєї компанії. «Якщо все відбуватиметься за ринкових умов, то це нормальна практика серед американських і британських компаній», – каже Корецький. Питання до репутації Kernel можуть виникнути, якщо під час викупу відбуватиметься тиск на акціонерів чи інші порушення, додає аналітик.

Нестерук вважає, що небажання Веревського давати премію до поточної ціни акцій може ускладнити викуп. «Зазвичай таке на біржі не проходить, але можливо інвестори скористаються можливістю продати акції компанії, яка знаходиться в країні, де йде війна», – додає він.

Можливо, Веревський розраховує на інше. За правилами Варшавської біржі та польского законодавстава, для делістингу компанія має зібрати загальні збори акціонерів з кворумом не менше 50% і понад 90% голосів повинні ухвалити рішення про вихід з біржи, пояснює Шпигоцька з Dragon Capital.

Але компанія Kernel S.A, чиї акції розміщені на біржі, зареєстрована у Люксембурзі. А законодавство цієї країни дозволяє Раді директорів приймати рішення про делістинг. З цим у Веревського не повинно виникнути проблем. Він сам – голова Ради директорів, крім нього до неї входять пʼять топменеджерів Kernеl, три невиконавчі директори, з яких два є незалежними директорами.

.

Цифри про Kernel

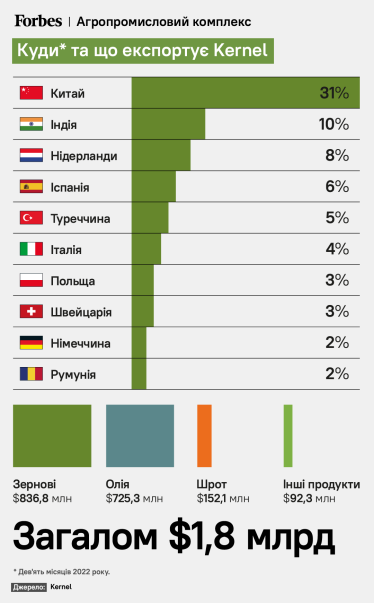

Kernel – найбільший агрохолдинг України з земельним банком понад 500 000 га. Заснований у 1995-му Андрієм Веревським. За другий квартал фінансового 2022/23 року виторг компанії склав $1,2 млрд, а EBITDA – $277 млн. Компанія є найбільшим експортером зерна та соняшникової олії. Війна змусила компанію переорієнтувати міжнародні відвантаження на залізницю, автотранспорт і річку. Kernel – найбільший експортер зернового коридору з часткою близько 10%, свідчать дані брокерської компанії Maxigrain. Але цього замало: у другому півріччі 2022 року експорт зернових Kernel скоротився на 61%, до 2,3 млн т, йдеться у звіті Eavex Capital.

Чим незадоволені інвестори

Після публікації листа, на польскому форумі bankier.pl інвестори Kernel відкрили тред для обговорення ситуації. Емоції різні – від здивування до обурення. Дехто з інвесторів незадоволені ціною, тому що вони купували акції Kernel до війни за набагато вищими котуваннями. «Є відчуття що Веревський розкинув тенета – або викупайте по низькій ціні або залишайтесь зі мною в приватній компанії», – каже Нестерук.

Залишатися міноритарним інвестором у приватній компанії може бути не дуже привабливою перспективою для деяких інвесторів, зазначає Шпигоцька. Міноритаріям у таких компаніях важче продати свої акції через відсутність прозорого ринку та цінового орієнтира. «В інвесторах Kernel сиділи пенсійні фонди й інші інституційні інвестори, вони не можуть бути акціонерами непублічної компанії й тому змушенні будуть або продатись, або судитись із Kernel», — каже топменеджер інвестиційного банку, який спілкувався на умовах анонімності.

У Веревського репутація жорсткого мажоритарного акціонера, каже Нестерук. Він згадує кейси 10-15 річної давнини компаній «Укррос» і KDD Group: коли у Веревського виникали непорозуміння з міноритаріями, то останні залишались ні з чим.

Серед найбільших акціонерів Kernel, крім Namsen, за даними Bloomberg були британська страхова компанія Aviva PLC (2,9% акцій), міжнародна інвестиційна компанія Kopernik Global Investors (2,7%), нідерландська страхова компанія Nationale Nederlanden (1,9%).

Інвестори можуть створити комітет та подати в суд Люксембурга аби оскаржити рішення Ради директорів про делістинг, якщо воно буде прийнято. Чи підуть вони на цей крок, наразі невідомо. Так само, як і про реакцію Ради директорів на лист від Веревського.

Ви знайшли помилку чи неточність?

Залиште відгук для редакції. Ми врахуємо ваші зауваження якнайшвидше.