Moneyveo доставляє гроші в будь-який час доби тим, хто живе від зарплати до зарплати. Ризики бізнес-моделі: зростання конкуренції, посилення регулювання, підвищення фінансової грамотності

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

У 22 роки Михайло Лизанець закінчив London Business School і придивлявся до кар’єри інвестбанкіра. Був 2012 рік, і він не дуже хотів повертатися до України. Британські фінансові ринки зустріли молодого фахівця без особливого ентузіазму, зате подарували ідею, яка зробила його засновником однієї з найбільших фінансових компаній України – Moneyveo.

Лизанець, 31, першим почав кредитувати українців безпосередньо в інтернеті. З листопада 2013 року Moneyveo видала 5,6 млн кредитів на 26 млрд грн. Компанія намагалася розвернутися в Мексиці (невдало), а з 2019‑го працює у В’єтнамі. У 2021 році Moneyveo запустила свою кредитну карту і почала кредитувати купівлю товарів тривалого користування – телевізорів, меблів тощо.

За даними НБУ, Moneyveo – найбільший гравець на українському ринку мікрофінансових організацій (МФО). МФО видають невеликі (до 6000 грн) кредити на короткий (до 30 днів) термін. У 2021‑му, за власним прогнозом, Moneyveo прокредитує українців майже на $300 млн. У компанії оцінюють чисельність своїх потенційних клієнтів у 5 млн осіб. Потенціал зростання – п’ятикратний, ось тільки реалізувати його буде важко.

У 2006 році вихідці з ПАР Еррол Деймлін і Джонті Гурвіц запустили у Великій Британії сервіс миттєвого кредитування Wonga. Компанія стала найбільшим у країні гравцем ринку кредитів до зарплати (payday loans, або PDL), вийшла на ринки Канади, Німеччини, ПАР та Польщі. Секрет успіху – революційна технологія, за якої ризик неповернення кредиту аналізує алгоритм, а не менеджер.

Лизанець неодноразово користувався послугами Wonga, коли навчався у Лондоні. Невдалі спроби влаштуватися на британському фінансовому ринку навели його на роздуми, як реалізувати себе на батьківщині. В Україні домінували мікрофінансові компанії з фізичними точками видачі: «ШвидкоГроші», «Ваша Готівочка», «КредитМаркет», «Компаньйон Фінанс». Wonga надихнула Лизанця створити в Україні стартап на стику кредитного бізнесу й IT. «Повернувшись, я побачив, що ніша онлайн‑кредитування абсолютно не зайнята», – згадує Лизанець.

Назву він підібрав на сайті businessnamegenerator.com. Онлайн‑генератор брендів запропонував з’єднати англійське слово Money з іспанським Veo. «Вийшло символічно: MoneyVeo – «бачу гроші», – посміхається Лизанець. Перший логотип, синьо‑зелену галку, він власноруч намалював у програмі Photoshop. Лого прослужило компанії п’ять років.

Засновник Moneyveo родом з Луганщини. Його батько, Сергій Лизанець, займається аграрним бізнесом. У 2000‑х очолював Міловський завод рафінованої олії, був обласним депутатом. Батько допоміг грошима, частину інвестицій оформили як кредит, який Михайло виплачує досі. Лизанцю‑старшому належить 3% компанії.

Інший важливий актив, який привніс Лизанець‑старший, – знайомство з колишнім міністром вугільної промисловості, бізнесменом Віктором Тополовим. Одна з найвідоміших операцій у його кар’єрі – продаж у 2006 році Індекс‑Банку французькій Credit Agricole за $260 млн. Дружина ексміністра Олена Тополова і Сергій Лизанець володіли великою сільгоспкомпанією «Вінницька аграрно‑промислова група». У 2016‑му її придбали Олександр і Галина Гереги.

Лизанець‑молодший називає Тополова своїм ментором. Ексміністр не лише п’ять років консультував засновника Moneyveo, а й допомагав знаходити партнерів. Один із них, Олександр Унинець, з 2017 до 2019 року був співвласником Moneyveo. Компанія «Електроприлад», яка належала Унинцю, була поручителем заводу Тополова «КоронАгро» (Черкаська область, виробництво біоетанолу) із кредиту в Укрексімбанку майже на $60 млн.

У 2019‑му Михайло Лизанець викупив частки в Moneyveo у всіх, крім батька. «Мені пощастило: я отримав доступ до відомих трьох F: family, friends і fools,– жартує він. – Це допомогло зібрати стартовий капітал».

Шлях від старту до міжнародної експансії зайняв у Moneyveo три роки. У середині 2016‑го, коли компанія видала 200 000 українців понад 780 000 кредитів, компанія вирішила зайти в Мексику. «В Європі потрібно значно більше капіталу, ніж в Америці й Азії, ринки яких не настільки насичені, – пояснює Лизанець. – У Латинській Америці два великих ринки – Бразилія та Мексика. Але в Мексиці ситуація більш стабільна».

Moneyveo Mexico проіснувала менше року. У квітні 2017‑го її купила латвійська Creamfinance. Лизанець не розкриває суму операції, але визнає, що вона не покрила витрат на мексиканський підрозділ. «Ми недооцінили обсяги необхідних інвестицій, – каже він. – Цей бізнес був для нас збитковим».

Тепер Moneyveo намагається повторити спробу експансії у В’єтнамі. У країну зі 100‑мільйонним населенням компанія зайшла на початку 2020 року, за лічені тижні до пандемії. «Через карантин я навіть жодного разу не встигла злітати до В’єтнаму, бізнес запускали дистанційно», – каже СЕО Moneyveo Альона Андронікова, 42. У В’єтнамі компанія видала кредитів на $6 млн, Лизанець розраховує закінчити 2021 рік з прибутком.

В’єтнамом міжнародні амбіції Лизанця не обмежуються. Йому належить 2% індійської PDL‑компанії Asia Finance Group. За його словами, він консультує засновника і CEO компанії Крістіана Шуллера.

«Із Moneyveo ти – красава!»

Лизанець називає Moneyveo «Uber для грошей». «Ми виконуємо роль таксі: швидко і в будь‑який час доби доставляємо клієнтам гроші», – розвиває метафору Андронікова.

За першу половину 2021 року українські фінансові компанії видали, за даними НБУ, понад 7 млн кредитів. За оцінкою USAID, загальна сума таких кредитів досягла у 2020 році 48 млрд грн. За останні чотири роки, йдеться у звіті USAID «Мікрокредити: досвід споживачів», ринок «грошей до зарплати» зріс у 4,5 раза.

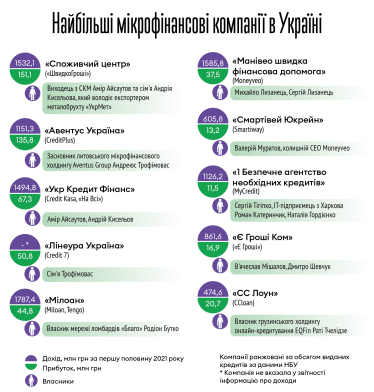

Ключовий тренд цього ринку – концентрація на тлі появи нових гравців. «Якщо в 2016–2017 роках на ринку було 20–25 активних підприємств, то зараз – близько 60», – розповідає Андронікова. За її словами, поріг входу на цей ринок – $2 млн. До того ж частка лідерів зростає: у другому кварталі 2021 року 20 найбільших мікрофінансових компаній видали 81% від загальної суми кредитів, тоді як у першому на них припадало 77%.

«Як правило, частку ринку нарощують компанії, що агресивно залучають клієнтів і використовують для оцінки платоспроможності складні скорингові системи на основі штучного інтелекту», – констатує представник НБУ.

Це якраз про Moneyveo, яка не соромиться помітної реклами. Обличчям бренду був хіп‑хопер Kyivstoner, слоганом – фраза «Із Moneyveo ти – красава!». Як і британська Wonga, Moneyveo впровадила систему оцінки позичальників завдяки алгоритмам. У компанії працює 600 людей, але фізичних відділень у неї немає – Moneyveo кредитує тільки онлайн.

«У 98% випадках рішення про видачу кредиту в нас приймає машина, – розповідає Андронікова. – Але є і кейси, де потрібна експертиза людини». У випадку з алгоритмами частка кредитів, що не обслуговуються, становить, за її словами, 11–13%, з людьми – 15–16%.

Moneyveo – лідер українського ринку МФО за обсягами видачі. У січні – червні 2021 року, за даними НБУ, кредитування принесло компанії 1,6 млрд грн чистого доходу і 37,5 млн грн чистого прибутку.

Андронікова очікує, що у 2021‑му обсяг виданих кредитів зросте порівняно з докризовим 2019 роком на 18%, до 8 млрд грн. Тоді Moneyveo була значно прибутковішою: 342,3 млн грн у 2019‑му і 200 млн грн у 2020‑му.

СЕО Moneyveo Альона Андронікова, 42, відкривала бізнес у В’єтнамі дистанційно. Фото з особистого архіву

Причина – у пандемії та переоцінці ризиків. «У 2020 році ринок просів удвічі. Наші обороти теж, – каже Андронікова. – Ми свідомо «закрутили» скоринг і обмежили кредитування». За її словами, Moneyveo відхиляє кожну третю заявку на кредит. До кризи цей показник не перевищував 25%.

Мікрокредити користуються дедалі більшою популярністю завдяки інтернету. За даними Opendatabot, у 2021 році українці отримують близько 1,2 млн мікропозик на місяць, або на 22% більше, ніж у 2019‑му. За підрахунками НБУ, у першій половині 2021 року у 88% випадків українські позичальники оформлювали кредити онлайн (у 2020‑му – 82%).

Послугами Moneyveo за вісім років скористалося близько 1 млн українців, багато хто неодноразово. За даними компанії, середній вік її позичальника – 28 років. Стандартний кредит у Moneyveo – це 5170 грн на 21 день під 475% річних.

Для українського ринку такі відсотки – далеко не межа. За даними USAID, ставка мікропозик у першій половині 2021 року коливалася від 164% до 912% річних. Якщо ж звернутися до формули складних відсотків, яку використовують банки, ефективна ставка мікрокредиту досягає, за оцінкою USAID, десятків тисяч відсотків.

Компанії зазвичай приховували реальну вартість своїх кредитів. Улюблений фінт – «нульова» ставка для першого кредиту або за перші кілька днів використання. Надалі доведеться платити повну суму.

Через високі ставки платежі з мікрокредитів можуть перевищувати саму позику в кілька разів. «Аби розрахуватися за таким кредитом, споживач часто бере новий,– ідеться у «Білій книзі» НБУ. – В результаті борг може швидко стати неконтрольованим».

Причини популярності мікропозик – простота і швидкість їх отримання онлайн, а також реклама, що не показує підводних каменів, відповіла пресслужба НБУ на запит Forbes. Регулятор послідовно перекриває кран легким (і страшенно дорогим) позикам до получки.

З 8 січня 2021 року кредитори не можуть змінювати процентну ставку за вже виданим кредитом, застосовувати і штраф, і пеню за одне і те саме порушення, забороняти дострокове погашення. Для позик до 6000 грн сума штрафів та пені не може перевищувати 50% «тіла» кредиту, для більших – перевищувати «тіло» вдвічі.

На початку жовтня Нацбанк ухвалив, що МФО зобов’язані вказувати в договорах усю інформацію про вартість кредиту і не мають права рекламувати «нульову ставку», не показавши реальну вартість кредиту в річних. У повному обсязі вимоги набудуть чинності з квітня 2022 року.

Ринок мікропозик – головний біль для всіх регуляторів. В Ірландії мікрофінансові компанії зобов’язані не лише детально розкривати вартість кредитів, а й попереджати позичальників про те, що ті мають справу із «дуже дорогими позиками». Велика Британія обмежує розмір ставки (не більше 0,8% на день) і забороняє кредитувати тих, у кого будуть складності з поверненням.

«Хоч би як люди підвищували фінансову грамотність, вони завжди відставатимуть від фінансових інституцій, тому кредитори теж мають нести відповідальність, – каже колишній консультант Світового банку в Україні Анна Муріна.– УВеликій Британії такий підхід дозволив позичальникам у судах довести, що кредитори покладали на боржників непомірне навантаження».

Мікрокредиторам є чим поділитися з мікропозичальниками – високі відсотки дають непогану маржу. У 2020 році прибутковість на капітал у Moneyveo дорівнювала 30%, говорить Лизанець. Moneyveo намагається змінюватися. Компанія, як і раніше, називає клієнтів «красавами», проте тепер у її фокус потрапила і сімейна аудиторія, за яку Moneyveo хоче конкурувати з банками.

Для цього вона пропонує чотиримісячний кредит Comfort до 30 000 грн. Оформити його набагато простіше і швидше, ніж у банку. Плата за зручність – 1006% річних. Компанія зазначає цю ставку просто в рекламному ролику.

Інший новий продукт – кредитка з лімітом 15 000 грн, випущена спільно з iBox Банком. Своя банківська ліцензія Moneyveo поки що не потрібна. «Разом зі статусом банку до тебе приходять і регуляції», – каже Лизанець.

Що далі? Компанії, схожі на Moneyveo, оцінюються, за словами Лизанця, у п’ять EBITDA (у 2020 році доподатковий прибуток Moneyveo дорівнював 237 млн грн). Чи готовий засновник продати бізнес за 1,2 млрд грн? Лизанець обіцяє як мінімум обміркувати таку пропозицію.

Британський прототип Moneyveo до продажу не дожив. У2016‑му Wonga під тиском регуляторів знизила ставку з 5800% до 1500% річних, а у 2018‑му – збанкрутувала.

Ви знайшли помилку чи неточність?

Залиште відгук для редакції. Ми врахуємо ваші зауваження якнайшвидше.