Июль 1991-го. Из Киева в Донецк летят директор шахты имени Засядько Ефим Звягильский, директор «Азовстали» Александр Булянда и начальник Азовского морского пароходства Анатолий Бандура. С ними вице-президент американского металлотрейдера AIOC Corporation Алекс Краснер и Роберт Спилмен из нидерландского банка Mees & Hope. «Говорят мне: Витя, пиши протокол, будем создавать банк», – вспоминает тогдашний финдиректор «Азовстали» Виктор Пантелеенко, 70. Так начиналась история Первого украинского международного банка (ПУМБ) – Национальный банк зарегистрировал его через 22 дня после исторического референдума о независимости.

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

Сегодня ПУМБ – четвертый в Украине по прибыли (в 2020 году – 2,6 млрд грн) и седьмой по активам (75,3 млрд грн). «Мы в числе первых привели в страну западные стандарты», – гордится СЕО ПУМБ Сергей Черненко, 48, работающий в банке с 1997 года.

ПУМБ – единственный из банков, входивших в финансово-промышленные группы, пережил «банкопад» 2015–2016 годов без смены владельца. И если другие крупные банки в пандемию осторожничали, ПУМБ продолжил наращивать обороты.

Из СССР в СКМ

Инициатором создания международного банка, по словам Пантелеенко, был Булянда. Советская экономика разваливалась, и «Азовсталь» искала спасения на внешних рынках. Комбинат был готов экспортировать 80% своей продукции, вспоминает Пантелеенко. Но как организовать международные расчеты? Украинские банки были к этому не готовы. С той же проблемой столкнулись Азовское морское пароходство и шахта имени Засядько. Вместе с «Азовсталью», AIOC и Mees & Hope они и стали учредителями банка.

ПУМБ стартовал в 1992 году и сразу выделился на общем фоне. Благодаря спутниковой связи зачисление валютных средств происходило за 15 минут, а не за несколько дней, как у конкурентов. Выходец из «Азовстали», первый зампредправления Игорь Юшко и еще несколько ведущих специалистов свободно говорили по-английски, что тоже в то время было редкостью. Учредители – а это были крупнейшие предприятия страны – перевелись на обслуживание в ПУМБ. И не только они. Слетелись все, говорит Пантелеенко, кто хотел быстрых расчетов. Первыми – совместные предприятия. Например, украинско-испанский «Интерсплав» из Луганской области с оборотом порядка $120 млн в год. Наличие западных акционеров воспринималось как гарантия, что с деньгами ничего не случится.

Иностранные инвестиции – это не только про деньги, но и про технологии. ПУМБ одним из первых в Украине начал в 1993 году выпуск собственных платежных карт. В 1998-м он создал процессинговый центр, а в 1999-м прошел сертификацию Third Party Processor и стал оказывать процессинговые услуги другим банкам.

Эпоха «красных директоров» промелькнула быстро. Холдинг СКМ, основанный в 2000-м Ринатом Ахметовым, получил контроль над «Азовсталью» и Азовским морским пароходством, а значит, и над их пакетами в ПУМБ. Международные акционеры к тому времени тоже поменялись: AIOC продал свою долю консорциуму IFC, ЕБРР и немецкому Фонду финансового развития (DEG), которые получили по 10% банка, Mees & Hope стал частью бельгийской финансовой группы Fortis (20%).

Новая конфигурация оказалась проблемной. Международные институты развития с опаской посматривали на нового партнера, явившегося прямиком из лихих 90-х. Пантелеенко, который в 2003 году возглавлял правление банка, вспоминает, как привлек первый крупный кредит, $10 млн, от южноафриканского Standard Bank. Произошло это после того, как иностранные акционеры отказались предоставить финансирование, но не возражали против привлечения денег на международном рынке.

«Они были очень консервативными», – говорит Пантелеенко. СКМ упрекал международных акционеров в медлительности, подтверждает источник, знакомый с их позицией. Западные финансовые организации и сами были не в восторге от перспективы сотрудничества с «донецкими», поддержавшими на скандальных президентских выборах 2004 года Виктора Януковича.

Все закончилось тем, что в 2005 году СКМ выкупил у иностранцев 50% акций ПУМБ. «Они вышли с хорошей маржой», – говорит Анатолий Амелин, который руководил компанией «Керамет Инвест», помогавшей провести сделку. Развод был цивилизованным, подтверждает источник, работавший с международными акционерами. В августе 2006-го СКМ переоформил на себя акции «Азовстали» и довел свою долю в банке до 99%.

Стресс-тест

Ахметову достался банк, который обслуживал 8000 корпоративных и 500 000 частных клиентов. ПУМБ занимал 16-е место по активам, в центральном офисе и шести десятках точек продаж работало почти 2000 сотрудников.

С 2004-го банк активно привлекал деньги на внешних рынках. 99% его кредитного портфеля приходилось на корпоративных клиентов. В 2007-м ПУМБ впервые разместил еврооблигации на $150 млн. Выплаты по ним и другим валютным обязательствам на общую сумму $242 млн пришлось реструктурировать после того, как грянул кризис.

ПУМБ не сильно пострадал из-за глобальной рецессии, говорит Константин Вайсман, возглавивший банк в 2010-м. «В банке были консервативное управление рисками и профессиональный менеджмент», – рассказывает он. Последней работой Вайсмана перед переездом в Украину был пост вице-президента российского «Уралсиба». Кредитный портфель ПУМБ был, по словам Вайсмана, сформирован на рыночных принципах – даже та его часть, что приходилась на компании, входившие в СКМ.

Холдинг поставил перед Вайсманом задачу трансформировать бизнес. Со стратегией помогли консультанты McKinsey, cделавшие акцент на повышении операционной эффективности. В 2011 году ПУМБ поглотил Донгорбанк, тоже принадлежавший СКМ и работавший преимущественно с корпоративными клиентами. Это позволило ПУМБ подняться на девятое место по активам и снизить издержки. Тогда же СКМ купил у российской Renaissance Group розничный банк «Ренессанс Капитал». Купить готовый бизнес было рациональнее, чем пытаться самостоятельно отстроить розницу, объясняет Вайсман, который стал председателем совета директоров «Ренессанса». После слияния банков в 2014 году розничный бизнес объединенного банка возглавил бывший председатель правления «Ренессанс Капитала» Себастиан Рубай.

Эту трансформацию Вайсман уже не застал. Он ушел в 2012-м, чтобы год спустя возглавить украинскую «дочку» российского ВТБ. Свою задачу – вывести ПУМБ на траекторию быстрого роста – он считает выполненной. Помимо наращивания массы путем поглощений, Вайсман сделал «перепрошивку» операционной системы. Вместо западного софта, не приспособленного к местным условиям, ПУМБ установил систему Scrooge украинского разработчика Lime Systems.

«В основе успеха банка – ресурсы акционера и эффективное корпоративное управление», – говорит Вайсман. Своего преемника Черненко он называет квалифицированным банкиром, который разбирается в украинском рынке и досконально знает банк.

- Категория

- Рейтинги

- Дата

Черненко пришел в ПУМБ студентом. До этого он пробовал возить товар из-за границы, торговать и даже строить гаражи, но перед глазами стояли красивое здание ПУМБ в центре Донецка и интервью его топов на местном телевидении. «Я хотел попасть в среду, в которой можно развиваться», – рассказывает он. Узнав в 1997 году об открывшейся вакансии, он не колебался и прошел, несмотря на «сумасшедший конкурс».

«При мне Черненко был начальником управления рисков», – вспоминает Пантелеенко. Его задачей было наращивать кредитный портфель, задачей Черненко – стеречь деньги банка. Это был бой двух слонов, шутит Пантелеенко, – спокойного молодого и нахрапистого постарше.

В период разлада между акционерами кредитный портфель в банке начал падать, рассказывает Черненко. С 2005 года ни один новый кредит не мог быть выдан без его визы. Как можно понять из его объяснений, две группы требовали от него противоположного: СКМ – наращивать кредитование, иностранцы – притормозить. «Я был на пике стресса, но решил делать так, как правильно для банка», – говорит Черненко. Кредитный портфель начал расти, а после выхода иностранцев из числа акционеров карьерный рост ожидал и Черненко. В 2006-м он стал членом наблюдательного совета, в 2008-м – зампредом и так далее, пока в октябре 2012-го не возглавил правление.

Следующей по значению переломной точкой стал для него 2015 год. Банку предстояло погасить стабкредит (в 2008–2009 годах НБУ выдал ПУМБ 2,3 млрд грн) и провести докапитализацию на несколько миллиардов гривен.

«Банку не хватало капитала, – вспоминает Евгений Дубогрыз, с 2015-го по 2019 год работавший заместителем директора департамента финансовой стабильности НБУ. – Часть неработающих кредитов они отражали как работающие, хотя эти кредиты не приносили дохода». Часть заемщиков, поясняет Дубогрыз, осталась в оккупированном Донецке, часть обанкротилась. Были вопросы к отдельным залогам, говорит он, но в целом условия кредитов были рыночными.

ПУМБ, вспоминает Дубогрыз, первым прошел стресс-тест и даже сформулировал несколько дельных идей, как улучшить методику. Трехлетняя программа, согласованная с регулятором, подразумевала, что банк закроет дыру в капитале за счет операционной прибыли. Долг по стабкредиту ПУМБ погасил досрочно, в мае 2016 года, значения нормативов выровнял тоже досрочно – в мае 2020-го. Банк выполнил программу в полной мере, подтвердила пресс-служба НБУ.

Кризис 2014–2015 годов стал для ПУМБ экзаменом на выживание. После аннексии Крыма и оккупации части Донбасса банк лишился полсотни отделений. «Главный офис, операционный центр, центр обработки транзакций находились в Донецке, – говорит Черненко. – Нужно было перевезти это все, не прерывая работу». Остановились буквально на 40 минут, вспоминает он: довезли серверы, выключили одну систему и включили другую.

Внешние консультанты предупреждали, что для такого проекта понадобится целый год. Времени было в обрез – считанные месяцы до того, как Украина полностью утратила контроль над Донецком. Айтишники банка справились за полтора месяца, гордится Черненко.

Переезд обошелся банку в 80 млн грн. Еще 120 млн грн он списал на убытки от потери оборудования и зданий. Потери в рознице – 650 млн грн, или 12% портфеля, в корпоративном бизнесе – 1,6 млрд грн, или 8%. «Мы потеряли и в количестве клиентов, и в активах, – говорит Черненко. – Но и по размеру бизнеса, и по эффективности мы сегодня намного выше, чем до 2014 года». Все это – без финансовых вливаний акционера, подчеркивает он.

В 2020 году, несмотря на пандемию, ПУМБ второй год подряд сработал в плюс, получив 2,6 млрд грн прибыли. Это даже чуть больше, чем в 2019-м – при том, что прибыль банковской системы упала в 2020-м на треть. Портфель его розничных кредитов вырос в 2020 году на 23%. Для сравнения: аналогичный портфель «Привата» уменьшился на 8%, Альфа-Банка – на 7%.

Половину прибыли банк отдает в виде дивидендов, половину вкладывает в развитие.

На чем он зарабатывает и как развивается?

ПУМБ 3.0

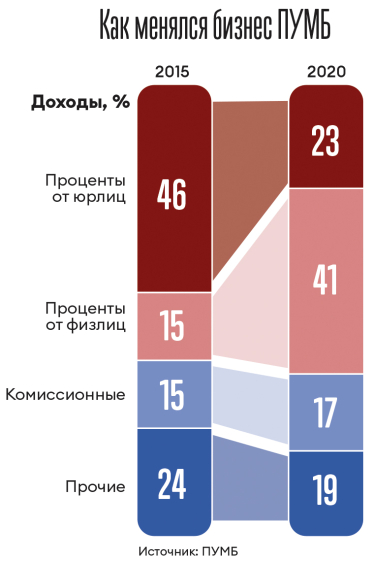

В начале 2010-х ПУМБ нацелился на построение универсального бизнеса как более устойчивого. В такой модели корпоративный и розничный сегменты должны генерировать примерно равные доли прибыли. В 2019-м цель была достигнута, говорит Черненко. В 2020-м из-за пандемии розница чуть просела, но это компенсировали лучшие результаты корпоративного сектора.

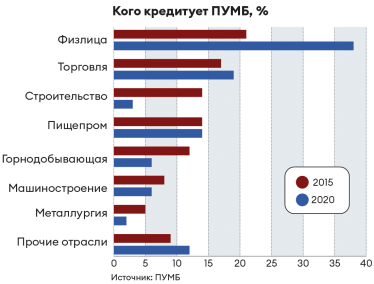

Основные корпоративные заемщики – аграрии. За ними следуют торговля и пищевая промышленность. Банк почти не кредитует машиностроение и строительство – Черненко считает рынок недвижимости перегретым.

Драйвером роста выступает розница. Корпоративный портфель за пять лет почти не вырос, розничный увеличился в четыре раза. За 2020 год банк получил почти вдвое больше процентов по кредитам от физических лиц, чем от юридических. Ключевые продукты для граждан – кредитные карты и кеш-кредиты на покупку техники в магазинах электроники. В 2020 году банк организовал удаленное открытие счетов для малых предпринимателей.

Число розничных клиентов растет примерно на 150 000 в месяц, говорит Рубай. По его словам, среди них много бывших клиентов ПриватБанка, Ощадбанка и Райффайзен Банка.

В 2020 году ПУМБ увеличил свою сеть на два десятка отделений – до 233. В розничных сетях банк присутствует в виде 750 точек продаж Express POS. Некоторые из них трансформируются в мини-отделения. Если не открывать новых отделений, пользователи столкнутся с очередями и ухудшением сервиса, говорит Рубай. За пять лет клиентская база ПУМБ удвоилась, а число отделений выросло всего на 43%.

«У нас есть вкладчик, который раз в год приходит в кассу и снимает депозит, – рассказывает Рубай. – Получает деньги, а потом возвращает их обратно – на новый вклад». Когда клиента спросили, зачем он это делает, тот ответил, что хочет проверить наличие у банка денег и почувствовать их запах.

«Клиенты нас оценили», – говорит Рубай. В 2020 году агентство InMind измерило лояльность клиентов ПУМБ по методике NPS (Net Promoter Score). По сравнению с 2019-м этот показатель вырос, по словам Рубая, с 39% до 55% – столько клиентов готовы рекомендовать банк своим друзьям. Это больше, чем у крупнейшего в стране ПриватБанка (30% – в середине 2020 года), но меньше, чем у monobank (69%).

Основная точка контакта с клиентами – мобильное приложение. В марте 2021 года они заходили в него 17 млн раз, в апреле – 18 млн. В отделениях контактов на порядок меньше – около 1,5 млн в месяц.

«Мне импонирует их клиентоориентированность и движение в сторону диджитализации процессов», – говорит зампред Ощадбанка Антон Тютюн, отвечающий за розничный бизнес. «Они опираются на design thinking, при котором продукты и процессы строятся под клиента, а не наоборот», – отмечает директор департамента Райффайзен Банка Алексей Пузняк. Ключ к успеху цифровой трансформации – воспринимать IT не как центр издержек, а как центр прибыли, говорит он.

Информационные технологии – инвестиция ПУМБ номер один, говорит Черненко. Ежегодно банк удваивает вложения в IT. Штат разработчиков вырос за пять лет с 50 до 450 человек.

«Когда я присоединился к команде в 2016 году, здесь уже была довольно сильная разработка», – говорит CIO банка Андрей Бегунов. Выходец из IBM, в 2017 году он представил правлению новую IT-стратегию. К цифровому клиенту нужен специальный подход, доказывал он. Технарь, не разбирающийся в банкинге, и сейлзы, не понимающие технологии, наломают дров. Поэтому нужно строить смешанные команды.

В ПУМБ их называют «трайбы» – «племена». В каждом обязательно присутствуют разработчики, продавцы, операционные и риск-менеджеры. Трайб отвечает за конкретный продукт или процесс, что позволяет ускорить их внедрение и минимизировать баги. Под это банк даже собирается перепланировать офисы, чтобы увеличить пространство для стендапов и совместной работы.

Второй принцип – разрабатывать цифровые продукты самостоятельно. Так было с мобильным приложением. Интернет-банкинг заказали у внешнего подрядчика, после чего выкупили код и развивают своими силами. «Нельзя аутсорсить ключевые продукты для бизнеса», – объясняет Бегунов.

В 2021-м банк потратил несколько миллионов долларов на закупку серверов для процессингового центра. Всего пару лет назад в пиковые дни процессинг обрабатывал до миллиона транзакций. Сегодня число операций достигает 4 млн в день.

Страшный поначалу, локдаун в марте 2020-го оказался для ПУМБ что для слона дробина. «Мы хорошо натренированы разными кризисами и буквально за выходные перевели всех на удаленку», – говорит Черненко. Уже в мае банк возобновил кредитование. В 2020-м активы выросли больше, чем в докризисный год.

«Как человек и как лидер, я хочу, чтобы наш бизнес становился значимее и сильнее, – говорит Черненко. – Но банкир должен быть ответственным – много людей доверили нам деньги».

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.