Липень 1991-го. З Києва до Донецька летять директор шахти імені Засядька Юхим Звягільський, директор «Азовсталі» Олександр Булянда й керівник Азовського морського пароплавства Анатолій Бандура. З ними віцепрезидент американського металотрейдера AIOC Corporation Алекс Краснер і Роберт Спілмен із нідерландського банку Mees & Hope. «Кажуть мені: Вітю, пиши протокол, будемо створювати банк», – згадує тодішній фіндиректор «Азовсталі» Віктор Пантелеєнко, 70. Так починалася історія Першого українського міжнародного банку (ПУМБ) – Національний банк зареєстрував його через 22 дні після історичного референдуму про незалежність.

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

Сьогодні ПУМБ – четвертий в Україні за прибутком (у 2020 році – 2,6 млрд грн) і сьомий за активами (75,3 млрд грн). «Ми серед перших упровадили в країні західні стандарти», – пишається СЕО ПУМБ Сергій Черненко, 48, який працює в банку з 1997 року.

ПУМБ – єдиний із банків, що входили у фінансово-промислові групи, пережив «банкопад» 2015–2016 років без зміни власника. І якщо інші великі банки в пандемію були обережними, ПУМБ продовжив нарощувати оберти.

Із СРСР у СКМ

Ініціатором створення міжнародного банку, за словами Пантелеєнка, був Булянда. Радянська економіка розвалювалася, й «Азовсталь» шукав порятунку на зовнішніх ринках. Комбінат був готовий експортувати 80% своєї продукції, згадує Пантелеєнко. Але як організувати міжнародні розрахунки? Українські банки були до цього не готові. З тією ж проблемою зіткнулися Азовське морське пароплавство й шахта імені Засядька. Разом з «Азовсталлю», AIOC і Mees & Hope вони й стали засновниками банку.

ПУМБ стартував у 1992 році і відразу виділився на загальному тлі. Завдяки супутниковому зв’язку зарахування валютних коштів відбувалося за 15 хвилин, а не за кілька днів, як у конкурентів. Виходець з «Азовсталі», перший заступник голови правління Ігор Юшко і ще кілька провідних фахівців вільно говорили англійською, що теж на той час було рідкістю. Засновники – а це були найбільші підприємства країни – перевелися на обслуговування в ПУМБ. І не тільки вони. Злетілися всі, каже Пантелеєнко, хто хотів швидких розрахунків. Першими були спільні підприємства. Наприклад, українсько-іспанський «Інтерсплав» з Луганської області з оборотом близько $120 млн на рік. Наявність західних акціонерів сприймалась як гарантія, що з грошима нічого не трапиться.

Іноземні інвестиції – це не лише про гроші, а й про технології. ПУМБ одним із перших в Україні розпочав у 1993 році випуск власних платіжних карт. У 1998-му він створив процесинговий центр, а в 1999-му пройшов сертифікацію Third Party Processor і почав надавати процесингові послуги іншим банкам.

Епоха «червоних директорів» промайнула швидко. Холдинг СКМ, заснований у 2000-му Рінатом Ахметовим, здобув контроль над «Азовсталлю» й Азовським морським пароплавством, а отже, й над їхніми пакетами в ПУМБ. Міжнародні акціонери на той час теж змінилися: AIOC продав свою частку консорціуму IFC, ЄБРР і німецькому Фонду фінансового розвитку (DEG), які отримали по 10% банку, Mees & Hope став частиною бельгійської фінансової групи Fortis (20%).

Нова конфігурація виявилася проблемною. Міжнародні інститути розвитку з побоюванням поглядали на нового партнера, який з’явився просто з лихих 90-х. Пантелеєнко, котрий у 2003 році очолював правління банку, згадує, як залучив перший великий кредит, $10 млн, від південноафриканського Standard Bank. Сталося це після того, як іноземні акціонери відмовилися надати фінансування, але не заперечували проти залучення грошей на міжнародному ринку.

«Вони були дуже консервативними», – каже Пантелеєнко. СКМ дорікав міжнародним акціонерам за повільність, підтверджує джерело, знайоме з їхньою позицією. Західні фінансові організації й самі були не в захваті від перспективи співпраці з «донецькими», які підтримали на скандальних президентських виборах 2004 року Віктора Януковича.

Усе закінчилося тим, що у 2005 році СКМ викупив у іноземців 50% акцій ПУМБ. «Вони вийшли з хорошою маржею», – каже Анатолій Амелін, який керував компанією «Керамет Інвест», що допомагала провести операцію. Розлучення було цивілізованим, підтверджує джерело, яке працювало з міжнародними акціонерами. У серпні 2006-го СКМ переоформив на себе акції «Азовсталі» й довів свою частку в банку до 99%.

Стрес-тест

Ахметову дістався банк, який обслуговував 8000 корпоративних і 500 000 приватних клієнтів. ПУМБ посідав 16-те місце за активами, у центральному офісі та шести десятках точок продажів працювало майже 2000 співробітників.

З 2004-го банк активно залучав гроші на зовнішніх ринках. 99% його кредитного портфеля припадало на корпоративних клієнтів. У 2007-му ПУМБ уперше розмістив єврооблігації на $150 млн. Виплати за ними та іншими валютними зобов’язаннями на загальну суму $242 млн довелося реструктурувати після того, як вибухнула криза.

ПУМБ не дуже постраждав через глобальну рецесію, говорить Костянтин Вайсман, який очолив банк у 2010-му. «У банку були консервативне управління ризиками і професійний менеджмент», – розповідає він. Останньою роботою Вайсмана перед переїздом в Україну був пост віцепрезидента російського «Уралсиба». Кредитний портфель ПУМБ було, за словами Вайсмана, сформовано на ринкових засадах – навіть ту його частину, що припадала на підприємства, які входили в СКМ.

Холдинг доручив Вайсману трансформувати бізнес. Зі стратегією допомогли консультанти McKinsey, котрі зробили акцент на підвищенні операційної ефективності. У 2011 році ПУМБ поглинув Донгорбанк, який теж належав СКМ і працював переважно з корпоративними клієнтами. Це дало змогу ПУМБ піднятися на дев’яте місце за активами і знизити витрати. Тоді ж СКМ купив у російської Renaissance Group роздрібний банк «Ренесанс Капітал». Купити готовий бізнес було раціональніше, ніж намагатися самостійно відбудувати роздріб, пояснює Вайсман, який став головою ради директорів «Ренесансу». Після злиття банків у 2014 році роздрібний бізнес об’єднаного банку очолив колишній голова правління «Ренесанс Капіталу» Себастіан Рубай.

Цієї трансформації Вайсман уже не застав. Він пішов у 2012-му, аби за рік очолити українську «дочку» російського ВТБ. Своє завдання – вивести ПУМБ на траєкторію швидкого зростання – він вважає виконаним. Крім нарощування маси шляхом поглинань, Вайсман здійснив «перепрошивку» операційної системи. Замість західного софта, непристосованого до місцевих умов, ПУМБ встановив систему Scrooge українського розробника Lime Systems.

«В основі успіху банку – ресурси акціонера й ефективне корпоративне управління», – каже Вайсман. Свого наступника Черненка він називає кваліфікованим банкіром, який розуміється на українському ринку й досконально знає банк.

- Категорія

- Рейтинги

- Дата

Черненко прийшов у ПУМБ студентом. До цього він пробував возити товар з-за кордону, торгувати й навіть будувати гаражі, але перед очима стояли гарна будівля ПУМБ у центрі Донецька й інтерв’ю його топів на місцевому телебаченні. «Я хотів потрапити в середовище, в якому можна розвиватися», – розповідає він. Дізнавшись у 1997 році про те, що відкрилася вакансія, він не вагався і пройшов, незважаючи на «шалений конкурс».

«При мені Черненко був начальником управління ризиків», – згадує Пантелеєнко. Його завданням було нарощувати кредитний портфель, завданням Черненка – стерегти гроші банку. Це був бій двох слонів, жартує Пантелеєнко, – спокійного молодого й настирливого старшого.

У період розладу між акціонерами кредитний портфель у банку почав падати, розповідає Черненко. З 2005 року жодного нового кредиту не могли видати без його візи. Як можна зрозуміти з його пояснень, дві групи вимагали від нього протилежного: СКМ – нарощувати кредитування, іноземці – пригальмувати. «Я був на піку стресу, але вирішив робити так, як правильно для банку», – говорить Черненко. Кредитний портфель почав зростати, а після вибуття іноземців зі списку акціонерів кар’єрне зростання очікувало й на Черненка. У 2006-му він став членом наглядової ради, у 2008-му – заступником голови і так далі, допоки в жовтні 2012-го не очолив правління.

Наступною за значенням переломною точкою став для нього 2015 рік. Банку треба було погасити стабкредит (у 2008–2009 роках НБУ видав ПУМБ 2,3 млрд грн) і провести докапіталізацію на кілька мільярдів гривень.

«Банку бракувало капіталу, – згадує Євген Дубогриз, який з 2015-го до 2019 року працював заступником директора департаменту фінансової стабільності НБУ. – Частину непрацюючих кредитів вони відображали як працюючі, хоча ці кредити не приносили доходу». Частина позичальників, пояснює Дубогриз, залишилася в окупованому Донецьку, частина збанкрутувала. Були питання до окремих застав, каже він, але в цілому умови кредитів були ринковими.

ПУМБ, згадує Дубогриз, першим пройшов стрес-тест і навіть сформулював кілька слушних ідей, як поліпшити методику. Трирічна програма, узгоджена з регулятором, передбачала, що банк закриє діру в капіталі за рахунок операційного прибутку. Борг за стабкредитом ПУМБ погасив достроково, у травні 2016 року, значення нормативів вирівняв теж достроково – у травні 2020-го. Банк виконав програму повною мірою, підтвердила пресслужба НБУ.

Криза 2014–2015 років стала для ПУМБ іспитом на виживання. Після анексії Криму та окупації частини Донбасу банк втратив півсотні відділень. «Головний офіс, операційний центр, центр обробки транзакцій розташовувалися в Донецьку, – каже Черненко. – Потрібно було перевезти це все, не припиняючи роботу». Зупинилися буквально на 40 хвилин, згадує він: довезли сервери, вимкнули одну систему і ввімкнули іншу.

Зовнішні консультанти попереджали, що для такого проєкту знадобиться цілий рік. Часу було обмаль – лічені місяці до того, як Україна повністю втратила контроль над Донецьком. Айтішники банку впоралися за півтора місяця, пишається Черненко.

Переїзд обійшовся банку у 80 млн грн. Ще 120 млн грн він списав на збитки від втрати обладнання та будівель. Втрати в роздробі – 650 млн грн, або 12% портфеля, у корпоративному бізнесі – 1,6 млрд грн, або 8%. «Ми втратили й у кількості клієнтів, і в активах, – каже Черненко. – Проте й за розміром бізнесу, й за ефективністю ми сьогодні набагато вище, ніж до 2014 року». Все це – без фінансових вливань акціонера, наголошує він.

У 2020 році – попри пандемію – ПУМБ другий рік поспіль спрацював у плюс, одержавши 2,6 млрд грн прибутку. Це навіть трохи більше, ніж у 2019-му – при тому, що прибуток банківської системи впав у 2020-му на третину. Портфель його роздрібних кредитів зріс у 2020 році на 23%. Для порівняння: аналогічний портфель «Привату» зменшився на 8%, Альфа-Банку – на 7%.

Половину прибутку банк віддає у вигляді дивідендів, половину вкладає в розвиток.

На чому він заробляє і як розвивається?

ПУМБ 3.0

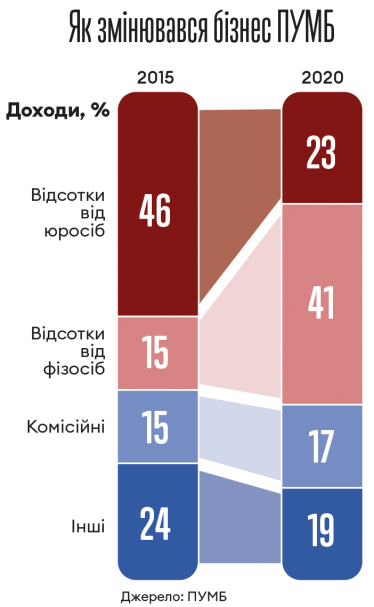

На початку 2010-х ПУМБ націлився на побудову універсального бізнесу як більш стійкого. У такій моделі корпоративний і роздрібний сегменти повинні генерувати приблизно рівні частки прибутку. У 2019-му мети було досягнуто, говорить Черненко. У 2020-му через пандемію роздріб трохи просів, але це компенсували кращі результати корпоративного сектору.

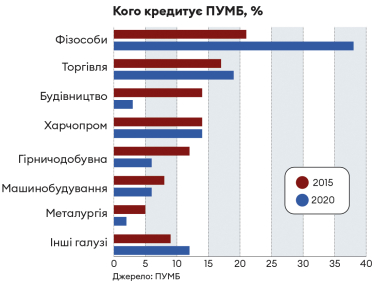

Основні корпоративні позичальники – аграрії. За ними слідують торгівля й харчова промисловість. Банк майже не кредитує машинобудування й будівництво – Черненко вважає ринок нерухомості перегрітим.

Драйвером зростання виступає роздріб. Корпоративний портфель за п’ять років майже не виріс, роздрібний – збільшився в чотири рази. За 2020 рік банк отримав майже вдвічі більше відсотків за кредитами від фізичних осіб, ніж від юридичних. Ключові продукти для громадян – кредитні карти й кеш-кредити на купівлю техніки в магазинах електроніки. У 2020 році банк організував віддалене відкриття рахунків для малих підприємців.

Кількість роздрібних клієнтів зростає приблизно на 150 000 на місяць, каже Рубай. За його словами, серед них багато колишніх клієнтів ПриватБанку, Ощадбанку та Райффайзен Банку.

У 2020 році ПУМБ збільшив свою мережу на два десятки відділень – до 233. У роздрібних мережах банк присутній у вигляді 750 точок продажів Express POS. Деякі з них трансформуються в мінівідділення. Якщо не відкривати нових відділень, користувачі зіткнуться з чергами й погіршенням сервісу, говорить Рубай. За п’ять років клієнтська база ПУМБ подвоїлася, а кількість відділень зросла лише на 43%.

«У нас є вкладник, який раз на рік приходить у касу і знімає депозит, – розповідає Рубай. – Отримує гроші, а потім повертає їх назад – на новий вклад». Коли клієнта запитали, навіщо він це робить, той відповів, що хоче перевірити наявність у банку грошей і відчути їхній запах.

«Клієнти нас оцінили», – каже Рубай. У 2020 році агентство InMind виміряло лояльність клієнтів ПУМБ за методикою NPS (Net Promoter Score). Порівняно з 2019-м цей показник зріс, за словами Рубая, з 39% до 55% – стільки клієнтів готові рекомендувати банк своїм друзям. Це більше, ніж у найбільшого в країні ПриватБанку (30% – у середині 2020 року), але менше, ніж у monobank (69%).

Основна точка контакту з клієнтами – мобільний додаток. У березні 2021 року вони заходили в нього 17 млн разів, у квітні – 18 млн. У відділеннях контактів набагато менше – приблизно 1,5 млн на місяць.

«Мені імпонує їхня клієнтоорієнтованість і рух у бік диджиталізації процесів», – говорить заступник голови Ощадбанку Антон Тютюн, який відповідає за роздрібний бізнес. «Вони спираються на design thinking, за якого продукти і процеси будуються під клієнта, а не навпаки», – зазначає директор департаменту Райффайзен Банку Олексій Пузняк. Ключ до успіху цифрової трансформації – сприймати IT не як центр витрат, а як центр прибутку, каже він.

Інформаційні технології – інвестиція ПУМБ номер один, розповідає Черненко. Щорічно банк подвоює вкладення в IT. Штат розробників зріс за п’ять років із 50 до 450 осіб.

«Коли я приєднався до команди у 2016 році, тут уже була досить сильна розробка», – говорить CIO банку Андрій Бєгунов. Виходець з IBM, у 2017 році він презентував правлінню нову IT-стратегію. До цифрового клієнта потрібен спеціальний підхід, доводив він. Технар, що не знається на банкінгу, і сейлзи, які не розуміють технології, наламають дров. Тому потрібно будувати змішані команди.

У ПУМБ їх називають «трайбами» – «племенами». У кожному обов’язково є розробники, продавці, операційні та ризик-менеджери. Трайб відповідає за конкретний продукт або процес, що дозволяє прискорити їхнє впровадження й мінімізувати баги. Під це банк навіть збирається перепланувати офіси, щоби збільшити простір для стендапів і спільної роботи.

Другий принцип – розробляти цифрові продукти самостійно. Так було з мобільним додатком. Інтернет-банкінг замовили в зовнішнього підрядника, потому викупили код і розвивають власними силами. «Не можна аутсорсити ключові продукти для бізнесу», – пояснює Бєгунов.

У 2021-му банк витратив кілька мільйонів доларів на закупівлю серверів для процесингового центру. Лише кілька років тому у пікові дні процесинг обробляв до мільйона транзакцій. Сьогодні кількість операцій досягає 4 млн на день.

Страшний попервах, локдаун у березні 2020-го виявився для ПУМБ як турові шротина. «Ми добре натреновані різними кризами й буквально за вихідні перевели всіх на дистанційку», – каже Черненко. Уже в травні банк відновив кредитування. У 2020-му активи зросли більше, ніж у докризовий рік.

«Як людина і як лідер, я хочу, аби наш бізнес ставав більш значущим і сильним, – каже Черненко. – Але банкір має бути відповідальним – багато людей довірили нам гроші».

Ви знайшли помилку чи неточність?

Залиште відгук для редакції. Ми врахуємо ваші зауваження якнайшвидше.