В 2024 году на украинской карте венчурных инвестиций появилось пять новых фондов: Double Tap Investments, Resist UA, Nezlamni и Kóryos. Практически все они инвестируют в military либо defence tech. «Старые» же гражданские фонды все больше задумываются о военной вертикали. В то же время у крупнейшего акселератора Украины, государственного Brave1, на рассмотрении уже 2000 проектов, которые ищут потенциальных инвесторов. Как устроен defence tech рынок? Главными выводами из исследования от DataDriven делится аналитик Виктор Карвацкий.

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

Military tech (военные технологии) и defence tech (оборонные технологии) часто используют как слова-синонимы в контексте, охватывающем чуть ли не все разработки оборонно-промышленного комплекса.

В Украине miltech и defence tech можно определить так:

- Miltech – это инновационные технологии, активно используемые непосредственно в зоне ведения боевых действий;

- Defence tech – более широкий набор инновационных технологий, которые могут использоваться и в боевых действиях, и в оборонном контексте (например, кибербезопасность или разминирование).

Украинские miltech и defence tech растут в основном благодаря легким видам вооружения (light assets). Они требуют меньше капитальных инвестиций, имеют относительно более простые барьеры для выхода на рынок и большее количество возможных покупателей. Поэтому основное внимание в исследовании уделялось именно сегменту light assets рынка defence tech.

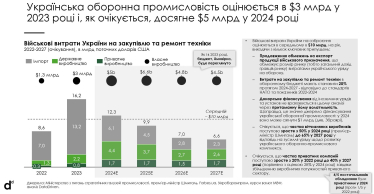

Объем украинской оборонной промышленности

В условиях ограничения экспорта военной продукции объем государственных расходов на закупку и ремонт техники является неплохим ориентиром размера рынка оборонной промышленности. К концу 2023 года украинскую оборонную промышленность можно оценить в $3 млрд в соответствии с оборонным бюджетом. На 2023 год это более чем в четыре раза меньше стоимости импортируемой военной техники и ее ремонта ($13,2 млрд).

Однако в 2024 году в Украине активно внедряется государственная политика, направленная на увеличение доли собственного оборонного производства. Цель, по словам премьера Дениса Шмыгаля, – достичь доли отечественных производителей в 50%. Такими темпами объемы украинской оборонной промышленности могут превысить $5 млрд уже в 2024 году.

Рынок ожидает, что доля отечественных производителей будет расти ежегодно на 5% и может достигнуть 65% уже в 2027-м, учитывая государственную поддержку и наращивание собственного производства новых видов вооружений.

Главным бенефициаром роста оборонного государственного заказа остается государственное акционерное общество «Укроборонпром» (УОП). За 2023 год его выручка выросла на 72% по сравнению с 2022 годом и достигла $2,2 млрд. А сам УОП впервые вошел в топ-50 рейтинга Defense News крупнейших оборонных компаний мира.

Существенно нарастили свою долю в объеме государственных расходов на закупку военной продукции и частные производители – как в долларовом, так и в относительном эквиваленте.

Частные производители могут быстрее закрывать динамичные потребности сектора (менее бюрократизированы, скорее принимают решения) и адаптироваться к условиям рынка. В сегменте БПЛА индустрия держится как раз на частных компаниях. С 2022 года количество украинских производителей БПЛА, с которыми заключены государственные контракты, выросло в 12 раз – до 87 компаний, согласно данным акселератора Defence Builder.

В перспективе частные производители могут освоить многие другие сегменты оборонного сектора: производство ракет, боеприпасов, бронетехники. И даже выступать субподрядчиками УОП, тем самым увеличивая свою долю в государственном заказе.

Украинская оборонная промышленность оценивается в $3 млрд в 2023 году. Ожидается, что достигнет $5 млрд в 2024-м. Фото DataDriven

Defence tech почти в $1 млрд

Не вся оборонная промышленность в Украине и даже не все частные оборонные компании принадлежат к сегменту defence tech (в первую очередь охватывает инновационные разработки от молодых компаний). В 2023 году украинский defence tech насчитывал более 300 компаний. Рынок составляет по меньшей мере половину рынка частных оборонных компаний (то есть $0,4 млрд в 2023 году, согласно расчетам DataDrive, и, как ожидается, $0,8 млрд в 2024-м).

Defence tech рынок очень фрагментирован – государство нуждается в разработках в различных отраслях. Часто один стартап относится к нескольким категориям. Например, устойчивый к РЭБ дрон можно отнести как к БПЛА, так и к РЭБ. Инвесторы же будут обращать внимание прежде всего на продукт, чем на конкретную подотрасль (хотя и с особым вниманием к БПЛА, радиоэлектронным средствам, робототехнике, ИИ или кибербезопасности).

БПЛА – главная подотрасль отечественного defence tech (самая крупная доля в 19% от всех проектов Brave1 и до 60% стоимости рынка, согласно анализу DataDriven). С 2022 года число украинских производителей БПЛА, с которыми заключены государственные контракты, выросло в 12 раз – с семи до 87 по состоянию на лето 2024 года, свидетельствуют данные акселератора Defence Builder.

Перспективным направлением является также робототехника (доля в 13% от всех проектов Brave1 и 15 производителей, которые уже прошли кодификацию от Минобороны). Роботы могут выполнять различные функции пехоты – от наблюдения и огневого поражения до разминирования. Также растет количество разработок в сфере медико-эвакуационных работ, таких как платформа FoxTac. Украинские производители смогут производить до 10 000 роботизированных комплексов уже к концу 2024 года, оценивает Brave1.

Направление радиоэлектронных средств тоже в поле зрения рынка (6% от всех проектов Brave1): в условиях «войны дронов» прерывание связи между БПЛА и его операторами с помощью средств радиоэлектронной борьбы (РЭБ) стало необходимым элементом ведения боевых действий на каждом участке фронта.

Кроме традиционных клиентов defence tech – военных или благотворительных фондов, средства РЭБ могут покупать города и территориальные общины для защиты от атак дронами.

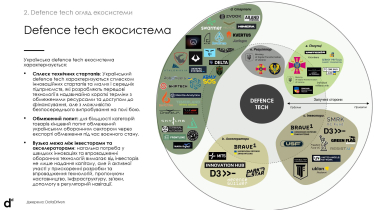

Экосистема defence tech

Потребность эффективно противодействовать российскому вторжению породила технологический бум в сфере defence tech: на рынке очень много молодых стартапов, преимущественно на ранних стадиях развития (pre-seed и seed). Это контрастирует с европейским рынком, где больше инвестируют в компании на более поздних стадиях. Например, недавно один из крупнейших оборонных немецких стартапов Helsing получил €450 млн в серии С).

На фоне роста молодых стартапов в Украине растет и роль акселераторов – как государственных (таких как Brave1), так и частных (как Defence Builder). Для инвесторов, особенно тех, кто строит в своем портфеле военную вертикаль параллельно с гражданской и еще не имеет достаточной собственной экспертизы, важна одобрительная оценка внешне продукта и команды за ним.

Опрошенные DataDriven инвесторы отмечают, что многие непосредственно сотрудничают с акселераторами и лучше воспринимают стартапы, которые уже прошли «акселерационную школу». Часто даже стирается граница между акселераторами в традиционном смысле и собственно инвесторами. Например, D3, один из крупнейших defence tech фондов в Украине, функционирует как инвестиционный фонд и акселератор.

Инвесторы в defence tech

Главным драйвером роста украинского defence tech остается государство: оборонный кластер Brave1 получил в 2024 году 1,5 млрд грн на государственные гранты в поддержку defence tech стартапов. Но и частный капитал не отстает: в 2024 году к акселераторам D3 и Green Flag Ventures добавилось еще пять фондов, прицельно инвестирующих в defence tech.

Наиболее интересующие их сегменты рынка – БПЛА, РЭР, РЭБ и робототехника с military tech и ИИ, кибербезопасность и разминирование из более широкого defence tech сегмента. Но фонды готовы рассматривать любые технологии с мощным потенциалом роста, способностью масштабироваться и четкой экспортной стратегией.

Прицельные defence tech условно можно разделить на две категории:

- «Фокус на победе» – хотят помочь Украине здесь и сейчас, планируют реинвестировать всю прибыль без выведения дивидендов;

- «Фокус на бизнесе и победе» – хотят помочь Украине, но уделяют большее значение среднесрочной бизнес- и финансовой стратегии того или иного стартапа.

Общепрофильные фонды пытаются построить отдельную defence-вертикаль параллельно уже действующей гражданской. Иногда речь идет о создании отдельной юридической структуры, чтобы иметь разрешение от инвесторов (limited partners) поддерживать стартапы в defence tech.

Для таких фондов особенно привлекательными могут быть товары двойного назначения или defence tech, пересекающиеся с уже знакомой гражданской отраслью (например, ИИ или кибербезопасность).

Многие инвестиционные фонды в настоящее время не инвестируют и даже не рассматривают инвестиции в defence tech. Причины разные:

- недостаточное понимание рынка (отсутствие внутренней экспертизы, информации или необходимой базы контактов, чтобы помочь стартапу после инвестиции);

- ограничения от инвесторов (limited partners): если фонд привлекал средства на инвестиции в определенные отрасли, фонды не могут выходить за рамки своего инвестиционного мандата. Многие, особенно институциональные инвесторы, не инвестируют в defence tech, даже если понемногу эта тенденция начинает меняться;

- экспортные ограничения: в условиях ограничения экспорта военной продукции за границу единственным источником прибыли является внутренний спрос от государственных органов. В условиях, когда государство единственный покупатель, а контракты от Минобороны носят по большей части краткосрочный характер, сложно строить финансовые модели и прогнозировать доходность инвестиции.

К этому можно прибавить сложности с банковским комплаенсом, переводами на счета оборонных компаний и сам факт того, что большинство отечественных инвестиционных компаний предпочитают дождаться роста существующих компаний и их выхода на серию А или Б.

Несмотря на возможные сложности, ожидается быстрое развитие defence tech рынка в течение последующих лет – уже сейчас некоторые фонды непублично озвучивают планы «присмотреться к индустрии» и были бы рады изменить собственную позицию по инвестициям в defence tech при благоприятных условиях.

Методология исследования

- Проведено более 30 интервью с украинскими и иностранными инвестиционными фондами. В том числе исключительно military/defence tech, общепрофильными фондами и стартапами отрасли (на разных стадиях и на разных уровнях узнаваемости).

- Проведено более 10 интервью на условиях анонимности с представителями государственных компаний и ведомств, таких как Минобороны или «Укроборонпром».

- Проведено интервью с органами государственной власти, военными и силовыми структурами, преимущественно на анонимных началах.

Материал написан с участием Анны Майоровой, Антона Табура, Ростислава Филипца, Артема Рыбальченко, Софии Сугоняко.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.