У 2024 році на українській мапі венчурних інвестицій з’явилися чотири нових фонди: Double Tap Investments, Resist UA, Nezlamni та Kóryos. Майже всі вони інвестують у military чи defence tech. «Старі» ж цивільні фонди дедалі більше замислюються про військову вертикаль. Водночас у найбільшого акселератора України, державного Brave1, на розгляді уже 2000 проєктів, які шукають потенційних інвесторів. Як влаштований defence tech ринок? Головними висновками з дослідження від DataDriven ділиться аналітик Віктор Карвацький.

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

Military tech (військові технології) та defence tech (оборонні технології) часто вживають як слова-синоніми у контексті, що охоплює ледь не всі розробки оборонно-промислового комплексу.

В Україні miltech та defence tech можна визначити так:

- Miltech – це інноваційні технології, які активно використовуються безпосередньо у зоні ведення бойових дій;

- Defence tech – розлогіший набір інноваційних технологій, які можуть використовуватись і у бойових діях, і в оборонному контексті (наприклад, кібербезпека чи розмінування).

Український miltech та defence tech зростають переважно завдяки легким видам озброєння (light assets). Вони потребують менше капітальних інвестицій, мають відносно простіші бар’єри для виходу на ринок та більшу кількість можливих покупців. Тому основна увага у дослідженні приділялася саме сегменту light assets ринку defence tech.

Обсяг української оборонної промисловості

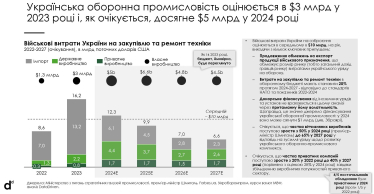

В умовах обмеження експорту військової продукції обсяг державних витрат на закупівлю та ремонт техніки є хорошим орієнтиром розміру ринку оборонної промисловості. На кінець 2023 року українську оборонну промисловість можна оцінити у $3 млрд відповідно до оборонного бюджету. На 2023 рік це більш ніж у чотири рази менше від вартості імпортованої військової техніки та її ремонту ($13,2 млрд).

Проте у 2024 році в Україні активно впроваджується державна політика, спрямована на збільшення частки власного оборонного виробництва. Ціль, за словами прем’єра Дениса Шмигаля, – досягнути частки вітчизняних виробників у 50%. Такими кроками обсяги української оборонної промисловості можуть перевищити $5 млрд уже у 2024 році.

Ринок очікує, що частка вітчизняних виробників зростатиме щороку на 5% і може досягнути 65% уже у 2027-му, зважаючи на державну підтримку й нарощення власного виробництва нових видів озброєнь.

Наразі ж головним бенефіціаром зростання оборонного державного замовлення залишається державне акціонерне товариство «Укроборонпром» (УОП). За 2023 рік його виторг зріс на 72% порівняно з 2022 роком і досягнув $2,2 млрд. А сам УОП уперше увійшов у топ-50 рейтингу Defense News найбільших оборонних компаній у світі.

Значно наростили свою частку в обсязі державних витрат на закупівлю військової продукції й приватні виробники – як у доларовому, так і у відносному еквіваленті.

Приватні виробники можуть швидше закривати динамічні потреби сектора (менш бюрократизовані, швидше приймають рішення) та адаптуватися до умов ринку. У сегменті БПЛА індустрія тримається саме на приватних компаніях. З 2022 року кількість українських виробників БПЛА, з якими укладено державні контракти, зросла у 12 разів – до 87 компаній, згідно з даними акселератора Defence Builder.

У перспективі приватні виробники можуть освоїти багато інших сегментів оборонного сектора: виробництво ракет, боєприпасів, бронетехніки. І навіть виступати субпідрядниками УОП, тим самим збільшуючи власну частку у державному замовленні.

Українська оборонна промисловість оцінюється в $3 млрд у 2023 році. Очікується, що досягне $5 млрд у 2024-му. Фото DataDriven

Defence tech майже в $1 млрд

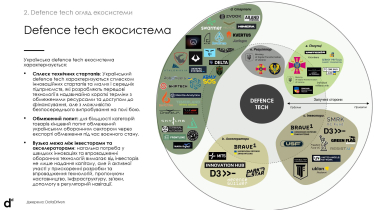

Не вся оборонна промисловість в Україні і навіть не всі приватні оборонні компанії належать до сегмента defence tech (охоплює насамперед інноваційні розробки від молодих компаній). У 2023 році український defence tech налічував понад 300 компаній. Ринок становить щонайменше половину від ринку приватних оборонних компаній (тобто $0,4 млрд у 2023 році, згідно з розрахунками DataDrive, і, як очікується, $0,8 млрд у 2024 році).

Defence tech ринок дуже фрагментований – держава потребує розробок у різних галузях. Часто один стартап належить до кількох категорій. Наприклад, стійкий до РЕБ дрон можна віднести як до БПЛА, так і до РЕБ. Інвестори ж першочергово звертатимуть увагу на продукт, ніж на конкретну підгалузь (хоч і з особливою увагою до БПЛА, радіоелектронних засобів, робототехніки, ШІ чи кібербезпеки).

БПЛА є головною підгалуззю вітчизняного defence tech (найбільша частка у 19% від усіх проєктів Brave1 і до 60% вартості ринку, згідно з аналізом DataDriven). З 2022 року кількість українських виробників БПЛА, з якими укладено державні контракти, зросла у 12 разів – з семи до 87 на літо 2024 року, згідно з даними акселератора Defence Builder.

Перспективним напрямом є також робототехніка (частка у 13% від усіх проєктів Brave1 і 15 виробників, які вже пройшли кодифікацію від Міноборони). Роботи можуть виконувати різноманітні функції піхоти – від спостереження та вогневого ураження до розмінування. Також зростає кількість розробок у сфері медико-евакуаційних робіт, таких як платформа FoxTac. Українські виробники зможуть виготовити до 10 000 роботизованих комплексів уже до кінця 2024 року, оцінює Brave1.

Напрям радіоелектронних засобів теж у полі зору ринку (6% від усіх проєктів Brave1): в умовах «війни дронів» переривання зв’язку між БПЛА та його операторами за допомогою засобів радіоелектронної боротьби (РЕБ) стало необхідним елементом ведення бойових дій на кожній ділянці фронту.

Крім традиційних клієнтів defence tech – військових чи благодійних фондів, засоби РЕБ можуть купувати міста та територіальні громади для захисту від атак дронами.

Екосистема defence tech

Потреба ефективно протидіяти російському вторгненню породила технологічний бум у сфері defence tech: на ринку дуже багато молодих стартапів, переважно на ранніх стадіях розвитку (pre-seed i seed). Це контрастує з європейськими ринком, де більше інвестують у компанії на пізніших стадіях. Наприклад, нещодавно один з найбільших оборонних німецьких стартапів Helsing отримав €450 млн аж у серії С).

На тлі зростання кількості молодих стартапів в Україні зростає й роль акселераторів – як державних (таких як Brave1), так і приватних (як Defence Builder). Для інвесторів, особливо тих, які розбудовують у своєму портфелі військову вертикаль паралельно з цивільною та ще не мають достатньої власної експертизи, важлива схвальна оцінка ззовні продукту та команди за ним.

Опитані DataDriven інвестори наголошують, що багато з них безпосередньо співпрацюють з акселераторами та краще сприймають стартапи, які вже пройшли «акселераційну школу». Часто навіть стирається межа між акселераторами у традиційному сенсі та власне інвесторами. Наприклад, D3, один із найбільших defence tech фондів в Україні, функціонує як інвестиційний фонд та акселератор.

Інвестори у defence tech

Головним драйвером зростання українського defence tech залишається держава: оборонний кластер Brave1 отримав у 2024 році 1,5 млрд грн на державні гранти на підтримку defence tech стартапів. Але й приватний капітал не відстає: у 2024 році до акселераторів D3, Freedom Fund та Green Flag Ventures додалося ще чотири фонди, які прицільно інвестують у defence tech.

Сегменти ринку, які найбільше їх цікавлять, – БПЛА, РЕР, РЕБ і робототехніка з military tech та ШІ, кібербезпека та розмінування з ширшого defence tech сегмента. Але фонди готові розглядати будь-які технології з потужним потенціалом зростання, здатністю масштабуватися і чіткою експортною стратегією.

Прицільні defence tech умовно можна поділити на дві категорії:

- «Фокус на перемозі» – хочуть допомогти Україні тут і зараз, планують реінвестувати весь прибуток без виведення дивідендів;

- «Фокус на бізнесі та перемозі» – хочуть допомогти Україні, але приділяють більше значення середньостроковій бізнес- та фінансовій стратегії того чи іншого стартапу.

Загальнопрофільні фонди намагаються побудувати окрему defence-вертикаль паралельно до вже чинної цивільної. Інколи йдеться про створення окремої юридичної структури, щоб мати дозвіл від інвесторів (limited partners) підтримувати стартапи у defence tech.

Для таких фондів особливо привабливими можуть бути товари подвійного призначення чи defence tech, який перетинається з уже знайомою цивільною галуззю (наприклад, ШІ чи кібербезпека).

Багато інвестиційних фондів на цей час не інвестують та навіть не розглядають інвестиції у defence tech. Причини різноманітні:

- недостатнє розуміння ринку (відсутність внутрішньої експертизи, інформації чи необхідної бази контактів, щоб допомогти стартапу після інвестиції);

- обмеження від інвесторів (limited partners): якщо фонд залучав кошти на інвестиції у певні галузі, фонди не можуть виходити за рамки свого інвестиційного мандату. Багато хто, особливо інституційні інвестори, не інвестують у defence tech, навіть якщо потроху ця тенденція починає змінюватись;

- експортні обмеження: в умовах обмеження експорту військової продукції за кордон єдиним джерелом прибутку є внутрішній попит від державних органів. В умовах, коли держава є єдиним покупцем, а контракти від Міноборони мають здебільшого короткостроковий характер, складно будувати фінансові моделі і передбачати дохідність інвестиції.

До цього можна додати складнощі з банківським комплаєнсом, переказами на рахунки оборонних компаній і сам факт того, що більшість вітчизняних інвестиційних компаній надають перевагу дочекатися зростання існуючих компаній і їхнього виходу на серію А або Б.

Попри можливі складнощі, очікується швидкий розвиток defence tech ринку протягом наступних років – уже зараз деякі фонди непублічно озвучують плани «придивитися до індустрії» і були б раді змінити власну позицію щодо інвестицій у defence tech за сприятливих умов.

Методологія дослідження

- Проведено понад 30 інтерв’ю з українськими та іноземними інвестиційними фондами. У тому числі виключно military/defence tech, загальнопрофільними фондами та стартапами галузі (на різних стадіях та на різних рівнях упізнаваності).

- Проведено понад 10 інтерв’ю на умовах анонімності з представниками державних компаній та відомств, таких як Міноборони чи «Укроборонпром».

- Проведено інтерв’ю з органами державної влади, військовими та силовими структурами, переважно на анонімних засадах.

Матеріал написано за участі Анни Майорової, Антона Табура, Ростислава Філіпця, Артема Рибальченка, Софії Сугоняко.

Ви знайшли помилку чи неточність?

Залиште відгук для редакції. Ми врахуємо ваші зауваження якнайшвидше.