Глобальные фондовые индексы выросли на 15–25% с ноября 2023 года. Чем вызван такой оптимизм и почему возможное падение фондового рынка является прекрасной возможностью новых инвестиций на рынке капитала? Рассказывает директор по инвестициям Capital Times Артем Щербина

Купуйте річну передплату на шість журналів Forbes Ukraine за ціною чотирьох номерів. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас.

Эйфория – устойчивое, не оправданное объективными условиями состояние, для которого характерны оптимизм, бодрость, чувство неограниченности возможностей. Именно так можно охарактеризовать динамику глобальных фондовых индексов, которые выросли на 15–25% с ноября 2023-го по середину февраля 2024 года.

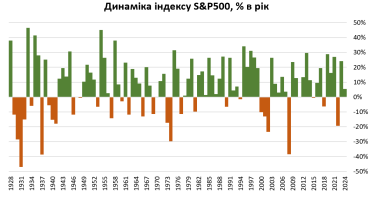

Рынок акций четыре раза демонстрировал сверхдоходность за последние пять лет: в 2019-м (+29%), 2020-м (+16%), 2021-м (+27%) и в 2023-м (+24%). В последний раз такое постоянство оптимизма было зафиксировано в 1994–1999 годах – перед кризисом dot-com.

- Категория

- Рейтинги

- Дата

Чем вызван такой оптимизм и есть ли прочная основа для дальнейшего роста?

Аргументы за дальнейший рост

Революция искусственного интеллекта

ChatGPT начал набирать популярность с декабря 2022 года после публикации первых результатов возможностей бесплатного ресурса. Это вызвало сильный хайп вокруг ИИ, придало уверенности инвесторам и аналитикам в необходимости применения и развития ИИ.

Яркий пример эффекта от популяризации темы ИИ отражен в динамике акций разработчика процессоров Nvidia – рост в пять раз за 13 месяцев. Или в политике Microsoft, которая в прошлом году инвестировала $10 млрд в разработку ChatGPT и почти $5 млрд в инфраструктуру вокруг ИИ.

Всякая революционная разработка вызывает необходимость переоснащения технического обеспечения, улучшения эффективности труда и существенных инвестиций. И хотя тренд на автоматизацию, применение искусственного интеллекта не новый, бум инвестиций в технологии ИИ происходит именно сейчас.

Имплементация ИИ может ускорить глобальный ВВП на 7% за следующие 10 лет, согласно оценкам Goldman Sachs. Такая переоценка на макроуровне поддерживает рост крупнейших корпораций в мире.

Ликвидность глобальной финансовой системы остается высокой

Центральные банки напечатали около $25 трлн новых денег в 2020–2021 годах в качестве ответа на экономические угрозы COVID-19. На сегодняшний день выведено из системы около $8 трлн. Поэтому как банки, так и корпорации до сих пор обладают достаточным ресурсом для развития и инвестирования.

Более того, Япония и Китай сейчас рассматривают различные варианты стимулирования экономики, в том числе монетарными методами.

Параллельно корпорации продолжают активно выкупать свои акции с публичного рынка. Ежеквартальный объем «байбеков» составляет $200 млрд, свидетельствуют данные VerityData.

Эффект масштаба, или устойчивость «волшебной семерки»

В современную цифровую эпоху мировые лидеры продолжают укреплять свою долю на рынках, показывать рекордные финансовые показатели и наибольшее влияние на рынках капитала.

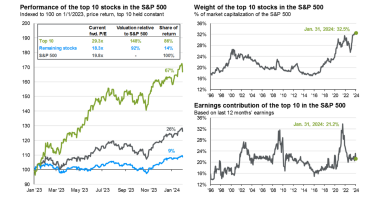

К когорте так называемой «волшебной семерки» относят: Microsoft (рыночная капитализация $3 трлн), Apple ($2,8 трлн), Nvidia ($1,8 трлн), Alphabet ($1,7 трлн), Amazon ($1,7 трлн), META ($1,2 трлн), Tesla ($0,6 трлн). На сегодняшний день эти компании формируют 30% стоимости и 20% дохода всех составляющих индекса S&P 500.

В глобальной плоскости: поисковая система Google – это 83% рынка, Bing (Microsoft) – 9%; на рынке смартфонов 25% – это iPhone. Tesla занимает 56% рынка электромобилей в США и 17% в мире. Nvidia занимает позицию 82% на рынке процессоров GPU и почти 70% от продаж всех процессоров нового поколения.

На долю Facebook приходится 66% посещений социальных сетей в мире, Amazon занимает 38% рынка ecommerce в США, а облачная платформа AWS с 32% долей конкурирует с Microsoft Azure (22%) и Google (11%). Это данные на январь 2024 года.

Благодаря господствующей роли эти семь корпораций генерируют сверхдоходы, влияют на ценообразование, поглощают меньших конкурентов и продолжают экспансию. И это придает оптимизма инвесторам на фондовом рынке.

Есть и ряд факторов, которые могут указывать на формирование многолетнего пика на рынке акций.

Отрицательные моменты

Экономика развитых стран замедляется или впадает в рецессию

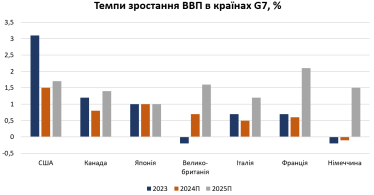

По итогам 2023 года падение ВВП зафиксировано в Швеции (-0,3%), Германии (-0,2%), Великобритании (-0,2%) и Японии (1%, но с отрицательным ВВП в ІІІ-IV кварталах.). На грани фола балансируют ВВП Франции, Италии, Нидерландов. Мировая экономика продолжит расти выше 3% в 2024 году, но развитые страны покажут лишь 1,5% роста, согласно прогнозу МВФ.

Такое замедление основных рынков для ведущих корпораций мира может привести к замедлению их роста. Как следствие – к уменьшению «аппетита» инвесторов к их ценным бумагам.

Локомотив последнего десятилетия, Китай неустанно замедляется с темпов экономического бума в 6–9% до 2020 года к 3–5% в последующие пять лет. Прямые иностранные инвестиции в китайскую экономику упали до 30-летнего минимума. Поддержкой мировой экономике теперь выступают страны Южной Азии – Индия, Вьетнам, Филиппины и Индонезия, страны Ближнего Востока – ОАЭ, Саудовская Аравия.

Остальные виды инвестиционных активов остаются недоинвестированными

Рынок недвижимости как традиционный инвестиционный актив переживает чуть ли не самые плохие времена в мире. Рост стоимости ипотеки, удорожание фондирования, проблемы девеловеров в Китае и Германии, высокая вакантность офисных объектов в Европе и США – лишь часть проблем, с которыми столкнулся рынок недвижимости в мире. Как следствие, стоимость квадратного метра в США снизилась до уровня 2019 года, в Европе – до уровня 2015–2016 годов.

Охлаждение инвестиционной активности наблюдается и на рынках M&A, венчурного капитала и IPO. 2023 год стал одним из самых плохих для инвестиционного банкинга в мире.

Такой дисбаланс с публичным рынком неординарный. Скорее всего, мы увидим уменьшение спроса на рынке ценных бумаг, переход инвестиционного капитала в недофинансированные отрасли.

По 10-факторной методологии текущий уровень индекса S&P 500 указывает на угрозу переоценки в шести факторах

Это учитывая тот факт, что такие сектора, как недвижимость, энергетика, нефть/газ или FMCG, находятся в сильном даунтренде.

На 2024–2025 годы закладывается рост доходов американских компаний на 11% и 13% соответственно, по расчетам JP Morgan. Это очень оптимистично, учитывая, что темп роста в 2022–2023 годах был на уровне 5% и 1% соответственно. А также тренд по уменьшению маржинальности третий год подряд.

Топ-10 компаний по индексу S&P 500 на 67% обеспечили рост всего фондового рынка США. Их мультипликатор стоимости достигает 30х чистой прибыли. То есть в неизменных условиях топ-10 американских компаний должны 30 лет выплачивать инвесторам 100% чистой прибыли в виде дивидендов, чтобы собственники акций удвоили инвестиции.

«Волшебная семерка» в среднем имеет оценку 45 чистой прибыли, 12x выручки и 20x EBITDA. Такие высокие мультипликаторы уместны на венчурном рынке для компаний, но слишком оптимистичны для корпораций в триллион долларов и с ростом бизнеса на 13% в год.

Поэтому, как всегда, есть аргументы за и против роста фондового рынка. Рынок должен переоценить текущие мультипликаторы с учетом вышеперечисленных факторов, геополитики, реального влияния новых технологий и процентных ставок на мировую экономику.

Даже в положительные периоды для фондовых индексов в течение года глубина падения рынка может достигать 6–14%. Это будет отличная возможность для новых инвестиций на рынке капитала.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.