Несмотря на проблемы в банковской системе, два легендарных бренда в технологическом и финансовом мире – Apple и Goldman Sachs Bank USA – объединились, чтобы создать потенциально мощный финтех в США. Для чего это гигантам, что они предложат своим клиентам и какие риски несет инициатива, разбирался Forbes.

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

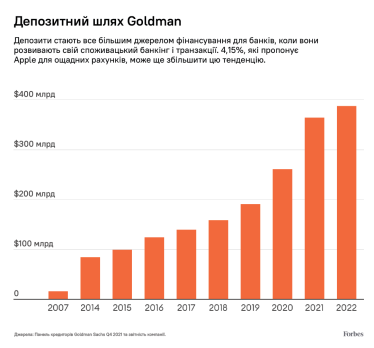

На прошлой неделе один из самых мощных технологических игроков мира – компания Apple ошеломила банковскую индустрию США, выйдя с новостью о запуске нового финансового продукта – депозитного счета.

В то время, когда ставки по депозитам среднестатистического банка составляют менее полпроцента, Apple объявила, что будет предлагать своим вкладчикам 4,15% годовых без лимитов на снятие средств и с гарантированием вкладов Федеральной корпорацией по страхованию депозитов (FDIC ).

Запуск нового продукта происходит в непростое для банковской системы США время: после краха одного из лидеров рынка – Silicon Valley Bank. Вкладчики не спешат открывать депозиты, а финтех-стартапам не хватает средств для развития бизнеса.

У Apple нет банковской лицензии. Компания выступает «витриной» для Goldman Sachs Bank USA, имеющей лицензию и страхование вкладов от FDIC.

На языке финтех-мира Apple – это необанк вроде Chime, Revolut и Monzo. Мощность «яблочного» бренда в мире беспрецедентна, если учесть, что более 2 млрд iPhone на планете теперь будут предлагать услуги Goldman.

Мощный бренд Apple

В 2022 году, еще до краха Silicon Valley Bank, только 27% американцев были «очень или достаточно» уверены в своих банках, по данным ежегодного опроса Gallup «Доверие к институтам». Пиковый показатель в 60% был в 1979 году.

Компания Apple уже десятый год подряд попадает в первую десятку в ежегодном рейтинге лучших мировых брендов по версии Interbrand. Единственный банк, которому удалось достичь первой 25-ки, – JPMorgan. Он занял 24-е место, немного обойдя компанию YouTube.

«Apple движется со скоростью света, в то время как многие банки в час выжимают едва 70 км», – отмечает аналитик Дэн Айвс из Wedbush Securities.

Новый продукт доступен только клиентам с кредитной картой Apple Card. Чтобы открыть учетную запись в необанке, требуется несколько минут, а проценты за расходы, которые называются ежедневными денежными средствами, автоматически перечисляются на счет. Состояние счета доступно на панели управления цифрового кошелька Apple. Теперь у владельцев iPhone есть еще одно преимущество.

«Создать такую экосистему – гениальная идея», – говорит Дэвид Донован, исполнительный вице-президент по финансовым услугам в консалтинговой фирме Publicis Sapient.

Новый депозитный счет – не первая финтехнологическая услуга, которую предлагает гигант из Купертино. В прошлом месяце компания начала предлагать собственную услугу «покупай сейчас, плати позже», по которой клиенты могут разбить платеж на четыре выплаты без дополнительных процентов или комиссий.

В июле 2022-го Apple сделала так, что продавцы прямо из своих iPhone могут принять оплату кредиткой (тап – и все).

Предлагая такие финансовые продукты, компания интегрирует себя в каждый аспект жизни пользователей.

Несмотря на солидную репутацию, во всех этих денежных продуктах роль Goldman Sachs практически незаметна. Вероятно, это говорит о ставке на то, что пользователи больше не видят ценности в мраморных колоннах домов финучреждений и их давней истории.

В этом партнерстве 154-летний Goldman Sachs – это, по сути, инфраструктурный игрок. «Такие партнерские отношения могут сделать банки невидимыми», – считает директор рынков капитала в SouthState Bank Крис Николс.

Финансовая панель управления от Apple

Уже не первый раз, когда компания, не являющаяся игроком банковского рынка, но которой доверяют потребители, пытается стать частью их финансовой жизни. В 1970-х такую попытку предпринимал Sears Roebuck.

Этот некогда крупнейший ритейлер США с брендом, который не уступал мощности Apple, предлагал клиентам открывать депозитные счета и кредитные карты по всей Калифорнии. Некоторое время все шло весьма удачно: в 1980-е Sears купил розничного брокера Dean Witter Reynolds и компанию по продаже недвижимости Coldwell, Baker & Co.

Однако Sears провалился в своем основном бизнесе – ритейле, уступив более технически осведомленным конкурентам Walmart и Target. А подъем Аmazon лишь ускорил крушение Sears: в 2018-м компания подала документы на банкротство.

До появления новых депозитных счетов Apple, помогающих обслуживать Goldman Sachs, ежедневные вознаграждения за расходы по кредитке Apple автоматически перечислялись на Apple Cash: предоплаченную цифровую карту, которая хранилась в цифровом кошельке Apple и выдавалась Green Dot Bank.

Компания хотела, чтобы Apple Cash стал для пользователей средством для перевода денег через iMessage – например, Venmo для PayPal или CashApp для Block.

Компания пытается сделать свой цифровой кошелек полноценной панелью управления финансовой жизнью потребителей. Экономия, денежные переводы, платежи в один тап и кнопка Apple Pay в онлайн-магазине – все под рукой в одном месте.

В конце концов, компания может стремиться стать так называемым суперприложением, таким как китайский AliPay, который начинал как цифровой кошелек для перевода денег между потребителями в 2004-м.

Сегодня AliPay насчитывает 1,3 млрд пользователей и предлагает широкий ассортимент возможностей: от оплаты счетов до доставки еды и покупки билетов. Во второй половине 2021-го розничный бизнес принес компании $41 млрд выручки.

Конкуренты и монополия Apple

Пока Apple пытается создать финансовую панель управления в iPhone для своих пользователей, у традиционных банков проблемы с предоставлением привлекательного пользовательского опыта.

«Банкам придется либо конкурировать с Apple, что будет трудно сделать с цифровым кошельком техногиганта, либо создавать микроуслуги в пределах разных видов кошельков, – говорит Крис Николс. – Яркая и интуитивно понятная панель кошелька Apple – именно то, чего не хватает многим финучреждениям».

Одна из причин, по которой трудно конкурировать с цифровым кошельком Apple, – техногигант не дает доступ третьим лицам к NFC-чипу, технологии, позволяющей расплатиться на кассе в магазине в одно касание. Такая монополия на эксклюзивную технологию дает Apple непомерное преимущество при переговорах с банками-эмитентами.

Когда Apple Pay стал доступен в 2014-м, банки согласились платить Apple 0,15% на транзакции с помощью кредиток, а именно на эту услугу, по сообщению Wall Street Journal, приходится большинство выручки цифрового кошелька.

Такое положение дел особенно досаждает другим цифровым кошелькам, среди которых Google Pay для Android-девайсов. Сообщалось, что Google не берет комиссию с банков-эмитентов. В отличие от Apple, Google разрешает другим компаниям пользоваться своим NFC-чипом.

В 2021 году Google отменил планы запустить возможность открывать текущие счета, привязанные к цифровому кошельку. Закрытый проект под названием Plex должен был давать возможность пользователям следить за собственными финансами, а его партнером выступил Citigroup.

Платежные приложения Venmo и CashApp тоже не могут самостоятельно использовать Apple Pay. Это означает, что пользователям нужно добавить карты приложений в кошелек Apple, чтобы рассчитываться ими в магазинах. Оба приложения запустили услугу оплаты QR-кодом, чтобы обойти монополию Apple на бесконтактные платежи.

Компания Early Warning Services, стоящая за приложением Zelle, которое поддержали семь крупнейших потребительских банков, среди которых JPMorgan Chase, Bank of America и Capital One, решила не бороться с конкурентами за оплату в магазинах со своим новым цифровым кошельком Paze.

Он разработан специально под онлайн-закупки. Клиентам предлагают открыть свои кошельки через приложение их банка и к кошельку будут привязаны карты клиентов из тех семи банков.

Открыв цифровой кошелек, клиент может рассчитываться ими в интернете так же, как и кнопками PayPal или Apple Pay. Успех нового кошелька зависит от того, насколько быстро EWS создаст сеть продавцов, которые добавят возможность оплаты с помощью Paze.

Монополию Apple не могли не заметить финансовые учреждения и регуляторы. В июле на Apple подали коллективный антимонопольный иск по обвинению в том, что эксклюзивное владение технологией бесконтактной оплаты дает техногиганту возможность брать вымогательскую комиссию по эмитентам карт.

В прошлом году антимонопольный орган Европейского союза послал Apple протест по монополии компании на платежную технологию.

Зачем Apple и Goldman сберегательные счета?

Появление депозитных счетов на кошельках Apple, вероятно, связано не столько с желанием увеличить доходы, сколько со стремлением приобщить еще больше владельцев IPhone к финансовым услугам Apple и Goldman.

Согласно Айвсу, у двух миллиардов людей по всему миру есть IPhone, но менее 10% из них используют Apple Card.

Чистая процентная маржа тоже может не быть приоритетом для Goldman.

«Они предлагают депозитные счета с более высокими, чем необходимо, процентными ставками, чтобы создать конкуренцию скорее онлайн-банкам, чем традиционным, – говорит Стивен Бигер, директор по исследованиям финансовых услуг в Argus. – Они уменьшают свою маржу, предлагая такие продукты».

Во время отчета о доходах на прошлой неделе гендиректор Goldman Sachs Дэвид Соломон хвастался соглашением с Apple: «Это позволяет нам углубить отношения с Apple, присоединиться к ее экосистеме и клиентам».

Значительно меньше энтузиазма он проявлял по отношению к своей семилетней американской франшизе Marcus, предоставляющей потребительские банковские услуги, такие как кредиты и депозитные счета. Процентная ставка по депозитным счетам у Marcus составляет 3,9%, что всего на четверть меньше, чем у Apple.

«Мы, конечно, обратили внимание на количество людей, у которых есть одновременно и кредитные карты, и депозитные счета в Marcus, и их немного, – рассказал Соломон. – Мы внимательно проследим за тем, будут ли проявления каннибализации».

С 2020-го отдел Platform Solutions в Goldman, включающий потребительские кредиты и транзакции, обошелся банку в $3 млрд. В ходе отчета банк рассказал, что продал необеспеченные потребительские кредиты на сумму $1 млрд (с $4,5 млрд), которые выдал Marcus. Goldman все еще ищет покупателей на остальные эти кредиты.

Банк также сообщил, что размышляет о продаже GreenSky, финтех-компании, предлагающей потребителям кредиты на ремонт жилья. Goldman купил ее в 2021-м, когда молодую компанию оценивали в $2,24 млрд.

«Мы также рассматриваем стратегические альтернативы в рамках нашей потребительской платформы», – отметил Соломон.

По словам Донована, Goldman сделал ход конем, и вместо того, чтобы тратить собственные деньги на привлечение клиентов, решил присоединиться к огромной экосистеме типа Apple.

И даже двум таким мощным брендам нужно быть осторожными, когда речь идет о регуляторах. Управление контроля денежного обращения США пристально присматривается к сотрудничеству между банками и технологическими компаниями, а Бюро финансовой защиты потребителей уже проводит расследование по выдаче кредитных карт Goldman Sachs.

Следует добавить, что на новом сберегательном счете Apple не может быть более $250 000, то есть больше максимальной суммы страхования FDIC.

«Наибольшая уязвимость банка заключается в потере доверия, ведь культура финучреждения определяется его стабильностью, честностью и упорядоченностью, – сказал в среду исполняющий обязанности руководителя Управления контроля денежного обращения Майкл Хсу. – Культура же техноиндустрии основана на хаосе, «двигайся быстро и все ломай», и верховенстве кода. То, как именно эти культуры сосуществуют ради продвижения открытого банкинга, очень важно».

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.