Трубно-колесный бизнес Виктора Пинчука перестроил логистику. Что он сделал и как ему это помогло?

Покупайте годовую подписку на шесть журналов Forbes Ukraine по цене четырех. Если вы цените качество, глубину и силу реального опыта, эта подписка именно для вас.

В начале полномасштабного вторжения металлургический холдинг Interpipe Виктора Пинчука, 61, получил нового генерального директора. Назначенный в феврале СЕО Interpipe немец Франц Йозеф Маркс не проработал и двух месяцев. Его сменил собственный воспитанник Андрей Коротков, 56. На протяжении более чем 20 лет в компании он руководил трубным департаментом, стальным дивизионом, был заместителем генерального директора и операционным директором. Контракт с Марксом разорван в связи с форс-мажорными обстоятельствами, сообщили в компании.

По оценке Forbes, с февраля по конец июня стоимость Interpipe уменьшилась в 2,2–2,8 раза, до $200–250 млн. После начала полномасштабного российского вторжения компания остановила производство, но перерыв длился недолго. Уже в апреле конвейер был перезапущен, однако проблемы с вывозом на экспорт мешают встать на ноги. Раньше для Interpipe все было просто. Довезли трубы в Одессу и погрузили на суда. После того, как российские корабли заблокировали большинство морских портов Украины, компания выстраивает сверхсложные логистические маршруты.

Задача со звездочкой для Короткова – вернуться к довоенным продажам. Как он намерен это сделать?

Новые пути

Вы возглавили компанию в самом начале войны. Что было самым трудным за это время?

Наша история типична. 24 февраля, после первых взрывов в Днепре, Interpipe остановил все предприятия, отпустил людей домой и организовал дежурство на заводах, чтобы избежать возможных краж. В таком режиме компания прожила весь март.

Однако это не единственные проблемы, с которыми Interpipe столкнулся. На тот момент на пути к клиентам было много тысяч тонн продукции. Особенно сложной была ситуация в портах Одессы и Черноморска, поскольку продукция, которая должна была быть погружена на суда, оказалась заблокированной.

Как вы реагировали?

Начали вывозить продукцию в Европу автомобильным и железнодорожным транспортом с последующей перевалкой через порты. Однако появилась новая проблема – уменьшилось количество автомобильных перевозчиков. После 24 февраля ни одна европейская компания не предоставляла свои автомобили для вывоза продукции из Днепра или Никополя. В то же время украинские перевозчики повысили цены на собственные услуги. Более того, все украинские экспортеры направили свои транспортные потоки через ближайшие порты Румынии, оказавшиеся неспособными переработать весь объем новых грузов. К примеру, у румын отсутствовал опыт перевалки труб и железнодорожных колес. Однако постепенно новая система перевозок начала формироваться.

Все это время перевозчикам мешали ракетные удары по разным объектам инфраструктуры в новых транспортных коридорах. К примеру, сейчас нет железнодорожного сообщения между Одессой и Измаилом. Для Interpipe это проблема, поскольку легче загрузить один вагон 60 тоннами продукции, чем заказывать три фуры.

Отгружаете продукцию именно через румынские порты?

Да, это основные порты отгрузки для нас. Мы также стараемся наладить коридор на север Европы. Но это не польские порты в Гданьске или Гдыне, поскольку ранее с трубами они не работали. Решили переваливать еще через порты Бельгии и Нидерландов. Однако этот коридор – еще более долгий путь, чем через Румынию.

Довезти продукцию автомобилями или по железной дороге в страны Бенилюкса сложно и дорого. Поэтому Interpipe пытается освоить перевозку на северо-запад Европы через Дунай. Сначала продукция довозится автомобилями до украинского порта Измаила, откуда на морской барже отправляется в румынский порт Галац и после уже на речных баржах идет вверх по течению Дунаем к северо-западу Европы. Однако пока это только тестовые партии.

Как повысились затраты на перевозку продукции?

Стоимость транспортировки выросла в 2,5–3,5 раза от украинского завода до клиента. Цифры сильно разнятся в зависимости от разных транспортных схем. Если в довоенное время затраты на логистику занимали 3–4% в себестоимости продукции, то сейчас они увеличились не менее чем в 2,5 раза.

Новая реальность

Как изменились доли продаж на внутренний рынок и экспорт?

По итогам 2021 года доли продаж на экспорт и на внутренний рынок составляли 82% и 18% соответственно. С 24 февраля продажи в Украине сильно уменьшились: война негативно повлияла и на нефтегазовый сектор, и на строительный, поскольку вся юго-восточная часть страны охвачена войной. Однако предприятия НАК «Нафтогаз Украины» в других регионах продолжают работать, а Interpipe продолжает сотрудничать с ними, снабжая их трубами. Кроме того, «Укрзализныця» и некоторые частные предприятия продолжают заниматься ремонтом вагонов и, соответственно, заказывать у нас колеса.

Какие у вас производственные планы?

В мае-июне загрузка мощностей по производству труб в среднем составила 60–70% от довоенного уровня, железнодорожных колес – 45–50%. В планах на третий квартал сохранить этот уровень, по возможности повысить его на 5–10%.

Где вы видите будущее компании? На каких рынках?

Война не слишком повлияла на наши рынки сбыта. Напомню, что после введения в 2019–2021 годах соответствующих пошлин и эмбарго со стороны Таможенного союза на украинскую трубную и железнодорожную продукцию Interpipe не поставляет свою продукцию на этот рынок.

Вообще, с 2014 года активно диверсифицируем свои рынки сбыта, главными из которых сейчас являются Евросоюз, Ближний Восток и США. Компания поставляет продукцию в 80 стран мира, на все основные рынки металлопотребления, кроме Японии и Китая. Также разрабатываем новые продукты для наших клиентов, потому что спрос на них зависит не от войны в Украине, а от тенденций развития нефтегазовой, строительной и железнодорожной индустрий в мире.

Загрузка мощностей по производству труб в среднем составила 60–70% от довоенного уровня, железнодорожных колес – 45–50%.

Вошли в определенные премиальные ниши на мировом трубном рынке, например газогерметичных соединений сверхвысокого уровня для нефтегазовой отрасли Ближнего Востока и США. Кроме того, разрабатываем и поставляем новые трубы для клиентов в сфере машиностроения и строительства Европы.

Ситуация с продажами железнодорожных колес несколько сложнее, поскольку большая доля была за рынками СНГ. Однако мы интенсифицируем сотрудничество с европейскими, турецкими, индийскими железнодорожными компаниями. На этих рынках сильнее конкуренция, их емкость меньше, однако Interpipe способен работать в премиальных нишах, например колес для пассажирских скоростных поездов.

Украина уже потеряла около 30% сталеплавильных мощностей. В основном это советские гиганты вроде ММК им. Ильича и «Азовстали». Каким вы видите будущее украинской металлургии?

После войны очень остро встанет вопрос коренной модернизации производственных мощностей. Без этого у украинской металлургии будет проблематичное будущее. Европа не будет делать исключений для нашей продукции, если мы не модернизируем производство в соответствии с экологическими требованиями.

Оставшиеся на подконтрольной Украине территории заводы способны производить ординарный, неширокий сортамент металлопродукции по устаревшим технологиям, то есть у них плохо развита диверсификация. К примеру, «Запорожсталь» выпускает рулонную и листовую сталь, «АрселорМиттал Кривой Рог» – сортовой прокат.

Interpipe чувствует себя увереннее, поскольку наши производства используют более современные технологии. К примеру, до 2012 года производство стали осуществлялось устаревшим, экологически грязным мартеновский способом. Однако мы инвестировали $1 млрд в современный электросталеплавильный комплекс «Интерпайп Сталь».

Что вы порекомендуете «Метинвесту», АМКР, у которых вы покупали сырье? Вам есть чем его заместить?

В последнее время Interpipe закупал у «Метинвеста» немного рулонной стали и передельного чугуна. Однако в настоящее время полностью потерян ММК им. Ильича, откуда поставлялась рулонная сталь на «Интерпайп НМТЗ» для производства сварных труб. Другое предприятие «Метинвеста», «Запорожсталь», также выпускающее рулонную сталь, не может заменить эту потерю, поскольку не выпускает тех видов этой продукции, которые нужны Interpipe. Кроме того, сейчас объемы производства на «Запорожстали» очень ограничены.

Несколько лучше обстоят дела с чугуном. Все металлургические предприятия производят это сырье – и «АрселорМиттал Кривой Рог», и Днепровский металлургический комбинат, и «Запорожсталь». Interpipe продолжает закупать чугун у «Метинвеста».

В последние годы Interpipe лишь эпизодически сотрудничал с «АрселорМиттал Кривой Рог». Сейчас этому комбинату очень тяжело. У него гораздо больший масштаб деятельности, чем у нас, поэтому на него намного больше влияют логистические проблемы. Если украинским металлургическим предприятиям не удается их решить, производство будет поддерживаться лишь в ограниченном объеме. А быстро расширить транспортные коридоры сейчас невозможно. Ведь к новым логистическим цепочкам не приспособлена не только УЗ, но и железные дороги соседних стран. Кроме того, нет достаточного количества перегрузочных баз на границах.

Interpipe в цифрах

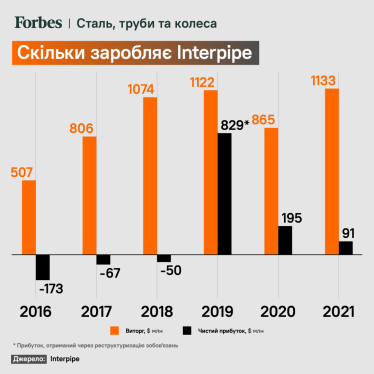

В 2021 году Interpipe сократил чистую прибыль на 53,2%, до $91,32 млн. Выручка выросла на 30,9%, до $1,13 млрд. В 2021 году компания произвела 972 000 т стали (+28,2% до 2020 года), 172 000 т железнодорожной продукции (-9,5%) и 615 000 т труб (+32,5%).

Больше всего продукции продано на рынке Украины – на $300,2 млн (+32,8%). На втором месте Европа – $287,03 млн (+20,2%), а на третьем – США, $223,43 млн (рост в 3,4 раза).

Международная поддержка

США на год отменили 25-процентную пошлину на украинскую сталь. Когда возобновите поставки американским потребителям?

В начале третьей декады июня Interpipe впервые с начала войны отправил судно с трубами в США. Надеюсь, что в 20-х числах июля отправим второе.

Сейчас США сохраняют 23,75-процентную пошлину на украинские линейные трубы и 27,8-процентную пошлину на украинскую OCTG-продукцию. Однако временное снятие пошлины в размере 25%, введенной еще при Дональде Трампе, увеличивает экономическую целесообразность возобновления продаж труб в США. Увеличение добычи нефти в Северной Америке стимулировало рост цен на трубы. Поэтому даже с учетом уплаты антидемпинговой пошлины эффективность продаж Interpipe на этом рынке выросла на 10%. Правда, в мае-июне подорожание трубной продукции на рынке США замедлилось.

После 24 февраля Interpipe еще не отгружал стальную заготовку и железнодорожные колеса в США из-за удорожания логистики. Пока это экономически нецелесообразно.

Также ЕС отменил на год пошлины и квоты для украинских товаров. Каков эффект?

Это немного улучшило экономику наших продаж. Однако в Европе ситуация иная: цены на трубы выросли не слишком сильно, как в США. Правда, в апреле-мае на европейском рынке, когда продукция Interpipe временно не поставлялась, наблюдался дефицит труб, что повлекло за собой небольшой ценовой скачок на несколько процентов. Кроме того, ЕС отказался от белорусских и российских труб. Однако сейчас этот ажиотаж спал, поскольку европейцы увидели, что Interpipe способен регулярно поставлять свои трубы.

Также в европейские страны поступила партия труб из Китая, в качестве страховки. Однако очень сильное влияние китайская продукция оказывает на рынке Ближнего Востока. Поэтому там практически не дорожают трубы для нефтегазовой отрасли.

Как управляется компания

Как изменилась система управления в Interpipe после начала войны?

Существенных изменений в системе управления бизнесом не произошло – нет нужды. Вся команда на месте – и в Украине, и в зарубежных офисах. Структура управления не поменялась.

Однако многие вопросы команда начала решать более оперативно, возникли новые специфические операционные вопросы. Для этого мы создали несколько операционных штабов, занимающихся благотворительностью, волонтерством, безопасностью. С этой целью некоторые менеджеры получили дополнительные возможности.

Владелец Interpipe Виктор Пинчук насколько активно интересуется положением дел компании? Может, на время войны он планирует взять на себя операционное управление?

Виктор Пинчук неравнодушен к положению дел в Interpipe. Он оперативнее, чем мы, решает те или иные гуманитарные вопросы, которые встают перед компанией на его уровне. Насколько я знаю, он не собирается возвращаться к операционному управлению бизнесом. Для этого есть другие люди, выполняющие поставленные перед ними задачи.

С чем связаны кадровые пертурбации, произошедшие в топ-менеджменте компании в 2022 году? 1 февраля на должность генерального директора Interpipe был назначен Франц Йозеф Маркс. Он остается в компании?

Да, с 1 февраля Франц Йозеф Маркс приступил к исполнению обязанностей генерального директора, однако после начала войны он покинул территорию Украины. После этого он еще некоторое время сотрудничал с Interpipe. Однако заниматься удаленно операционным управлением таким бизнесом, как наша компания, практически невозможно, тем более в кризисных ситуациях. Поэтому в марте было принято решение об освобождении г-на Маркса от исполнения обязанностей генерального директора, избрании меня в состав совета директоров и назначении генеральным директором. Однако г-н Маркс остается в составе совета директоров Interpipe.

Ощущаете ли дефицит персонала?

Сейчас главная цель – сохранить персонал и обеспечить уровень доходов, который позволит сотрудникам содержать себя и свои семьи. После начала войны часть персонала уволилась по разным причинам. Кроме того, 840 человек пошли служить в армию. Поэтому на отдельных участках мы ощущаем дефицит.

Всем нашим сотрудникам, ушедшим в армию, мы оказываем всяческую помощь в вопросах обмундирования, защиты и медикаментов. Несколько из них были ранены, и Interpipe сопровождает процесс их реабилитации в медучреждениях. Кроме того, мы поддерживаем семьи погибших работников, никого не забываем.

Каков ваш план на случай негативного развития военной ситуации?

Наше производство и технологии перенести нельзя. Для этого нет подготовленных мест. Поэтому у Interpipe нет «плана Б» для релокации производства. В случае ухудшения ситуации базовый вариант – консервация производства и обеспечение безопасности работников. Этот вариант похож на тот, который мы проходили в марте.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.