Правительства разных стран начали активно бороться с монополией крупнейших технологических компаний – Alphabet, Amazon, Apple, Meta и Microsoft. Все для того, чтобы дать дорогу меньшим компаниям, предлагающим аналогичные услуги или продукты. The Economist рассказал о трех компаниях, которые не просто выстояли в мире техногигантов, но и добились немалого успеха. Forbes предлагает обзор материала.

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

В 2023 году рыночная стоимость пяти американских цифровых гигантов – Alphabet, Amazon, Apple, Meta и Microsoft – выросла на 50%, до $9 трлн. Это почти четверть S&P 500, индекса крупнейших американских компаний (выросшего за тот же период всего на 17%).

На эту пятерку приходится почти 60% продаж, доходов и расходов на исследования и разработки, которые демонстрируют компании в индексе. Ожидается, что эти пятеро станут главными победителями ИИ-революции.

Такое доминирование привлекает внимание правительства. Во вторник, 12 сентября, начались судебные заседания по крупнейшему антимонопольному делу за 20 лет против Google и его материнской компании Alphabet. А закон ЕС окрестил большую пятерку «хейткиперами», что запрещает им монополизировать услуги и дискриминировать тех, кто предоставляет аналогичные услуги на их платформах.

Критики сетуют, что техногиганты стали такими большими, что не дают жизни другим, гораздо меньшим компаниям в технологической экосистеме. Спросите Snap, Spotify или Zoom.

Но дело в том, что такие гигантские компании, как Apple или Alphabet, в основном обращают внимание на рынки, которые могут заметно увеличить их выручку. К слову, прошлогодняя общая выручка вышеупомянутой пятерки достигла $1,5 трлн.

Такой подход означает, что они игнорируют меньшие рынки, которые могут быть достаточно прибыльными. Изобретательные компании, которым удается определить такие рынки и удовлетворить их потребности, могут преуспевать в тени гигантов. Вот три примера успешных нишевых компаний.

Garmin

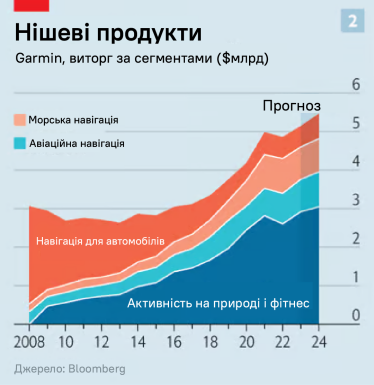

Основанная в 1989 году, компания стала пионером коммерческого использования систем GPS-навигации. В 2008 году ей принадлежала треть рынка портативных навигационных устройств, в основном навигаторов для авто, которые составляли 72% продаж Garmin.

Но вот Google выпускает свое приложение Google Maps для Android в 2008-м, а через четыре года и для iPhone. Такой шаг отнял у Garmin существенную долю рынка автомобилистов, которые теперь могли просто воспользоваться картами в смартфоне. Это привело к тому, что в 2014-м сегмент автомобильной навигации сократился на половину, до $1,2 млрд, по сравнению с шестью годами ранее.

Год спустя на Garmin обрушился еще один удар: Apple выпустила свои первые смартчасы, которые угрожали сорвать продажи девайсов для фитнеса и активности на природе от Garmin. Но компания устояла.

Она сосредоточилась на роскошных часах и фитнес-трекерах, часть из которых стоит в несколько раз дороже самого дорогого Apple Watch. Благодаря такой стратегии компания сформировала базу верных пользователей, преимущественно бегунов, скалолазов и других любителей активного отдыха. У Марка Цукерберга, гендиректора Meta, тоже есть свои часы от Garmin.

Джордж Ливидас из инвестиционной фирмы Upslope Capital считает, что Garmin – это одна из немногих компаний, создавшая премиум-бренд на рынке, где есть продукты Apple. Годовая выручка компании составляет примерно $5 млрд, что почти вдвое больше, чем когда Apple Watch впервые попал на полки магазинов. Смартчасы и фитнес-трекеры составляют примерно 60% продаж Garmin, а остальное приносят профессиональные морские и авиационные навигационные системы.

Dropbox

Dropbox – еще одна компания, которой удалось удачно занять недооцененную нишу. Когда-то Стив Джобс махнул рукой на эту сан-францисскую компанию, предлагающую облачные хранилища, потому что она скорее «опция, чем продукт».

Со времени своего основания в 2008-м Dropbox соперничает с Apple, Google и Microsoft (а некоторое время и с Amazon). Крупные соперники предлагают место для хранения файлов в качестве бонуса, и хотя они часто бесплатные, им не хватает функциональности, которая есть у Dropbox.

По словам экспертов, компания быстро поняла, что пользователям нужно не просто место, куда можно забросить свои файлы. Фотографы и другие креативные профессионалы хотят хранилище для файлов высокого разрешения, которое не ограничивало бы файлы в размере.

Такие пользователи часто готовы платить за подобные удобства. А благодаря новым возможностям, среди которых ИИ-инструмент для поиска и аннотации документов, Dropbox продолжает привлекать новых подписчиков.

MercadoLibre

Географическое положение тоже может быть нишей. Казалось, что аргентинская компания е-торговли MercadoLibre уже могла прощаться со своими крупнейшими рынками, когда в Бразилию и Мексику пришел Amazon – в 2012-м и 2013-м соответственно. Но не тут-то было.

10 лет спустя на MercadoLibre приходится четверть всей электронной торговли в Латинской Америке. Наибольшую конкуренцию Amazon составил компании в Мексике, но и там рыночная доля техногиганта в два раза меньше доли MercadoLibre.

Такого успеха аргентинской компании удалось добиться благодаря приспособлению бизнес-модели к местным условиям. MercadoLibre быстро смекнула, что плохая инфраструктура, которая влечет за собой повышение затрат для продавцов и худший опыт закупок для покупателей, является препятствием для роста.

В последние 10 лет компания вкладывает деньги в собственную логистическую сеть, которой перевозит 90% своих посылок. Ее платежный сервис MercadoPago очень популярен в регионе, где процветает мошенничество. А небольшие, но важные детали, такие как подсказки для покупателей, где найти бесплатную доставку, помогли завоевать доверие экономных латиноамериканцев.

В апреле Amazon начал сокращать персонал по всему миру, а MercadoLibre объявила о планах нанять 13 000 человек.

Инфографика изменения выручки Garmin, Dropbox и MercadoLibre по отношению к выпуску продуктов конкурентами. Фото адаптация с The Economist

Рецепт успеха

Впрочем, мало просто найти свою нишу, чтобы добиться успеха в мире техногигантов. Garmin, Dropbox и MercadoLibre отличаются и такими особенностями:

- по крайней мере один из учредителей занимает руководящую должность в компании;

- прицельное внимание – на развитие продуктов;

- умение дождаться результатов долгосрочных инвестиций;

- лидеры, которые сосредоточены не только в квартальных целях.

Да и умение обеспечить доходы тоже играет ключевую роль. В 2022-м чистый доход Garmin достиг $974 млн, Dropbox – $553 млн, а MercadoLibre – $480 млн. Да, это не $60 млрд Alphabet или $100 млрд Apple. Но оперативные маржи этой троицы смотрятся даже очень заманчиво. Рыночная капитализация Garmin выросла втрое, более чем до $20 млрд с 2015 года. В MercadoLibre она увеличилась в пять раз, до $70 млрд, а Dropbox оценивается в $10 млрд.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.