Уряди різних країн почали активно боротися з монополією найбільших технологічних компаній – Alphabet, Amazon, Apple, Meta і Microsoft. Усе заради того, щоб дати дорогу меншим компаніям, які пропонують аналогічні послуги чи продукти. The Economist розповів про три компанії, які не просто вистояли у світі техногігантів, а й досягли чималого успіху. Forbes пропонує огляд матеріалу.

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

Цьогорічна ринкова вартість п’ятьох американських цифрових гігантів – Alphabet, Amazon, Apple, Meta і Microsoft – зросла на 50%, до $9 трлн. Це майже чверть S&P 500, індексу найбільших американських компаній (який зріс за той самий період лише на 17%).

На цю п’ятірку припадає майже 60% від продажів, прибутків і витрат на дослідження і розробки, які демонструють компанії в індексі. Очікується, що ці п’ятеро стануть головними переможцями ШІ-революції.

Таке домінування привертає увагу урядів. У вівторок, 12 вересня, розпочалися судові засідання у найбільшій антимонопольній справі за 20 років проти Google та його материнської компанії Alphabet. А закон ЄС охрестив велику пʼятірку «гейткіперами», що забороняє їм монополізувати послуги і дискримінувати надавачів аналогічних послуг на їхніх платформах.

Критики нарікають, що техногіганти стали такими великими, що не дають життя іншим, значно меншим компаніям у технологічній екосистемі. Запитайте Snap, Spotify чи Zoom.

Та річ у тім, що такі велетенські компанії, як Apple чи Alphabet, переважно спрямовують свою увагу на ринки, котрі можуть помітно збільшити їхні виторги. До слова, торішній загальний виторг вищезгаданої п’ятірки сягнув $1,5 трлн.

Такий підхід означає, що вони ігнорують менші ринки, які потенційно можуть бути достатньо прибутковими. Винахідливі компанії, яким вдається визначити такі ринки й задовольнити їхні потреби, можуть процвітати у тіні гігантів. Ось три приклади успішних нішевих компаній.

Garmin

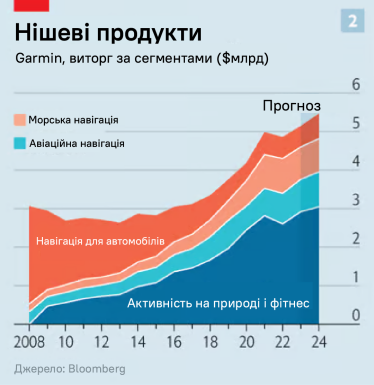

Заснована у 1989-му, компанія стала піонером комерційного використання систем GPS-навігації. У 2008-му їй належала третина ринку портативних навігаційних пристроїв, переважно навігаторів для авто, які становили 72% продажів Garmin.

Аж ось Google випускає свій застосунок Google Maps для Android у 2008-му, а за чотири роки й для iPhone. Такий крок забрав у Garmin істотну частку ринку автомобілістів, які тепер могли просто скористатися мапами у смартфоні. Це призвело до того, що у 2014-му сегмент автомобільної навігації скоротився на половину, до $1,2 млрд, як порівняти із шістьма роками раніше.

Рік по тому Garmin зазнала ще одного удару: Apple випустила свій перший смартгодинник, який загрожував підірвати продажі девайсів для фітнесу і активності на природі від Garmin. Та компанія встояла.

Вона зосередилася на розкішних годинниках і фітнес-трекерах, частина з яких коштує у кілька разів дорожче за найдорожчий Apple Watch. Завдяки такій стратегії компанія сформувала базу вірних користувачів, які переважно є бігунами, скелелазами та іншими любителями активного відпочинку. У Марка Цукерберга, гендиректора Meta, теж є свій годинник від Garmin.

Джордж Лівідас з інвестиційної фірми Upslope Capital вважає, що Garmin – це одна із небагатьох компаній, яка створила преміум-бренд на ринку, де є продукти Apple. Річний виторг компанії становить приблизно $5 млрд, що майже вдвічі більше, ніж коли Apple Watch уперше потрапив на полиці магазинів. Смартгодинники і фітнес-трекери складають майже 60% продажів Garmin, а решту приносять професійні морські та авіаційні навігаційні системи.

Dropbox

Dropbox – ще одна компанія, якій вдалося успішно зайняти недооцінену нішу. Колись Стів Джобс махнув рукою на цю сан-франциську компанію, що пропонує хмарні сховища, бо вона радше є «опцією, ніж продуктом».

Від часу свого заснування у 2008-му Dropbox змагається з Apple, Google і Microsoft (а деякий час і з Amazon). Більші суперники пропонують місце для зберігання файлів як бонус, та хоч вони часто безплатні, їм бракує функціональності, яка є у Dropbox.

За словами експертів, компанія швидко зрозуміла, що користувачам потрібне не просто місце, куди можна закинути свої файли. Фотографи та інші креативні професіонали хочуть сховище для файлів високої роздільної здатності, яке б не обмежувало файли у розмірі.

Такі користувачі часто ладні платити за подібні зручності. А завдяки новим можливостям, серед яких ШІ-інструмент для пошуку і анотації документів, Dropbox продовжує приваблювати нових підписників.

MercadoLibre

Географічне розташування теж може бути нішею. Здавалося, що аргентинська компанія е-торгівлі MercadoLibre вже могла прощатися зі своїми найбільшими ринками, коли у Бразилію і Мексику прийшов Amazon – у 2012-му і 2013-му відповідно. Та не так сталося, як гадалося.

10 років по тому на MercadoLibre припадає чверть усієї електронної торгівлі у Латинській Америці. Найбільшу конкуренцію Amazon склав компанії у Мексиці, але і там ринкова частка техногіганта вдвічі менша за частку MercadoLibre.

Такого успіху аргентинській компанії вдалося досягти завдяки пристосуванню бізнесової моделі до місцевих умов. MercadoLibre швидко зрозуміла, що погана інфраструктура, яка спричиняє підвищення витрат для продавців і гірший досвід закупів для покупців, є перешкодою для зростання.

Протягом останніх 10 років компанія вкладає гроші у власну логістичну мережу, якою перевозить 90% своїх посилок. Її платіжний сервіс MercadoPago дуже популярний у регіоні, де процвітає шахрайство. А невеликі, але важливі деталі, такі як підказки для покупців, де знайти безплатне доставлення, допомогли завоювати довіру економних латиноамериканців.

У квітні Amazon почав скорочувати персонал по всьому світу, а MercadoLibre оголосила про плани найняти 13 000 людей.

Інфографіка зміни виторгу Garmin, Dropbox і MercadoLibre відносно випуску продуктів конкурентами. Фото адаптація з The Economist

Рецепт успіху

Втім, мало просто знайти свою нішу, щоб досягти успіху у світі техногігантів. Garmin, Dropbox і MercadoLibre вирізняються ще такими особливостями:

- принаймні один із засновників обіймає керівну посаду у компанії;

- прицільна увага – до розвитку продуктів;

- вміння дочекатися результатів довгострокових інвестицій;

- лідери, які зосереджені не лише на квартальних цілях.

Та й уміння забезпечити доходи теж відіграє ключову роль. У 2022-му чистий дохід Garmin сягнув $974 млн, Dropbox – $553 млн, а MercadoLibre – $480 млн. Так, це не $60 млрд Alphabet чи $100 млрд Apple. Але оперативні маржі цієї трійці виглядають навіть дуже привабливо. Ринкова капіталізація Garmin зросла втричі, більш як до $20 млрд з 2015 року. У MercadoLibre вона збільшилася вп'ятеро, до $70 млрд, а Dropbox оцінюють у $10 млрд.

Ви знайшли помилку чи неточність?

Залиште відгук для редакції. Ми врахуємо ваші зауваження якнайшвидше.