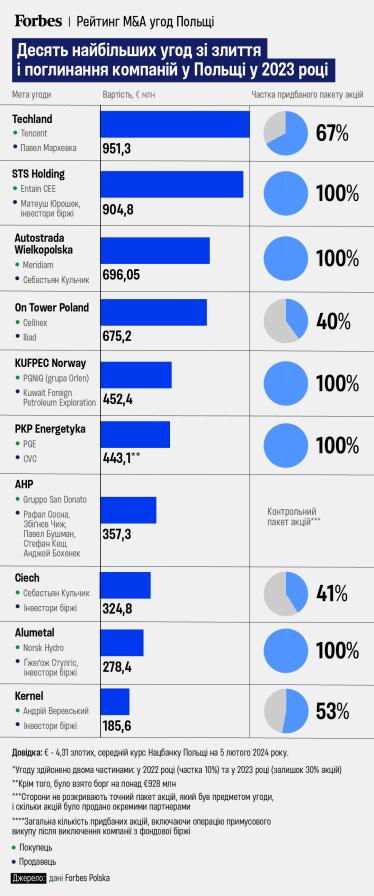

На рынке слияний и поглощений компаний в Польше в 2023 году в центре внимания находились сферы игр, энергетики, потребительских товаров и «зеленой» трансформации. Первую скрипку сыграли польские частные предприниматели – они никогда не были столь активны. Forbes Polska сделал рейтинг 10 крупнейших M&A соглашений Польши за прошлый год

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

Слияния и поглощения компаний считаются хорошим барометром того, куда двигается экономика. Рейтинг 2023 года дает повод говорить об улучшении, если сравнивать его с десяткой 2022-го.

В 2022 году рейтинг M&A Польши закрыл соглашение на сумму €127,61 млн. В 2023-м нижним порогом для попадания в десятку стали €185,61 млн, которые основатель крупнейшего украинского агрохолдинга Kernel Андрей Веревский отдал за делистинг агрокомпании.

Forbes Polska не удалось включить в рейтинг-2023 две большие сделки: приобретение Velvet Care BC Partners и Becherovki Maspex. Компании не захотели вскрывать стоимость этих покупок.

Война в Украине и бизнес в Польше

Активность инвесторов особенно впечатляет, если сравнивать с ситуацией в мире. «Когда в Польше был стабильный рост на 5-10%, стоимость M&A сделок на рынках США и Европы упала на 30%. Это не может не радовать», – говорит Яцек Хведорук, управляющий директор и партнер Rothschild & Co.

На это повлияло то, что инвесторы уже капитализировали российскую агрессию в Украине. Инфляция и удорожание стоимости денег остается проблемой. Крупнейшим экономикам мира понадобилось больше времени, чем ожидалось, чтобы справиться с инфляцией.

Высокая стоимость денег повлияла не только на бизнесы, которые приносили стабильную, но невысокую прибыль (недвижимость, логистика, инфраструктура). Задела она и технологический сектор, потерявший часть поддержки венчурного капитала. Инфляция стала ночным кошмаром и для потребителей. Результат этого – показатели компаний потребительских товаров и B2B-фирм, которые их обслуживают.

Но эти неблагоприятные обстоятельства не помешали Павлу Мархевцу совершить рекордное соглашение по продаже контрольного пакета акций своей компании Techland, создавшей серию игр Dying Light. Точная стоимость приобретения на китайском Tencent не разглашается, но второго по величине разработчика игр в Польше оценивают в около €2 млрд.

Пони Ма Хуатенг, глава и главный исполнительный директор Tencent Holdings Ltd., посещает IТ-саммит в Китае (Шэньчжэнь) в гостевом доме Wuzhou Guest House Фото Getty Images

Аналогичным образом Матеуш Юрошек продал крупнейшую польскую букмекерскую контору STS Holding. Британская группа Entain, консолидирующая рынок азартных игр, предложила €904,87 млн за всю компанию, превышающую даже рекордную оценку STS во время ковидного бума.

«Всегда найдется покупатель на хорошие активы. В экономике появилась группа талантливых людей – предпринимателей, менеджеров, советников, способных построить действительно крупный и заметный бизнес», – комментирует Михал Токарский, партнер и руководитель департамента финансового консалтинга компании Deloitte.

Гигант выводит компанию с биржи

«Низкие оценки фондового рынка способствовали рынку слияний и поглощений с точки зрения покупателей. Предприниматели или фонды, думавшие о продаже компаний, вряд ли рассматривали IPO, а инвесторы прочесывали фондовую биржу в поисках привлекательных инвестиционных возможностей», – объясняет Павел Буковинский, партнер EY.

Такую возможность заметил Себастьян Кульчик, собравший более 95% акций Ciech и находящийся в процессе делистинга компании с фондовой биржи. Насколько привлекателен этот шаг, лучше всего свидетельствует аналогичная стратегия Михала Соловова, самого богатого поляка.

В период с 2014-го по 2018-й Соловов организовал делистинг трех своих важнейших активов: Synthos, Cersanit и Barlinek. С тех пор ему удалось почти удвоить стоимость этих активов, как и дивидендов, которые он мог выплатить себе как 100%-ный акционер.

«Новой тенденцией стали сделки в промышленном секторе в результате размещения производств в Центральной Европе, связанного с вызовами ESG и переходом на чистые технологии», – рассказывает Яцек Хведорук из Rothschild & Co.

Покупка Ecowipes фондом Cornerstone подпадает под эту категорию. Ожидается, что производитель биоразлагаемых салфеток, заменивший пластик бумажной массой, сможет масштабироваться с новым владельцем.

Второе такое соглашение – покупка компании Pfleiderer, производителя деревянных плит для западноевропейских производителей мебели и строительных материалов. В этом случае для покупки бизнеса свои усилия объединили крупный польский предприниматель по мебельной отрасли Богдан Качмарек и фонд Innova.

«Из-за «зеленого» перехода и связанной с ним неопределенности относительно технологий будущего оценки активов в промышленном секторе низкие. Это возможность для крупных польских предпринимателей выгодно инвестировать средства, которые приносит им основной бизнес», – объясняет Яцек Хведорук из Rothschild & Co., который консультировал по поводу покупки Ecowipes и Pfleiderer.

10 крупнейших M&A соглашений Польши в 2023 году. Рейтинг Forbes Polska Фото инфографика Forbes Украина

10 крупнейших сделок слияний и поглощений

1. Techland. Покупатель: Tencent (€951,27 млн)

Продав контрольный пакет акций (67%) Techland китайской Tencent, Павел Мархевка совершил наибольшее соглашение по слиянию и поглощению 2023 года. Основатель Techland воспользовался мировой тенденцией консолидации игрового сектора, где уже давно идут жесткие гонки между Sony, Microsoft и Tencent.

Китайцы проигрывают эту гонку и решительно настроены на борьбу. В Польше им негде было разогнаться, поскольку кроме CD Projekt, которая недоступна для покупки, не было компаний достаточного размера. Только выход игры «Dying Light 2» изменил это.

Из-за нововведений в Китае Tencent приложила много усилий, чтобы выйти за пределы китайского рынка игр, которым она активно овладевала. В середине декабря 2023 года китайское правительство, в частности, запретило награждать игроков за ежедневный вход в игру и поощрять пользователей к трансляции игр в прямом эфире. Это повлияло на акции Tencent, потерявшей тогда $80 млрд капитализации.

Чтобы диверсифицировать свой бизнес, компания создала в Калифорнии студию Lightspeed, работающую над игрой «Last Sentinel». Покупка Techland, разрабатывающая новую франшизу фэнтезийных игр, хорошо вписывается в стратегию Tencent развития оригинальной интеллектуальной собственности в секторе консольных игр AAA любой ценой.

«Вы можете видеть, что она пытается двигаться быстрее и инвестировать в игры более агрессивно, чем ее иностранные конкуренты», – подытожил эту стратегию Серкан Тото, руководитель консалтинговой фирмы Kantan Games, специализирующейся на играх.

2. STS Holding. Покупатель: Entain CEE (€904,87 млн)

Биржевое происшествие крупнейшей польской букмекерской компании STS длилось всего два года. Но Матеуш Юрошек, ее основатель, не мог упустить такой случай. Лондонская группа Entain, которая консолидирует сектор азартных игр, оценила STS в €904,87 млн. Это больше, чем она стоила в конце ковидного бума. В результате британцы заплатили €626,45 млн за 69% акций, принадлежавших семье Юрошеков.

Британской группе, которую основали четыре американских предпринимателя во главе со Стивом Барлоу, уже более 20 лет. Ее история началась с покупки германского онлайн-казино Casino-Club. С тех пор компания выросла в основном благодаря поглощениям в США, Канаде, Хорватии и Нидерландах.

Это соглашение даст возможность Матеушу Юрошеку заняться развитием одного из крупнейших фемили-офисов в стране (застройщик Atal – это еще один крупный актив семьи). После привлечения почти €464,03 млн наличными деньгами возможности платформы семейных инвестиций значительно выросли.

3. Autostrada Wielkopolska. Покупатель: Meridiam (€696,05 млн)

Ян Кульчик ассоциировался, прежде всего, с двумя вещами: приватизацией и автомагистралью в Германию. Первого направления уже давно нет, а теперь его сын Себастиан избавился и от второго, сделав последний шаг, чтобы упорядочить имущество семьи.

Продажа дорожной компании Autostrada Wielkopolska тянулась долго, но в конце концов ее приобрел французский фонд Meridiam, специализирующийся на инвестициях в инфраструктуру, за €696,05 млн.

В 2005 году Тьерри До основал Meridiam при поддержке AECOM Technology и группы Crédit Agricole и сейчас управляет активами на сумму около $18 млрд на трех континентах. Фонд уже присутствовал на польском рынке как акционер компаний, управляющих платными участками автомагистрали А2.

Великопольская автомагистраль, по которой проезжают сотни транспортных средств, зарегистрированных в Украине или везущих гуманитарную помощь для граждан Украины. Фото с Facebook страницы Autostrada Wielkopolska

Благодаря инвестиции в инфраструктуру Себастиан Кульчик имеет неплохой рантье-бизнес, который в прошлом году принес ему около €70 млн чистой прибыли. Но этот результат не всегда был так хорош, срок действия концессии истекает в 2037 году, а вложенный в нее капитал оставался замороженным.

Это соглашение позволило Себастиану Кульчику разблокировать средства и наконец-то устроить инвестиционную группу на свой лад. Над этим он начал работать еще до закрытия соглашения с французами. Весной он объявил о своем плане поглотить химическую компанию Ciech, ставшую его основным бизнес-активом после продажи автомагистрали.

4. On Tower Poland. Покупатель: Cellnex (€675,17 млн)

Это соглашение состоялось в два этапа. В 2022 году французский миллиардер Ксавье Ньель (Iliad) продал 10% своих акций в польской компании телекоммуникационной инфраструктуры On Tower Poland испанской фирме Cellnex, которой уже принадлежало 60% On Tower. В прошлом году испанский мобильный оператор приобрел оставшиеся 30% и теперь владеет польской компанией единолично. Общая сумма обоих сделок составляет €675,17 млн.

Ньелю удалось заработать на этом €53,36 млн, а вот оценка Cellnex упала на 20% в результате удорожания долга. Ситуация усугубилась настолько, что акционеры уволили ключевых менеджеров и изменили стратегию компании.

Теперь Cellnex намерена минимизировать приобретение и сосредоточиться на сокращении долга. Компания также рассматривает возможность вывода инвестиций и полной продажи активов в Ирландии и Австрии, как заявил ее новый руководитель Марко Патуано.

Очевидно, что польская телекоммуникационная инфраструктура пока рассматривается как ключевая инвестиция.

5. KUFPEC Norway. Покупатель: PGNiG (Orlen Group) (€452,43 млн)

PGNiG и Lotos (входящая в состав Orlen Group) уже семь лет собирают активы по добыче на норвежском шельфе. Приобретение KUFPEC у Kuwait Foreign Petroleum Exploration является девятым приобретением Orlen на этом рынке. Компания владеет долями в 11 лицензиях и пяти месторождениях, и в результате этого соглашения производственные мощности всей польской группы увеличились более чем на 1 млрд м³ природного газа в год, до более 4 млрд м³.

Это позволит Orlen заполнить половину газопровода Baltic Pipe газом собственной добычи. При этом такой объем добычи квалифицирует Orlen как крупного европейского производителя углеводородов.

После этого соглашения в компании насчитывается 94 концессии в Норвегии. Это пятый лучший показатель в стране. А если говорить о добыче газа и нефти в Норвегии, то польский национальный чемпион поднимается с 10-го на 8-е место.

6. PKP Energetika. Покупатель: PGE (€443,15 млн*)

Принудительная транзакция, отменяющая сделку 2015 года, когда фонд CVC взял под контроль PKP Energetyka, оператора электрических сетей. Первоначально политики партии «Право и справедливость» пытались через суд вернуть компанию в собственность польского капитала. Когда этого не удалось, начали договариваться о покупке энергетического актива. Они достигли своей цели через семь лет после того, как CVC купила PKP.

Эти семь лет под контролем частного капитала были лучшими в истории компании. Фонд инвестировал в ее модернизацию €881,67 млн, то есть в два с половиной раза больше суммы, за которую он купил PKP. За это время компания перешла с аналоговых на цифровые решения, благодаря чему значительно улучшила свои параметры.

Количество аварий уменьшилось с 331 в 2015 году до 14 в 2021-м, а показатель отключений электроэнергии снизился более чем в три раза. Кроме того, тяговую энергию для поездов начали производить из возобновляемых источников – солнечных панелей и ветряных мельниц.

С целью модернизации бизнеса CVC не побоялся агрессивно использовать долг, выросший с €440,83 млн до €1,22 млрд. Но это принесло свои плоды: к приватизации компания генерировала около €16,24 млн на операционном уровне, сейчас показатель подскочил до €76,56 млн.

* Кроме того, было предположение о долге в размере €928,07 млн

7. AHP. Покупатель: Gruppo San Donato (€357,3 млн)

Крупнейшую польскую компанию, предоставляющую кардиологические услуги, поглощает итальянская Gruppo San Donato (GSD), крупнейшая сеть больниц на Апеннинском полуострове, ежегодно принимающая более 5,4 млн пациентов и выполняющая более 14 млн процедур. Для AHP, которую основали четыре врача из Силезии, это соглашение положило конец поискам инвестора, которые длились более семи лет.

Сеть кардиологических клиник AHP начала революцию в лечении черной волны инфарктов в Польше. Это удалось сделать благодаря инновационной процедуре в инвазивной кардиологии, которая заключается в имплантации стентов в артерии, чтобы уменьшать закупорку. После этого исчезла потребность в больших больницах с операционными блоками. Достаточно было небольших центров, разбросанных по всей Польше, что сокращало время на довоз пациентов.

Высокий спрос на эти услуги привел к «перевыполнению», то есть выполнению процедур вне бюджета, выделенного Национальным фондом здоровья, который их финансировал. Это стало причиной убыточности компании в 2017 году.

Потом началось восстановление бизнеса – еще и достаточно успешное. За последние три года компания увеличила органический доход в два с половиной раза, а показатель EBITDA в 2022 году составил €30,39 млн.

8. Ciech. Покупатель: Себастиан Кульчик (€324,8 млн)

Кульчику понадобилось полгода, чтобы убедить инвесторов в бирже отдать ему полный контроль за компанией. Акционеры считали, что если миллиардер видит возможность заработать больше, то должен предложить более высокую цену. В конце концов, перетягивание каната выиграл Кульчик.

CIECH – международная химическая группа, которая развивается и имеет сильные позиции на мировом рынке.

Этому способствовал тот факт, что вся химическая промышленность боролась с ростом затрат из-за повышения инфляции, заработной платы и цен на сырье. Сбросить это бремя на клиентов, покупающих кальцинированную соду (основной продукт, выпускаемый компанией) в Ciech, не удалось, так как вдобавок к этому снизился спрос на листовое стекло (для его производства нужна сода).

Не помогло даже падение цен на энергоносители, ведь у Ciech были слишком большие запасы газа, закупленного ранее. В результате в первом полугодии компания показала более слабые финансовые результаты: EBITDA упала на 15% и был зафиксирован чистый убыток (-€3,94 млн). Это стало последним аргументом для продажи компании миллиардеру. Сейчас компанию ждет реструктуризация.

9. Alumetal. Покупатель: Norsk Hydro (€278,42 млн)

«Самая зеленая» покупка в этом рейтинге. Норвежская компания Norsk Hydro поглотила Alumetal, публичную компанию, которую возродил Гжегож Стулгис, финансист и инвестиционный советник Credit Suisse. Более 20 лет назад это были упадочные заводы без собственника. Стулгис превратил их в современного поставщика полуфабрикатов из алюминия для автомобильной отрасли.

Alumetal на рынке отличало то, что компания получала сырье путем переработки алюминиевого лома. Возможно, 20 лет назад это не имело большого значения, но в условиях зелёной трансформации компания стала желаемым активом. Особенно для такой компании, как Hydro, производящей алюминиевые сплавы из бокситов на крупных энергозатратных сталелитейных заводах, продуцирующих мощный углеродный след.

10. Kernel. Покупатель: Андрей Веревский (€185,61 млн)

Самое противоречивое соглашение в рейтинге этого года. Украинский агробизнесмен Андрей Веревский (бывший поклонник пророссийской «Партии регионов») решил воспользоваться плохой оценкой одного из крупнейших производителей подсолнечного масла и экспортеров зерна. Он предложил инвесторам Варшавской фондовой биржи €4,29 за акцию, то есть цену со времен, когда российские войска оцепили Киев и были на грани завоевания Украины (до вторжения акции стоили €12,99). Но предложение Веревского не вызывало особого энтузиазма у инвесторов.

В своей борьбе с инвесторами Веревский воспользовался положениями законодательства Люксембурга, где была зарегистрирована компания, чтобы вывести компанию из ВФБ. Несмотря на угрозы и риск судебной волокиты, ему удалось собрать 74% компании.

Миллионер решил еще больше всколыхнуть рынок, выпустив более 200 млн дополнительных акций по €0,26 каждая, которые мог купить только он как мажоритарный акционер. Тем самым Веревский разбавил доли «непокорных» акционеров, а его доля выросла до 93%.

Для окончательного успеха украинскому олигарху не хватает согласия Управления финансового надзора Польши (KNF) на делистинг. Однако суд продолжил производство, чтобы проверить, не были ли нарушены права акционеров во всем процессе.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.