В январе 2022-го российские танки уже готовились пересечь украинскую границу, но инвесторов это не слишком останавливало. Через полгода успешная продажа компании – скорее чудо, чем закономерность. Инвесторы готовы рисковать максимум на $10 млн, иностранные – ждут окончания военного положения. Почему редкие исключения только подчеркивают правило

Покупайте годовую подписку на шесть журналов Forbes Ukraine по цене четырех. Если вы цените качество, глубину и силу реального опыта, эта подписка именно для вас.

В июле основатель IT-аутсорсера Powercode Владислав Савченко, 29, продал свой стартап Goodex – основанную во время пандемии службу доставки продуктов. Последний год проект жил на две страны – с филиалами в Киеве и польском Быдгоще. В украинский бизнес Савченко, которому также принадлежит IT-аутсорсер Powercode, инвестировал около $4 млн. Польскому понадобилось в четыре раза меньше, чтобы за неполный год получить €2 млн выручки и дойти до самоокупаемости. «Это выглядело неплохим моментом, чтобы выйти», – говорит Савченко.

Продолжать инвестиции в Европе во время войны основатель не рискнул. А возить через границу украинские продукты – 50–60% ассортимента польского Goodex – становилось все дороже. Покупателей Савченко искал среди своих поставщиков и владельцев популярных в Польше сетей, торгующих товарами из постсоветских стран. Почти подписали соглашение с немецкой компанией, но в последний момент договоренность сорвалась.

«Мы реально удивились, что на это есть спрос», – говорит Савченко. В результате Goodex приобрели основатели сети Best Market – эмигранты с Кировоградщины Роман и Сергей Колесники. Братья перебрались в Польшу в середине 2010-х и стали торговать украинскими продуктами. Фишка Best Market – большой выбор вяленой рыбы. В настоящее время Колесники владеют службой доставки и пятью обычными магазинами в Варшаве, Кракове, Катовице и Лодзи.

Сумму сделки участники не раскрывают. Больше, чем инвестировал, но меньше $5 млн – очерчивает Савченко. Останется ли он «в плюсе»? Да, если считать только польский бизнес. В Украине Goodex рос не так быстро – до нападения России вышел на $8 млн годовой выручки, но все еще не окупился.

До войны можно было пробовать привлекать посторонние инвестиции по оценке в $10–12 млн, утверждает Савченко. «А сейчас это стоит ноль», – говорит он.

С 24 февраля Goodex пополнил военное кладбище украинских FoodTech стартапов. Из «большой тройки» – Glovo, Bolt, Rocket – выжили только двое. Днепровский Rocket задолжал партнерам миллионы гривен и пытается оформить банкротство. Из игроков второго эшелона закрылся оператор скоростной доставки Cooker харьковского бизнесмена Дениса Парамонова, владеющего мясоперерабатывающим холдингом SMK Group. Превратила ли война все украинские активы в пепел?

M&A на минималках

2021-й показался рекордным по количеству слияний и поглощений в Украине за последние полдесятилетия. За семь месяцев 2022 было 93 соглашения против прошлогодних 105, говорит Сергей Гончаревич, управляющий партнер инвесткомпании Capital Times. Треть закрыли еще в мирном январе. Почти половина – с IT-компаниями, чей бизнес не завязан на Украину.

«По нашему ощущению, соглашения с участием иностранных инвесторов после 24 февраля 2022 года полностью остановились», – говорит управляющий партнер Soul Partners Игорь Верхогляд. Два-три проекта, которые инвестбанк планировал закрыть в первом полугодии, заморожены по крайней мере до окончания военного положения.

Однако редкие исключения все же есть. Слияние с британским лингвистическим контент-агентством Locaria основатель киевской PEP Group Михаил Пименов считает «получудом». Переговоры с покупателем, входящим в глобальную маркетинговую группу Stagwell, начались еще осенью 2021-го и стали на паузу из-за войны.

Основанная в 2010 году PEP Group создает и адаптирует под разные рынки рекламу для Pepsi, Colgate-Palmolive, Kimberly-Clark и других глобальных FMCG-брендов. Холдинговая компания агентства инкорпорирована в Нидерландах и имеет «дочек» в Украине и Канаде. Команда из 35 человек давно работает удаленно, потому бизнес не останавливался ни на день. Это, считает Пименов, очень помогло закрыть соглашение со Stagwell в середине июля.

Активнее будут инвесторы из Украины, считает Верхогляд. «Логика простая: если ты действительно веришь в победу, сейчас самое время покупать и инвестировать», – говорит он. Другой вопрос – сколько готовы платить за украинские компании.

«Я не считаю, что сегодня в Украине можно продать какой-нибудь существенный бизнес по рыночной цене», – говорил в интервью Forbes президент «Киевстара» Александр Комаров. Через две недели после этого разговора материнская компания Veon снизила стоимость крупнейшего украинского мобильного оператора на $20 млн из-за нанесенного оккупантами ущерба.

PEP Group приобрели без дисконта по рыночному мультипликатору, не разглашая сумму, утверждает Пименов. До подписания эксклюзива из Stagwell он общался с другими потенциальными покупателями. «Одна компания протянула «руку помощи» и предлагала купить бизнес за €1», – говорит Пименов.

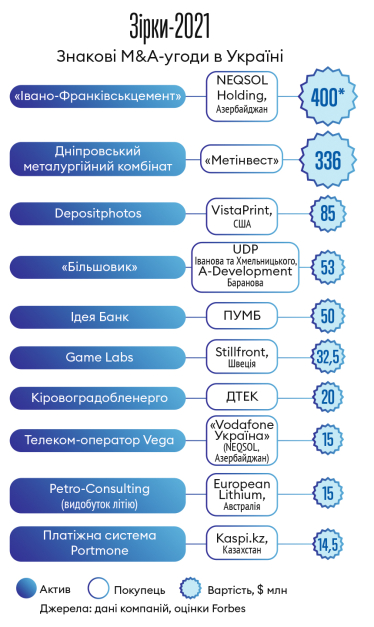

Большинство инвесторов, по оценкам Soul Partners, не готовы входить в сделки дороже $10 млн. Средний целевой диапазон – $2–5 млн. Вероятность увидеть поглощение масштаба прошлогодней покупки Depositphotos за $85 млн или Идея Банка за $50 млн Верхогляд оценивает как очень низкую. «Разве что при продаже за $50 млн условного актива, который до войны стоил $100 млн», – предполагает он.

Больше шансов найти покупателей на аграрные и не завязанные на Украину IT-бизнесы, сходятся во мнении эксперты по инвестициям. На рынке идут переговоры с несколькими небольшими аутсорсерами на 20–100 человек, говорит управляющий партнер рекрутингового агентства CNA International IT Таисия Млюзан. Однако результат под вопросом – проблема в невыездных сотрудниках-мужчинах.

С июня 2022-го 51% агентства Млюзан и двух ее бизнес-партнеров – Влады Лященко и Богдана Кириченко – владеет британская Pertemps Group. Это не совсем классическое слияние, говорит Млюзан. CNA более восьми лет покупала франшизу и исправно платила роялти рекрутинговому гиганту.

В настоящее время у агентства клиенты из 15 стран, большинство из Канады и США. Украинских компаний, желающих нанимать инженеров-соотечественников, около 20% и большинство заморозило найм, говорит Млюзан.

В трудные времена Pertemps предложил давним украинским партнерам перевезти всех 30 сотрудников с семьями в Британию и помочь с финансами на время войны. Вместо этого получил контрольную долю, которую учредители могут в любое время выкупить обратно. Воспользоваться возможностью они пока не торопятся.

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.