Почему российские танки, вялый рост экономики и не лучший инвестклимат не напугали инвесторов в 2021‑м и продлится ли инвестбум в следующем году?

Купуйте річну передплату на шість журналів Forbes Ukraine за 1259 грн замість 1799 грн. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. В період акції Christmas sale діє знижка 30% 🎁

На обложке последнего в 2021 году выпуска журнала The Economist – панорама Киева. С конца октября Украина регулярно попадает на первые полосы мировых СМИ – как возможная цель вторжения российской армии. Эти новости тревожат сооснователя «Новой почты» Вячеслава Климова, но не настолько, чтобы менять инвестиционные планы. В 2022‑м компания увеличит инвестиции в полтора раза – до 4 млрд грн. «Хотим, чтобы нас стало заметно больше в жизни украинского бизнеса и потребителей», – говорит он.

Климов – не единственный оптимист среди украинских предпринимателей. Например, основатели Rozetka Владислав и Ирина Чечеткины рассматривают покупку банка и думают об IPO. А 32% гендиректоров компаний – членов Европейской бизнес ассоциации (EBA) планируют в следующие 12 месяцев инвестпроекты на сумму до $400 млн (данные сентябрьского опроса).

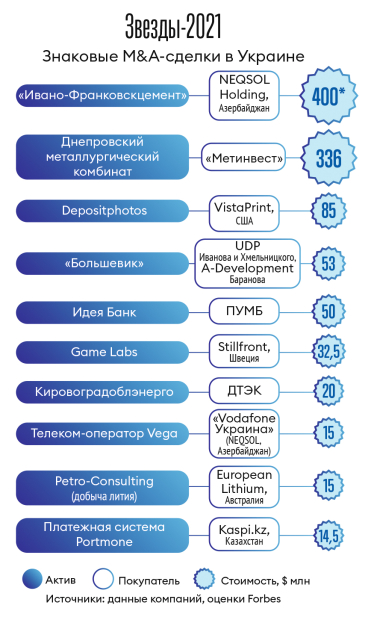

Амбициозные планы на 2022‑й появились не на пустом месте. За 11 месяцев 2021‑го в Украине состоялось 120 M&A‑сделок – почти в два раза больше, чем годом ранее и, что более показательно, в полтора раза больше, чем в докризисном 2019‑м.

Ресурс для покупок тоже есть. Компании и банки бьют рекорды по прибыли и платят щедрые дивиденды – за год выплаты превысят $8 млрд, говорит замглавы Национального банка Украины Сергей Николайчук.

Можно найти позитив и в макроэкономических показателях. Например, размер украинского ВВП за 2021‑й будет больше $190 млрд, а это новый исторический максимум. В январе – октябре, по данным НБУ, иностранные инвесторы завели в Украину $5,3 млрд – это рекордная сумма за последние девять лет (в цифре учтена реинвестированная прибыль из офшоров отечественных бизнесменов).

На украинский рынок нацелились крупные инвесторы из Казахстана, Грузии, Азербайджана. Управляющий партнер EY в Украине Богдан Ярмоленко говорит, что уже в следующем году может состояться несколько «мегасделок» вокруг технологических компаний с ценником более миллиарда долларов.

Почему российские танки, вялый рост экономики и не лучший инвестклимат не напугали инвесторов в 2021‑м и продлится ли инвестбум в следующем году?

Смелыем иностранные инвестиции

За неполный 2021‑й объем украинского рынка M&A достиг $1,2 млрд, говорит партнер Deloitte в Украине Дмитрий Ануфриев. И это только те сделки, где известна сумма, а таких лишь 32%, отмечает руководительница практики сопровождения корпоративных сделок KPMG в Украине Светлана Щербатюк. По ее оценке, из 120 сделок у 81 чек превышал $5 млн, а средний ценник – $33 млн. Что пока ниже доковидного уровня.

В деньгах около половины рынка M&A, по данным KPMG, пришлось на три сектора: IT, сельское хозяйство и энергетику.

Вкладываться по‑крупному в Украину готов не только отечественный бизнес. «В Украине высокие риски, но из‑за этого местные активы недооценены», – говорит экс‑предправления Райффайзен Банка Владимир Лавренчук. В апреле 2021‑го он возглавил украинский офис азербайджанского NEQSOL Holding, крупнейшего иностранного игрока на украинском M&A‑рынке.

В 2019‑м NEQSOL купил у российской МТС украинский Vodafone за $848 млн, в 2021‑м – телеком‑оператора Vega за $15 млн и начал сделку по покупке «Ивано‑Франковскцемента». Сумма последнего поглощения оценивается в $300–400 млн. Это– десятилетний максимум для украинской промышленности.

Почему азербайджанский инвестор так активен в стране высокого риска? «Мы считаем риски, связанные с Украиной, управляемыми. После трансформации экономики активы значительно вырастут в цене»,– говорит Лавренчук. NEQSOL в тренде последних лет, украинские активы интересны покупателям с восточными корнями, которые не так чувствительны к локальным рискам (российская угроза, коррупция, плохой инвестклимат), как инвесторы из Западной Европы и Америки, добавляет управляющий директор банковского дома Rothschild & Cie Джованни Сальветти.

Заголовки деловых новостей подтверждают его слова. В 2021‑м в Украину зашел казахстанский финтех‑гигант Kaspi.kz, компания уже купила местную платежную систему Portmone и БТА Банк, сумма инвестиций – около $24 млн. Один из крупнейших банков Грузии ТВС Bank был в числе претендентов на покупку Идея Банка, но банк достался СКМ Рината Ахметова.

Вероятно, мы услышим о сделках Kaspi и TBC в 2022 году. Для бизнес‑модели Kaspi нужен маркетплейс. Сооснователь проекта monobank Олег Гороховский в декабрьском интервью изданию «НВ Бизнес» говорил, что у Kaspi большие шансы договориться с Rozetka. Другой вариант, про который Forbes рассказали два собеседника на финансовом рынке,– маркетплейс Kasta.

Приход инвесторов с Востока не означает, что Украина закрыта для инвесторов из других стран. В добывающей отрасли в 2021‑м было сразу две сделки с участием крупных австралийских компаний: European Lithium купила за $15 млн производителя лития Petro‑Consulting, а Volt Resources Limited приобрела 70% в компании «Завальевский графит» за $5,9 млн.

Польская Avenga купила львовского аутсорсера Perfectial (сумма может составить $20 млн). Американская VistaPrint заплатила за Depositphotos $85 млн. Creatio привлекла $68 млн инвестиций.

Свой к своему

Украинский бизнес остается основным инвестором. По оценке KPMG, в двух из трех сделок покупателями были локальные компании.

Что нравилось отечественным инвесторам в 2021 году и на что они, скорее всего, будут смотреть в следующем?

Для собственника СКМ Рината Ахметова, 55, 2021‑й стал годом покупок. Он купил Днепровский меткомбинат за $336 млн, установил контроль над Покровской угольной группой, приобрел у российских владельцев VS Energy 24,5% Кировоградоблэнерго и стал владельцем Идея Банка, заплатив польскому Getin Holding около $50 млн.

Местным игрокам ситуация в Украине понятна, они активнее иностранцев, говорит директор по инвестициям UMG Investments, который входит в группу СКМ, Надежда Казначеева. Порог доходности бизнесов, которые рассматривает UMG, – 25%. «В Украине много секторов, способных на такую отдачу», – уверена Казначеева.

Энергетика – направление, в которое активно инвестирует совладелец крупнейшего ритейлера АТБ Геннадий Буткевич. В 2021‑м он купил одесскую компанию «Укрнафтінвест». Ранее инвестировал в производство малых ядерных реакторов и добычу углеводородов на шельфе Черного моря.

В ритейле было две заметные инвестиции: «Сільпо» поглотило сеть «Фуршет», а инвестфонд с американскими корнями Horizon Capital купил миноритарную долю в сети дискаунтеров «Аврора».

Алексей Баранов, Андрей Иванов, Василий Хмельницкий. Фото Фонд державного майна України / Александр Чекменев / A Development / Иллюстрация Анна Наконечная

В 2021‑м государство внесло положительную лепту в инвестактивность. Впервые за 16 лет в Украине был продан объект большой приватизации – консорциум компаний UDP Андрея Иванова и Василия Хмельницького, а также A‑Development Алексея Баранова купили киевский завод «Большевик», заплатив за него около $53 млн.

Также Фонд госимущества продал семь спиртзаводов на общую сумму $29,6 млн и Дунаевский хлебокомбинат. Последний актив купила компания «Эпицентр К» Александра и Галины Герег.

«Важна не сумма поступлений в бюджет, а количество участников на торгах, которое в среднем удвоилось», – говорит глава фонда Дмитрий Сенниченко. Сотни объектов были проданы в рамках «малой приватизации», добавляет он.

Министерство юстиции научилось продавать тюрьмы. Одна из крупнейших IT‑компаний SoftServe за 377,5 млн грн купила Львовскую исправительную колонию. На месте бывшей тюрьмы, которая расположена на участке в 10 га, компания планирует построить кампус.

Частники идут

Инвестиционное оживление докатилось и до частных инвесторов. За год украинцы удвоили вложения в ОВГЗ – до 24,6 млрд грн. Объем инвестиций в зарубежные активы (в рамках лимита для физлиц в €200 000 в год) за январь – август 2021‑го, по данным НБУ, достиг $427 млн, это в полтора раза больше, чем за весь предыдущий год. (В эту сумму входят деньги, которые украинцы перевели для покупки машин, недвижимости и акций.)

Миллиарды

Отдельный сюжет – поколение украинских IT‑миллиардеров. Выходец из Николаева Влад Яценко – сооснователь крупнейшего необанка Великобритании, в июле инвесторы оценили этот финтех‑стартап в $33 млрд. При такой оценке доля акций, принадлежащих Яценко, стоит около $1,3 млрд и он становится самым молодым украинским миллиардером.

Единственным айтишником в компании миллиардеров он пробыл четыре месяца. Уже в ноябре основатели Grammarly – украинцы Алекс Шевченко и Макс Литвин – могли похвастаться состоянием с девятью нулями. Их компанию оценили в $13 млрд. Американский Forbes включил Шевченко и Литвина в рейтинг Real Time Billionaires, посчитав каждому по $4 млрд. Такая оценка ставит их на второе и третье места в рейтинге богатейших украинцев.

В октябре компания GitLab, основанная харьковчанином Дмитрием Запорожцем, провела IPO на нью‑йоркской NASDAQ, капитализация компании превысила $15 млрд, а цена акций Запорожца – $400 млн.

Какое отношение успехи этих айтишников имеют к рынку M&A в Украине? Они давно не живут на родине, а их компании вне украинской юрисдикции.

Например, Revolut – потенциальный иностранный инвестор в Украине: в 2021‑м компания зарегистрировала юрлицо в нашей стране.

Grammarly и GitLab – крупные работодатели с центрами разработки в Украине. Первые уже заявили, что планируют расширить штат киевского офиса с 270 до 400 человек.

Причина оживления на виду. Ставки по депозитным вкладам в банках опустились ниже 10% годовых, констатирует СЕО инвестиционной группы «Универ» Денис Михов. Украинцы активно осваивают новые инструменты для инвестиций.

Потребность услышали финтех‑предприниматели. В 2022 году в Украине появится как минимум три мобильных приложения для торговли иностранными ценными бумагами. Релизы анонсировали monobank, Альфа‑Банк и финансовый маркетплейс Treeum (мажоритарный владелец– Dragon Capital). В конце 2021‑го Treeum закрыл сделку по покупке приложения для инвесторов Wotan. Совладелец Treeum Константин Вайсман оценивает число пользователей таких приложений в Украине в 100 000 человек в первый год и в 5 млн инвесторов на горизонте в три года.

Возможно, 2022‑й – не лучшее время для выхода на иностранный рынок акций десятков тысяч неквалифицированных инвесторов. Взрывного роста, который фондовые рынки показывали в 2020–2021 годах, в следующем году не будет, полагает основатель First Kyiv Investment Club Иван Компан. Помешает инфляция. «Это вынуждает центральные банки ужесточать монетарную политику, что предполагает политику дорогих и нелегких денег, – объясняет управляющий партнер инвесткомпании HUG’S Эрик Найман.– В такие времена инвестбум остывает».

Все в бизнес

Растущие инвестиции в бизнес‑проекты – мировой тренд, который набрал силу еще в 2021‑м и продлится в следующем году.

Согласно глобальному исследованию EY, M&A‑активность в мире существенно выросла в третьем квартале 2020 года. Общая стоимость M&A‑сделок за девять месяцев 2021‑го – $3,9 трлн, в 3,5 раза больше, чем годом ранее.

Явное оживление инвестиционной активности именно в 2021‑м – следствие пандемии. «Бизнес наверстывает упущенное. 2020‑й напугал инвесторов. Многие затаились»,– говорит Казначеева из UMG Investments.

Кроме отложенного спроса важный фактор – гигантское количество новых денег. «За два года баланс Федрезерва США вырос с $4 трлн до $8 трлн,– объясняет аналитик ICU Михаил Демкив. – Если сказать проще – каждый второй доллар создан во время пандемии».

Второе – прогрессирующая инфляция. «Для инвесторов это повод вложиться в бизнес‑проект, а не держать деньги в банке, где они обесцениваются», – объясняет управляющий партнер Chernovetskyi Investment Group Владимир Кривко.

Характерная черта всемирного инвестбума – покупатели стали быстрее принимать решения о сделках. «Инвестируют во все подряд, это плохо в долгосрочном периоде»,– считает Кривко.

В 2022‑м тренд на инвестирование в бизнес сохранится, прогнозирует он.

Продолжится ли рост инвестактивности в Украине в 2022‑м? Основания для этого есть, считает Ануфриев из Deloitte. «У нас неплохие макропоказатели и большой рынок сбыта, растет благосостояние населения,– говорит основатель инвесткомпании Green Candle Finance Александр Куликов. – Не зря капитализация Kaspi выросла на миллиард долларов именно после сообщения о заходе в Украину».

Инвестпривлекательными можно считать 70% украинских предприятий, полагает Ярмоленко из EY. «Перспектив на рынке M&A много, – говорит он. – Кроме очевидного сектора TMT (технологии, медиа, телекоммуникации), есть интересные компании и в традиционных отраслях».

Горячим местом на карте M&A будет агросектор. «Благодаря одному из самых успешных сезонов в истории индустрии, когда совпали высокие цены и высокая урожайность, компании накопили большой ресурс для инвестирования», – говорит управляющий партнер инвестбутика Soul Partners Игорь Верхогляд.

Традиционно высокая активность будет в IT‑секторе, закроют несколько сделок на $50– 100 млн, добавляет Верхогляд.

Мы увидим сделки в сфере здравоохранения– телемедицина, фарма и healthtech, уверена Щербатюк из KPMG.

Инвестпланы UMG Investments, которая работает как фонд прямых инвестиций СКМ, подтверждает оценку инвестбанкиров. «Возможно, будем усиливать бизнес удобрений, агронаправление. Смотрим и на новые для нас отрасли, например медицину и фармацевтику»,– говорит Казначеева. Целевой объем инвестиций UMG в Украине – от $2 до $30 млн.

В Украине набирает обороты консолидационный M&A‑тренд: более крупные игроки покупают средних и мелких, объясняет Верхогляд. Но есть сектора, для которых текущая макроэкономическая ситуация не располагает к инвестбуму. Например, производство. Негативный фактор – высокая промышленная инфляция. Это уменьшает прибыльность производителей, как следствие – влияет на оценку стоимости компаний, отмечает инвестбанкир.

Украина может стать интереснее инвесторам из‑за растущей напряженности между Китаем и США. Для этого, по мнению Казначеевой, стоит поторопиться с принятием закона про индустриальные парки. «Отношения между Китаем и США вынуждают инвесторов переносить производство ближе к Европе. А локации ближе, чем Украина, нет»,– говорит она.

Что еще может привлечь инвесторов в нашу страну? Большая история успеха. «Было бы круто, если бы в 2022‑м состоялось IPO Ajax»,– говорит Верхогляд.

Главный вредитель. И даже не один

Лязг российского оружия вблизи границы точно не улучшает инвестпривлекательность Украины. «Геополитический риск сдерживает и прямые, и портфельные инвестиции», – констатирует управляющий директор Dragon Сapital Андрей Дмитренко. Но и не снимает нашу страну с радаров инвесторов. «Новости последних недель вряд ли влияют на стратегию больших компаний, – отмечает Лавренчук из NEQSOL. – Это может влиять на сделки, которые готовятся, – возможно, мы приостановим их на несколько недель».

Даже финансовые инвесторы, которые чутко реагируют на растущий риск, не спешат бежать из страны. Пока нет большого оттока средств из украинских активов, говорит Михов из ИГ «Универ». «Инвесторы не выходят в кеш, а перевкладываются в более короткие ОВГЗ»,– уточняет он.

Для собственника СКМ Рината Ахметова, 55, 2021‑й стал годом покупок. Он купил Днепровский меткомбинат за $336 млн, установил контроль над Покровской угольной группой, приобрел у российских владельцев VS Energy 24,5% Кировоградоблэнерго и стал владельцем Идея Банка, заплатив польскому Getin Holding около $50 млн. Фото УНИАН

Угроза со стороны России – фактор, на который не сильно можем повлиять, говорит основатель инвесткомпании Concorde Capital Игорь Мазепа. Его больше волнует состояние украинской экономики. «Еще полгода назад я был настроен оптимистично – были все предпосылки к росту ВВП в этом году на 4,5%»,– говорит инвестбанкир,– теперь мы видим 3% и в следующем году рискуем получить эти же унылые 3%». По его словам, в мире есть десятки стран, которые растут быстрее. Почему инвестор должен выбрать Украину?

Плюс традиционный набор узких мест. «У нас десятилетиями не решаются проблемы судебной системы», – не задумываясь, называет главную Дмитренко. Кроме защиты прав собственности собеседники Forbes часто называли такие проблемы: дефицит кадров, неквалифицированный госаппарат, зарегулированность, конечно, коррупцию и небольшое число экономически независимых от государства средних бизнесов.

Как развивать бизнес, когда вокруг столько рисков?

Климов из «Новой почты» прогнозирует, что выручка его компании в следующем году, как и в 2021‑м, вырастет на 20%. Дополнительный миллиард гривен инвестиций нужен, чтобы «повысить градус амбиций».

Почему он не боится рисков? Бизнесмен отвечает лаконично: «Нам своє робить».

Вы нашли ошибку или неточность?

Оставьте отзыв для редакции. Мы учтем ваши замечания как можно скорее.