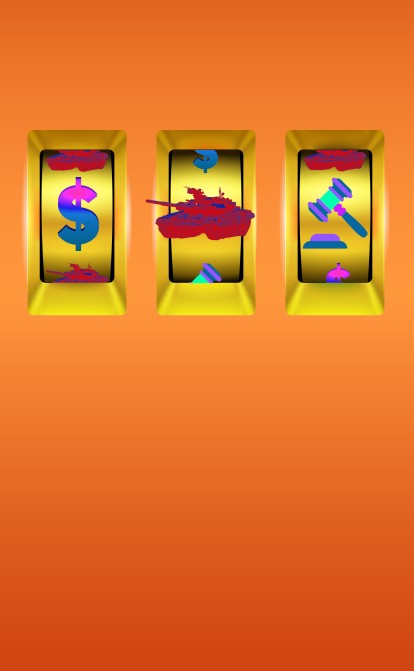

Чому російські танки, мляве зростання економіки та не найкращий інвестклімат не налякали інвесторів у 2021‑му і чи триватиме інвестбум в Україні наступного року?

Купуйте річну передплату на шість журналів Forbes Ukraine за ціною трьох номерів. Якщо ви цінуєте якість, глибину та силу реального досвіду, ця передплата саме для вас. У період Black Friday діє знижка -30%: 1259 грн замість 1799 грн.

На обкладинці останнього у 2021 році випуску журналу The Economist – панорама Києва. З кінця жовтня Україна регулярно потрапляє на перші шпальти світових ЗМІ – як можлива ціль вторгнення російської армії.

Ці новини турбують співзасновника «Нової пошти» Вячеслава Климова, але не настільки, щоб змінювати інвестиційні плани. 2022‑го компанія збільшить інвестиції у півтора раза – до 4 млрд грн. «Хочемо, аби нас помітно побільшало у житті українського бізнесу та споживачів», – каже він. Климов – не єдиний оптиміст серед українських підприємців. Наприклад, засновники Rozetka Владислав та Ірина Чечоткіни розглядають купівлю банку і думають про IPO. А 32% гендиректорів компаній – членів Європейської бізнес асоціації (EBA) планують у наступні 12 місяців інвестпроєкти на суму до $400 млн (дані вересневого опитування).

- Категорія

- Рейтинги

- Дата

Амбітні плани на 2022‑й з’явилися не на порожньому місці. За 11 місяців 2021‑го в Україні відбулося 120 M&A‑угод – майже вдвічі більше, ніж роком раніше і, що більш показово, – у півтора раза більше, ніж у докризовому 2019‑му.

Ресурс для купівель також є. Компанії та банки б’ють рекорди з прибутку і платять щедрі дивіденди – за рік виплати перевищать $8 млрд, каже заступник голови Національного банку України Сергій Ніколайчук.

Можна знайти позитив і в макроекономічних показниках. Наприклад, розмір українського ВВП за 2021 рік буде більшим за $190 млрд, а це новий історичний максимум. У січні – жовтні, за даними НБУ, іноземні інвестори завели в Україну $5,3 млрд – це рекордна сума за останні дев’ять років (у цифрі враховано реінвестований прибуток із офшорів вітчизняних бізнесменів).

На український ринок націлилися великі інвестори із Казахстану, Грузії, Азербайджану. Керуючий партнер EY в Україні Богдан Ярмоленко каже, що вже наступного року може відбутися кілька «мегаугод» навколо технологічних компаній із цінником понад мільярд доларів.

Чому російські танки, мляве зростання економіки та не найкращий інвестклімат не налякали інвесторів у 2021‑му і чи триватиме інвестбум наступного року?

Сміливі іноземні інвестиції

За неповний 2021‑й обсяг українського ринку M&A досяг $1,2 млрд, говорить партнер Deloitte в Україні Дмитро Ануфрієв. І це тільки ті угоди, де відома сума, а таких лише 32%, зазначає керівниця практики супроводу корпоративних угод KPMG в Україні Світлана Щербатюк. За її оцінкою, зі 120 угод у 81 чек перевищував $5 млн, а середній цінник – $33 млн. І це поки що нижче доковідного рівня.

У грошах майже половина ринку M&A, за даними KPMG, припала на три сектори: IT, сільське господарство та енергетику.

Вкладатися по‑крупному в Україну готовий не лише вітчизняний бізнес. «В Україні високі ризики, але через це місцеві активи недооцінено», – каже ексголова правління Райффайзен Банку Володимир Лавренчук. У квітні 2021‑го він очолив український офіс азербайджанського NEQSOL Holding, найбільшого іноземного гравця на українському M&A‑ринку.

2019‑го NEQSOL купив у російської МТС український Vodafone за $848 млн, у 2021‑му – телеком‑оператора Vega за $15 млн і розпочав угоду з купівлі «Івано‑Франківськцементу». Сума останнього поглинання становить $300–400 млн. Це – десятирічний максимум для української промисловості.

Чому азербайджанський інвестор такий активний у краї ні високого ризику? «Ми вважаємо ризики, пов’язані з Україною, керованими. Після трансформації економіки активи значно зростуть у ціні», – каже Лавренчук. NEQSOL у тренді останніх років, українські активи цікаві покупцям зі східним корінням, котрі є не такими чутливими до локальних ризиків (російська загроза, корупція, поганий інвестклімат), як інвестори із Західної Європи та Америки, додає керівний директор банківського дому Rothschild & Cie Джованні Сальветті.

Заголовки ділових новин підтверджують його слова. 2021‑го в Україну зайшов казахстанський фінтех‑гігант Kaspi.kz, компанія вже купила місцеву платіжну систему Portmone та БТА Банк, сума інвестицій – близько $24 млн. Один із найбільших банків Грузії ТВС Bank був серед претендентів на купівлю Ідея Банку, але банк дістався СКМ Ріната Ахметова.

Ймовірно, ми почуємо про угоди Kaspi та TBC у 2022 році. Для бізнес‑моделі Kaspi потрібен маркетплейс. Співзасновник проєкту monobank Олег Гороховський у грудневому інтерв’ю виданню «НВ Бізнес» говорив, що Kaspi має великі шанси домовитися з Rozetka. Інший варіант, про який Forbes розповіли два співрозмовники на фінансовому ринку, – маркетплейс Kasta.

Прихід інвесторів зі Сходу не означає, що Україна закрита для інвесторів з інших країн. У видобувній галузі в 2021‑му було одразу дві угоди за участю великих австралійських компаній: European Lithium купила за $15 млн виробника літію Petro‑Consulting, а Volt Resources Limited придбала 70% у компанії «Завальєвський графіт» за $5,9 млн.

Польська Avenga купила львівського аутсорсера Perfectial (сума може становити $20 млн). Американська VistaPrint заплатила за Depositphotos $85 млн. Creatio залучила $68 млн інвестицій.

Свій до свого

Український бізнес залишається головним інвестором. За оцінкою KPMG, у двох із трьох угод покупцями були локальні компанії. Що подобалося вітчизняним інвесторам 2021 року і на що вони, швидше за все, дивитимуться наступного?

Для власника СКМ Ріната Ахметова, 55, 2021‑й став роком купівель. Він придбав Дніпровський меткомбінат за $336 млн, встановив контроль над Покровською вугільною групою, придбав у російських власників VS Energy 24,5% Кіровоградобленерго та став власником Ідея Банку, заплативши польському Getin Holding близько $50 млн.

Місцевим гравцям ситуація в Україні зрозуміла, вони активніші за іноземців, каже директорка з інвестицій UMG Investments, який входить до групи СКМ, Надія Казначеєва. Поріг прибутковості бізнесів, які розглядає UMG, – 25%. «В Україні багато секторів, здатних на таку віддачу», – упевнена Казначеєва.

Енергетика – напрям, у який активно інвестує співвласник найбільшого ритейлера АТБ Геннадій Буткевич. 2021‑го він купив одеську компанію «Укрнафтінвест». Раніше інвестував у виробництво малих ядерних реакторів та видобуток вуглеводнів на шельфі Чорного моря.

У ритейлі було дві помітні інвестиції: «Сільпо» поглинуло мережу «Фуршет», а інвестфонд з американським корінням Horizon Capital купив міноритарну частку в мережі дискаунтерів «Аврора».

Олексій Баранов, Андрій Іванов, Василь Хмельницький. Фото Фонд державного майна України/Олександр Чекменьов/A Development/Ілюстрація Анна Наконечна

2021‑го держава зробила позитивний внесок в інвестактивність. Уперше за 16 років в Україні було продано об’єкт великої приватизації – консорціум компаній UDP Андрія Іванова та Василя Хмельницького, а також A‑Development Олексія Баранова придбали київський завод «Більшовик», заплативши за нього близько $53 млн.

Також Фонд держмайна продав сім спиртзаводів на загальну суму $29,6 млн та Дунаївський хлібокомбінат. Останній актив купила компанія «Епіцентр К» Олександра та Галини Герег.

«Важливою є не сума надходжень до бюджету, а кількість учасників на торгах, яка в середньому подвоїлася», – каже голова фонду Дмитро Сенніченко. Сотні об’єктів було продано в рамках «малої приватизації», додає він.

Міністерство юстиції навчилося продавати в’язниці. Одна з найбільших IT‑компаній SoftServe за 377,5 млн грн купила Львівську виправну колонію. На місці колишньої в’язниці, яка розташована на ділянці 10 га, компанія планує побудувати кампус.

Приватники йдуть

Інвестиційне пожвавлення докотилося і до приватних інвесторів. За рік українці подвоїли вкладення в ОВДП – до 24,6 млрд грн. Обсяг інвестицій у закордонні активи (в рамках ліміту для фізосіб €200 000 на рік) за січень – серпень 2021‑го, за даними НБУ, досяг $427 млн, це у півтора раза більше, ніж за весь попередній рік. (У цю суму входять гроші, які українці переказали на купівлю машин, нерухомості та акцій.)

Причина пожвавлення на видноті. Ставки за депозитними вкладами у банках опустилися нижче за 10% річних, констатує СЕО інвестиційної групи «Універ» Денис Міхов. Українці активно опановують нові інструменти для інвестицій.

Мільярди

Окремий сюжет – покоління українських ІТ‑мільярдерів. Виходець із Миколаєва Влад Яценко – співзасновник найбільшого необанку Великої Британії, у липні інвестори оцінили цей фінтех‑стартап у $33 млрд. За такої оцінки частка акцій, що належать Яценку, коштує близько $1,3 млрд, і він стає наймолодшим українським мільярдером.

Єдиним айтішником у компанії мільярдерів він пробув чотири місяці. Уже в листопаді засновники Grammarly – українці Алекс Шевченко та Макс Литвин – могли похвалитися статками із дев’ятьма нулями. Їхню компанію оцінили у $13 млрд. Американський Forbes включив Шевченка та Литвина до рейтингу Real Time Billionaires, порахувавши кожному по $4 млрд. Така оцінка ставить їх на друге і третє місця у рейтингу найбагатших українців.

У жовтні компанія GitLab, заснована харків’янином Дмитром Запорожцем, провела IPO на нью‑йоркській NASDAQ, капіталізація компанії перевищила $15 млрд, а ціна акцій Запорожця – $400 млн.

Який стосунок успіхи цих айтішників мають до ринку M&A в Україні? Вони давно не живуть на батьківщині, а їхні компанії – поза українською юрисдикцією.

Наприклад, Revolut – потенційний іноземний інвестор в Україні: 2021‑го компанія зареєструвала юрособу в нашій країні.

Grammarly та GitLab – великі роботодавці із центрами розробки в Україні. Перші вже заявили, що планують розширити штат київського офісу із 270 до 400 осіб.

Потребу почули фінтех‑підприємці. У 2022 році в Україні з’явиться як мінімум три мобільних додатки для торгівлі іноземними цінними паперами. Релізи анонсували monobank, Альфа‑Банк та фінансовий маркетплейс Treeum (мажоритарний власник – Dragon Capital). Наприкінці 2021‑го Treeum закрив угоду з купівлі програми для інвесторів Wotan. Співвласник Treeum Костянтин Вайсман оцінює кількість користувачів таких застосунків в Україні у 100 000 осіб у перший рік та у 5 млн інвесторів на горизонті у три роки.

Можливо, 2022‑й – не найкращий час для виходу на іноземний ринок акцій десятків тисяч некваліфікованих інвесторів. Вибухового зростання, яке фондові ринки показували у 2020–2021 роках, наступного року не буде, вважає засновник First Kyiv Investment Club Іван Компан. Завадить інфляція. «Це змушує центральні банки посилювати монетарну політику, що передбачає політику дорогих та нелегких грошей, – пояснює керівний партнер інвесткомпанії HUG’S Ерік Найман. – У такі часи інвестбум остигає».

Все у бізнес

Зростання інвестицій у бізнес‑проєкти – світовий тренд, який набрав сили ще 2021‑го і триватиме наступного року.

Відповідно до глобального дослідження EY, M&A‑активність у світі істотно зросла у третьому кварталі 2020 року. Загальна вартість M&A‑угод за дев’ять місяців 2021‑го – $3,9 трлн, у 3,5 раза більше, ніж роком раніше.

Явне пожвавлення інвестиційної активності саме 2021‑го– наслідок пандемії. «Бізнес надолужує втрачене. 2020‑й налякав інвесторів. Багато хто зачаївся»,– каже Казначеєва з UMG Investments.

Окрім відкладеного попиту важливим фактором є гігантська кількість нових грошей. «За два роки баланс Федрезерву США зріс із $4 трлн до $8 трлн, – пояснює аналітик ICU Михайло Демків. – Якщо сказати простіше – кожен другий долар створено під час пандемії».

Друге – прогресування інфляції. «Для інвесторів це привід вкластися у бізнес‑проєкт, а не тримати гроші у банку, де вони знецінюються», – пояснює керівний партнер Chernovetskyi Investment Group Володимир Кривко.

Характерна риса всесвітнього інвестбуму – покупці почали швидше ухвалювати рішення про угоди. «Інвестують у все підряд, це погано у довгостроковому періоді», – вважає Кривко.

2022‑го тренд на інвестування в бізнес збережеться, прогнозує він. Чи продовжиться зростання інвестактивності в Україні 2022‑го?

Підстави для цього є, вважає Ануфрієв із Deloitte. «У нас непогані макропоказники та великий ринок збуту, зростає добробут населення, – каже засновник інвесткомпанії Green Candle Finance Олександр Куликов. – Недаремно капіталізація Kaspi зросла на мільярд доларів саме після повідомлення про захід в Україну».

Інвестпривабливими можна вважати 70% українських підприємств, вважає Ярмоленко з EY. «Перспектив на ринку M&A багато, – каже він. – Окрім очевидного сектору TMT (технології, медіа, телекомунікації) є цікаві компанії і в традиційних галузях».

Гарячим місцем на карті M&A буде агросектор. «Завдяки одному з найуспішніших сезонів в історії індустрії, коли збіглися високі ціни та висока врожайність, компанії накопичили великий ресурс для інвестування», – говорить партнер інвестбутика Soul Partners Ігор Верхогляд.

Традиційно висока активність буде в IT‑секторі, закриють кілька операцій на $50–100 млн, додає Верхогляд. Ми побачимо угоди у сфері охорони здоров’я – телемедицина, фарма та healthtech, упевнена Щербатюк із KPMG.

Інвестплани UMG Investments, що працює як фонд прямих інвестицій СКМ, підтверджує оцінку інвестбанкірів. «Можливо, посилюватимемо бізнес добрив, агронапрям. Дивимося і на нові для нас галузі, наприклад медицину та фармацевтику», – каже Казначеєва. Цільовий обсяг інвестицій UMG в Україні – від $2 до 30 млн.

В Україні набирає обертів консолідаційний M&A‑тренд: більші гравці купують середніх та дрібних, пояснює Верхогляд. Але є сектори, для яких поточна макроекономічна ситуація не сприяє інвестбуму. Наприклад, виробництво. Негативний фактор – висока промислова інфляція. Це зменшує прибутковість виробників, як наслідок – впливає на оцінку вартості компаній, зазначає інвестбанкір.

Україна може стати цікавішою інвесторам через зростання напруженості між Китаєм і США. Для цього, на думку Казначеєвої, варто поквапитися із ухваленням закону про індустріальні парки. «Відносини між Китаєм та США змушують інвесторів переносити виробництво ближче до Європи. А локації, ближчої, ніж Україна, немає», – каже вона.

Що ще може залучити інвесторів до нашої країни? Велика історія успіху. «Було б круто, якби 2022‑го відбулося IPO Ajax», – каже Верхогляд.

Головний шкідник. І навіть не один

Брязкання російської зброї поблизу кордону точно не поліпшує інвестпривабливість України. «Геополітичний ризик стримує і прямі, і портфельні інвестиції», – констатує керівний директор Dragon Сapital Андрій Дмитренко. Але й не знімає нашу країну із радарів інвесторів. «Новини останніх тижнів навряд чи впливають на стратегію великих компаній,– зазначає Лавренчук із NEQSOL.– Це може впливати на угоди, які готуються, – можливо, ми зупинимо їх на кілька тижнів».

Навіть фінансові інвестори, які чутливо реагують на зростання ризику, не поспішають тікати з країни. Поки що немає великого відтоку коштів з українських активів, каже Міхов із ІГ «Універ». «Інвестори не виходять у кеш, а перевкладаються в короткі ОВДП», – уточнює він.

Для власника СКМ Ріната Ахметова, 55, 2021‑й став роком купівель. Він придбав Дніпровський меткомбінат за $336 млн, встановив контроль над Покровською вугільною групою, придбав у російських власників VS Energy 24,5% Кіровоградобленерго та став власником Ідея Банку, заплативши польському Getin Holding близько $50 млн. Фото УНІАН

Загроза з боку Росії – фактор, на який не можемо надто вплинути, говорить засновник інвесткомпанії Concorde Capital Ігор Мазепа. Його більше турбує стан української економіки. «Ще пів року тому я був налаштований оптимістично – були всі передумови зростання ВВП цього року на 4,5%, – каже інвестбанкір, – тепер ми бачимо 3% і наступного року ризикуємо отримати ці ж самі сумні 3%». За його словами, у світі є десятки країн, які зростають швидше. Чому інвестор має обрати Україну?

Плюс традиційний набір вузьких місць. «У нас десятиліттями не розв’язують проблем судової системи»,– не замислюючись, називає головну Дмитренко. Окрім захисту прав власності співрозмовники Forbes часто називали такі проблеми: дефіцит кадрів, некваліфікований держапарат, зарегульованість, звісно, корупцію та невелику кількість економічно незалежних від держави середніх бізнесів.

Як розвивати бізнес, коли довкола стільки ризиків?

Климов із «Нової пошти» прогнозує, що виторг його компанії наступного року, як і 2021‑го, зросте на 20%. Додатковий мільярд гривень інвестицій потрібен, аби «підвищити градус амбіцій».

Чому він не боїться ризиків? Бізнесмен лаконічно відповідає: «Нам своє робить».

Ви знайшли помилку чи неточність?

Залиште відгук для редакції. Ми врахуємо ваші зауваження якнайшвидше.